- Шаг 1: Понимание понятия 3-НДФЛ и налогового вычета

- Как получить налоговый вычет по 3-НДФЛ?

- Шаг 2: Подготовка документов для заполнения декларации

- Шаг 3: Пошаговое заполнение декларации за 2022 год на имущественный вычет

- Шаг 4: Как отправить 3-НДФЛ онлайн

- Шаг 5: Новая форма 3-НДФЛ в 2026 году

- Шаг 6: Подача декларации и ожидание результата

- Шаг 7: Получение налогового вычета и его использование при покупке квартиры или ипотеки

Декларация 3-НДФЛ является важным документом, который нужно заполнить и отправить в налоговую службу каждый год. На основании этой декларации рассчитывается налог на доходы физических лиц за предыдущий год.

В 2022 году можно сдать декларацию 3-НДФЛ через личный кабинет налоговой службы. Это удобный способ, который позволяет сэкономить время и упростить процесс заполнения декларации.

Перед подачей декларации необходимо подготовить несколько документов. Во-первых, потребуется понимание понятия 3-НДФЛ и его использование. Во-вторых, нужно будет знать, какие вычеты можно применить при заполнении декларации, например, на ипотеку или покупку квартиры.

Подача декларации 3-НДФЛ через личный кабинет в 2022 году проходит в несколько шагов. Первый шаг — получение и заполнение формы декларации. Второй шаг — отправка заполненной декларации онлайн. Также важным этапом является подготовка и предоставление необходимых документов при подаче декларации.

Ожидание и получение новой декларации 3-НДФЛ в 2026 году представляет собой важный этап, так как это позволяет получить имущественный вычет за предыдущий год. Важно обратить внимание на правильность заполнения декларации и своевременную подачу.

Шаг 1: Понимание понятия 3-НДФЛ и налогового вычета

В налоговой сфере одним из важных понятий является 3-НДФЛ. Это сокращение обозначает «Налог на доходы физических лиц». Каждый год граждане России обязаны подавать декларацию по этому налогу. Она составляется за предыдущий год и подается в налоговую службу. Декларация 3-НДФЛ необходима для расчета и уплаты налога на доходы физических лиц.

Одним из преимуществ использования 3-НДФЛ является возможность получить налоговый вычет. Налоговый вычет — это сумма, которую гражданин может вычесть из своего налогооблагаемого дохода. Вычет можно получить, например, при определенных расходах на образование, лечение, материнство, при уплате процентов по ипотеке и др.

Как получить налоговый вычет по 3-НДФЛ?

Для получения налогового вычета по 3-НДФЛ необходимо выполнить следующие шаги:

- Подготовка документов

- Заполнение формы 3-НДФЛ

- Отправка декларации через личный кабинет налогоплательщика

- Ожидание результата и получение вычета

Шаг 1: Подготовка документов

Перед заполнением декларации необходимо собрать все необходимые документы. Это может включать в себя документы о доходах (трудовой договор, справки о доходах) и документы, подтверждающие право на получение налогового вычета (например, договор на покупку или ипотеку новой квартиры).

Шаг 2: Заполнение формы 3-НДФЛ

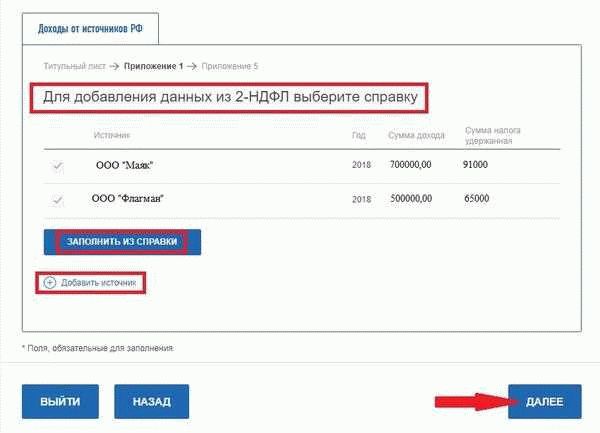

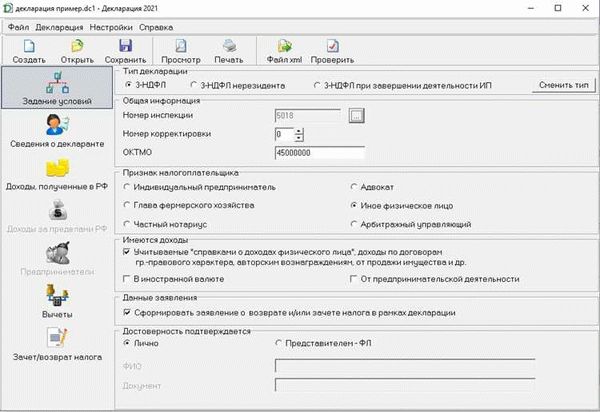

После подготовки необходимых документов можно перейти к заполнению декларации 3-НДФЛ. Форму можно заполнить онлайн на сайте налоговой службы или воспользоваться специальным программным обеспечением. В этой форме нужно указать все доходы за год, полученные налогоплательщиком, а также суммы и основания для налоговых вычетов.

Шаг 3: Отправка декларации через личный кабинет налогоплательщика

После заполнения декларации ее нужно отправить в налоговую службу. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы. Для этого необходимо зарегистрироваться и авторизоваться. В личном кабинете нужно найти раздел «Мои декларации» и выбрать пункт «Отправить декларацию». Затем нужно прикрепить заполненную форму и нажать кнопку «Отправить».

Шаг 4: Ожидание результата и получение вычета

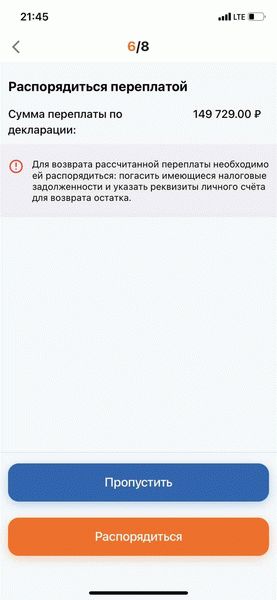

После отправки декларации нужно ожидать результата. Обычно налоговый вычет начисляется в течение нескольких месяцев после отправки декларации. После начисления вычета налогоплательщик может получить его на свой банковский счет или использовать для уменьшения своих налоговых платежей в будущем.

Таким образом, понимание понятия 3-НДФЛ и налогового вычета является важным для подачи декларации 3-НДФЛ и получения вычета по этому налогу. Выполнение описанных выше шагов поможет правильно заполнить и отправить декларацию, а также получить налоговый вычет.

Шаг 2: Подготовка документов для заполнения декларации

Для заполнения декларации 3-НДФЛ необходимо подготовить определенные документы и информацию. В данном разделе мы рассмотрим, какие документы потребуются вам для заполнения декларации.

- Паспорт и номер индивидуального налогового номера (ИНН): Вам понадобятся паспорт и ИНН для своей идентификации. Убедитесь, что у вас есть эти документы и они действительны.

- Документы, подтверждающие полученный доход: Вам нужно будет предоставить сведения о всех доходах, полученных в течение налогового года. Это могут быть заработная плата, проценты от банковских счетов, арендная плата, дивиденды и т. д. Имейте в виду, что в некоторых случаях вы должны предоставить документы, подтверждающие размер полученного дохода.

- Документы о расходах и вычетах: Если у вас возникли расходы, по которым можно получить налоговый вычет, вам понадобятся документы, подтверждающие эти расходы. Например, при покупке квартиры с ипотекой или получении ипотеки на покупку жилья нужно будет предоставить документы, подтверждающие факт покупки жилья и использование ипотеки.

- Имущественный налоговый вычет: Если вы в течение налогового года приобрели новую квартиру, вы можете воспользоваться имущественным налоговым вычетом. Вам потребуется заполнить и подать декларацию, предоставив необходимые документы. Убедитесь, что у вас есть все документы, необходимые для получения вычета.

- Форма 2-НДФЛ: Вам потребуется заполнить форму 2-НДФЛ, которая является основным документом для заполнения декларации 3-НДФЛ. Убедитесь, что у вас есть актуальная версия формы 2-НДФЛ.

- Ожидание результатов заполнения декларации: После заполнения и отправки декларации вам может потребоваться ожидать результатов ее обработки и проверки. Обычно результаты становятся известными в течение нескольких недель или месяцев после подачи декларации.

Убедитесь, что вам ясны понятия и правила заполнения декларации 3-НДФЛ, а также понимание того, как использование онлайн-сервиса для подачи декларации влияет на процесс.

Подготовка этих документов и информации займет некоторое время, поэтому рекомендуется начать эту подготовку заранее, чтобы иметь достаточно времени на сбор всех необходимых документов и заполнение декларации перед сроком ее отправки.

Шаг 3: Пошаговое заполнение декларации за 2022 год на имущественный вычет

Для сдачи декларации по 3-НДФЛ в формате онлайн налогового года 2022, вам необходимо подготовиться к заполнению документов. В данном разделе рассматривается процесс заполнения декларации на имущественный вычет.

-

Понимание понятия «имущественный вычет»

- Имущественный вычет – это налоговый вычет, который учитывается при подаче декларации по 3-НДФЛ. Он предоставляется налогоплательщикам для компенсации расходов, связанных с приобретением, строительством или ремонтом жилой недвижимости.

- Для получения имущественного вычета необходимо заполнить соответствующие разделы декларации и приложить соответствующие документы.

-

Подготовка документов

- В зависимости от цели источника имущественного вычета (например, приобретение жилой недвижимости в ипотеку), вам могут потребоваться различные документы, подтверждающие факт сделки, размер расходов и т. д.

- Состав документов для заполнения декларации может быть различным в зависимости от ваших индивидуальных обстоятельств.

- При подготовке документов обязательно ознакомьтесь с новой формой декларации и требованиями налоговой службы за налоговый год 2022.

-

Заполнение декларации на имущественный вычет

- В декларации имеются специальные блоки и поля для указания информации о причинах и размере предоставляемого имущественного вычета.

- Заполняйте декларацию в соответствии с инструкциями, указанными в форме декларации.

- Обратите внимание на правильность заполнения и правильность указания суммы имущественного вычета.

-

Подача и отправка декларации

- После заполнения декларации на имущественный вычет тщательно проверьте все данные и суммы.

- Убедитесь, что все требуемые документы приложены к декларации.

- Ознакомьтесь с доступными способами отправки декларации в налоговую службу, такие как электронная подача через личный кабинет или отправка почтой.

-

Получение налогового результата

- После отправки декларации на имущественный вычет вам необходимо дождаться получения налогового результата.

- Обратите внимание на сроки рассмотрения декларации и получения налогового результата.

- В случае необходимости вам могут потребоваться дополнительные действия или предоставление дополнительных документов.

Используйте эту пошаговую инструкцию для успешного заполнения декларации на имущественный вычет за налоговый год 2022. Не забывайте ознакомиться с дополнительными требованиями и правилами налоговой службы, чтобы избежать ошибок при заполнении и сдаче декларации.

Шаг 4: Как отправить 3-НДФЛ онлайн

После заполнения новой декларации о доходах и получении вычета по форме 2-НДФЛ, вы можете отправить ее онлайн через личный кабинет.

Для отправки декларации 3-НДФЛ вам понадобятся следующие документы:

- Заполненная и подписанная декларация 3-НДФЛ;

- Документы для подтверждения права на получение вычета (например, договор купли-продажи, договор ипотеки и т.д.);

- Документы для подтверждения расходов на имущественный вычет (например, квитанции об оплате коммунальных услуг).

Для подачи декларации вам необходимо выполнить следующие шаги:

- Подготовка документов для подачи:

- Заполнить декларацию 3-НДФЛ согласно инструкции;

- Собрать все необходимые документы для подтверждения права на получение вычета;

- Собрать все необходимые документы для подтверждения расходов на имущественный вычет.

- Ожидание и получение документов:

- Ожидайте получения документов от продавца (в случае вычета при покупке квартиры) или от банка (в случае использования ипотеки).

- Заполнение и отправка декларации:

- Заполните все необходимые поля в декларации 3-НДФЛ;

- Прикрепите все необходимые документы;

- Отправьте декларацию и документы через личный кабинет налогового органа.

- Получение результата:

- Ожидайте получение результата об обработке декларации 3-НДФЛ;

- Проверьте размер налогового вычета, который был применен к вашему доходу;

- Получите уведомление о выплате налогового вычета (если есть);

- Если у вас возникли вопросы или проблемы с декларацией, обратитесь в налоговый орган для получения консультации или помощи в решении вопроса.

Важно помнить, что вычет за имущество можно использовать только при покупке квартиры, которую вы собираетесь сдать в аренду. Если вы планируете продать квартиру до 2026 года, или не сдавать ее в аренду, или использовать его для иных целей, вычет недоступен.

Шаг 5: Новая форма 3-НДФЛ в 2026 году

В 2026 году в России введена новая форма декларации по налогу на доходы физических лиц (3-НДФЛ). Чтобы подготовить и отправить декларацию, необходимо разобраться в новых требованиях и правилах.

Одним из изменений является появление нового понятия – «имущественный вычет». Теперь при заполнении декларации можно учесть расходы, связанные с покупкой жилья или ипотеки. Для получения этого вычета необходимо указать соответствующую информацию о квартире и сумме затрат.

Заполнение новой формы 3-НДФЛ в 2026 году также требует более детального описания полученных доходов и расходов. Новая форма предлагает расширенный перечень видов доходов и возможность указания отдельных статей расходов.

Для заполнения декларации по новой форме можно использовать онлайн-сервисы налоговой службы или специализированные программы для электронного заполнения. В любом случае, подготовка необходимых документов и понимание требований к заполнению 3-НДФЛ остаются важными этапами процесса.

При подаче декларации в 2026 году следует учитывать ожидание результата. Обработка и проверка документов может занять время, поэтому рекомендуется отправлять декларацию заранее, чтобы избежать проблем и неоплаты налогового долга.

Шаг 5: Новая форма 3-НДФЛ в 2026 году заключается в заполнении декларации по новой форме, учитывая все изменения и требования. Для этого необходимо собрать и подготовить все необходимые документы, внимательно ознакомиться с инструкцией и заполнить соответствующие разделы формы.

Важно отметить, что подача декларации по новой форме 3-НДФЛ в 2026 году не отменяет получение имущественного вычета. Если вы соответствуете требованиям и имеете право на этот вычет, необходимо указать соответствующую информацию о квартире и затратах в специальном разделе формы.

Шаг 6: Подача декларации и ожидание результата

После того как вы заполнили все необходимые формы и проверили корректность введенных данных на предыдущих шагах, вы готовы приступить к подаче декларации.

Для подачи декларации 3-НДФЛ вам понадобится использование личного кабинета налогового калькулятора или специальной программы, которая предоставляет возможность заполнить декларацию онлайн. Можно воспользоваться также новой формой документов для заполнения декларации, доступной налоговым органам в 2022 году.

1. Откройте личный кабинет или программу для заполнения декларации.

2. Заполните все поля, указанные в декларации. Будьте внимательны и проверьте правильность введенных данных.

Примечание: При заполнении декларации учтите, что за 2022 год можно указать получение вычета по имущественным налогам (в том числе по ипотеке), если вы сдали квартиру в аренду или были ее собственником по результатам покупки до 1 января 2026 года.

3. Отправьте заполненную декларацию налоговому органу или подайте ее через личный кабинет.

4. После отправки декларации, ожидайте результата. Обратите внимание, что время обработки декларации может занять несколько дней или даже недель.

Если вы указали вычеты при заполнении декларации, то после ее обработки вы получите налоговый вычет. Если же вы не указали вычеты, то налоговый вычет не будет начислен.

Понятие подачи декларации и ожидания ее результата важно для понимания процесса заполнения декларации 3-НДФЛ через личный кабинет в 2022 году.

Переходите к следующему шагу для получения дополнительной информации об использовании вычета 3-НДФЛ.

Шаг 7: Получение налогового вычета и его использование при покупке квартиры или ипотеки

После отправки декларации 3-НДФЛ онлайн в 2022 году и ожидания результата можно рассчитывать на получение налогового вычета. Налоговый вычет — это имущественный вычет, который можно использовать при покупке новой квартиры или при погашении ипотечного кредита.

- Подготовка к получению вычета:

- Понимание понятия налогового вычета и его использования;

- Заполнение документов для получения вычета.

- Подача заявления на получение налогового вычета:

- Заполнение формы для получения вычета;

- Отправка заявления на получение вычета в налоговую службу.

- Получение налогового вычета:

- Ожидание результатов рассмотрения заявления;

- Получение налогового вычета.

- Использование налогового вычета:

- Покупка квартиры или ипотеки с использованием вычета;

- Погашение ипотечного кредита с использованием вычета.

| Шаг | Описание |

|---|---|

| 1 | Подготовка к получению вычета |

| 2 | Подача заявления на получение вычета |

| 3 | Получение налогового вычета |

| 4 | Использование налогового вычета |

Важно отметить, что налоговый вычет можно получить только после сдачи декларации 3-НДФЛ и заполнения всех необходимых документов. Налоговый вычет можно использовать как на покупку квартиры, так и при погашении ипотечного кредита, что значительно облегчает жилищные затраты в будущем. Получение налогового вычета и его использование при покупке новой квартиры или ипотеки будет доступно в 2026 году и позволит существенно снизить финансовые затраты.