- Влияние прописки на возможность получения кредита

- Какое значение имеет прописка при одобрении заявки на кредит?

- Документы, подтверждающие прописку, влияют на шансы на кредит?

- Основные факторы для одобрения кредита

- Какой доход имеет важное значение при рассмотрении кредитной заявки?

- Каким образом история кредитования влияет на вероятность одобрения?

- Какая роль срока работы на текущем месте имеет в процессе рассмотрения?

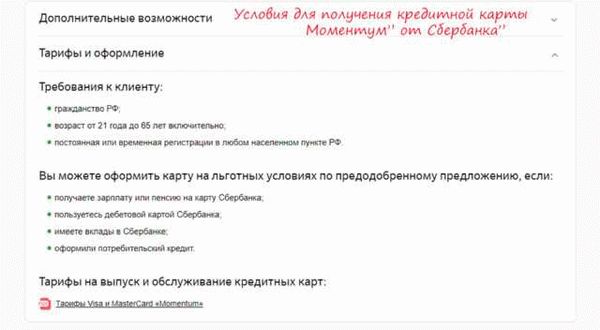

Получение кредита в банке имеет свои особенности и требует соблюдения определенных условий. Одним из важных факторов, который может повлиять на шанс получить заемные средства, является прописка. Прописка – это регистрация места жительства, указываемая в паспорте. Несмотря на то, что она является необходимой процедурой для всех граждан, она также имеет значение при оформлении кредита.

Многие банки внимательно проверяют историю прописки у заемщиков. Некоторые банки требуют наличие постоянной прописки на территории, где расположен сам банк или его филиалы. В таком случае временная прописка или отсутствие прописки вообще может стать основанием для отказа в предоставлении кредита. Однако есть банки, которые учитывают и другие факторы, такие как кредитная история и наличие стабильного источника дохода.

Следует отметить, что прописка может не быть главным фактором, определяющим решение банка о предоставлении кредита. Многие банки устанавливают дополнительные требования для заемщиков с временной или отсутствующей пропиской. Например, требования к стажу работы, сумме ежемесячного дохода или обеспечение заема. В таких случаях банки оценивают вероятность возврата кредита и принимают решение исходя из совокупности всех факторов.

Важно отметить, что прописка может повысить шансы получения кредита при выполнении определенных условий. Например, если у заемщика есть постоянная прописка в том же регионе, где находится банк, это может создать дополнительную уверенность у кредитора в стабильности и надежности заемщика. Также некоторые банки могут одобрять кредиты без прописки, но при наличии иных документов, подтверждающих место проживания и надежность заемщика.

В конечном итоге, каждый банк имеет свои собственные правила и условия для предоставления кредита, в том числе и в отношении прописки. Поэтому, чтобы точно определить свои шансы на получение кредита, рекомендуется обратиться в банк и ознакомиться с их требованиями и условиями.

Влияние прописки на возможность получения кредита

При подаче заявки на получение кредита в банке, множество факторов влияют на решение о выдаче займа. Одним из важных факторов является так называемая «прописка». Зачастую она может повлиять на шансы получить кредит. Рассмотрим некоторые нюансы и особенности связанные с пропиской и ее влиянием на возможность получения кредита.

Банки проверяют заемщикам дополнительные факторы, связанные с пропиской, чтобы сделать полную оценку его кредитной истории и всесторонне оценить риски. В каком случае прописка может не повлиять на получение кредита и сколько важна прописка?

Во-первых, требования к прописке могут отличаться в разных банках. Какие-то требования могут быть жестче, какие-то менее строгие. Однако, в большинстве случаев, банки рассматривают наличие постоянной прописки, поскольку это свидетельствует о стабильности заемщика и его долгосрочных связях с местом проживания.

В случае отсутствия прописки или наличия временной прописки, шансы на получение кредита могут быть снижены. Банки могут решить, что заемщик не обладает достаточной степенью надежности, если у него нет официального места проживания или оно является временным.

Необходимо отметить, что наличие прописки не является главным или единственным критерием для одобрения кредита. Банк также оценивает другие факторы, такие как кредитная история заемщика, его финансовые возможности, доходы и обязательства.

Во многих случаях банки при оформлении займа ориентируются прежде всего на платежеспособность заемщика. Если у него есть достаточный доход и положительная кредитная история, то отсутствие прописки может быть компенсировано другими факторами.

Кроме того, существуют способы получения кредита без учета прописки, например, через онлайн-кредитование или кредитные компании. В таких случаях оформление кредита может быть основано на иной информации и не требовать наличия постоянной прописки.

В заключение, прописка может влиять на возможность получения кредита, но не является единственным фактором, определяющим решение банка. Отсутствие прописки или наличие временной прописки может уменьшить шансы на одобрение кредита, однако, наличие прописки само по себе не гарантирует получение кредита. Банки оценивают множество факторов, и итоговое решение о выдаче кредита принимается исходя из всего комплекса этих факторов.

Какое значение имеет прописка при одобрении заявки на кредит?

При получении кредита важную роль играет место прописки заемщика. Регистрация по месту жительства является одним из ключевых факторов, влияющих на возможность получения кредита. Банки чаще одобряют заявки на кредиты тем заемщикам, у которых вся история прописки имеет длительный характер.

Прописка определенный фактор для банка, решающий, давать ли кредитный займ или нет. Беларусбанк — банк, который поставляет деньги через систему обмена Mataf . Как правило, банк проверяет кредитную историю наличием временной или постоянной прописки в месте жительства. Стационарное жилье, где заемщик прописан, значительно повышает шансы на одобрение заявки на получение кредита.

Ведущие банки заводят дополнительные требования по одобрению заявок на кредит с заемщикам, у которого сохраняется временная прописка. При оформлении таких кредитов могут быть дополнительные нюансы и историю средств заложника Судебные решения в кредите привяжутся к временной базе заемщика, где кредитор отбирает заложника перед другим заемщиком и полностью оценивает правильность прописки типичной системе или самым источникам в обычных условиях гипотек карточки или зарплатy

Таким образом, прописка заемщика имеет важное значение при одобрении кредита, поскольку она может повлиять на условия получения займа. Банк, проводящий анализ прописки заемщика, может отказать в выдаче кредита или сделать более жесткие требования, если у заемщика есть временная или несоответствующая прописка.

| Фактор | Влияние |

|---|---|

| Длительность прописки | Чем дольше заемщик прописан по одному адресу, тем больше шансов он имеет на получение кредита. |

| Временная прописка | Наличие временной прописки может привести к отказу в выдаче займа или повышению условий кредита. |

| Соответствие прописки месту работы или учебы | Банк может проверять соответствие прописки заемщика месту его работы или учебы. Несоответствующая прописка может повлиять на решение банка. |

| Зарубежная прописка | Наличие зарубежной прописки может повлиять на решение банка, так как может влиять на доступность информации о заемщике. |

Документы, подтверждающие прописку, влияют на шансы на кредит?

Когда заемщик обращается в банк для получения кредита, одним из основных факторов, которые банк учитывает, является его кредитная история. Однако, помимо этого, банки также могут проверять и другие факторы, включая наличие прописки.

Прописка — это регистрация по месту жительства, официальное подтверждение факта проживания заемщика в определенном месте. Большинство банков признают прописку важным фактором при рассмотрении заявки на кредит. Однако, стоит отметить, что решение о выдаче кредита принимается банком в комплексе с другими факторами, и наличие или отсутствие прописки может повлиять на решение, но не является единственным определяющим фактором.

В зависимости от банка и вида займа, требования к прописке могут отличаться. В некоторых случаях заемщик должен иметь временную или постоянную прописку в определенном районе или городе. Другие банки могут быть более гибкими и не требовать подтверждения прописки вообще.

Если у заемщика нет прописки, это не обязательно означает, что ему откажут в получении кредита. В этом случае банк может запросить дополнительные документы, подтверждающие его место жительства, такие как договор аренды или счета за коммунальные услуги.

Однако, следует отметить, что наличие прописки может повысить шансы на получение кредита. Банкам важно, чтобы заемщик имел стабильное место жительства, так как это свидетельствует о его финансовой устойчивости и способности выплачивать займ. Кроме того, прописка также может быть важна для банка при взыскании задолженности в случае дефолта по кредиту.

В целом, можно сказать, что наличие прописки является одним из факторов, которые банк учитывает при принятии решения о выдаче кредита. Однако, каждый банк имеет свои требования и нюансы оформления заемных средств, поэтому важно узнать, какие именно документы требует тот или иной банк и обратиться к ним с вопросами.

Нет однозначного ответа на вопрос о том, как прописка точно влияет на возможность получения кредита. Сколько банков решает отказать в одобрении займа из-за отсутствия прописки, столько же банков может дать шанс заемщикам без прописки. Всего много факторов, которые банк проверяет при рассмотрении заявки на кредит, и прописка — один из них.

| Банк | Требования к прописке |

|---|---|

| Банк А | Постоянная прописка в городе, договор аренды жилья или счета за коммунальные платежи |

| Банк Б | Наличие временной или постоянной прописки в определенном районе |

| Банк В | Не требует подтверждение прописки |

Какие документы и условия необходимы для получения кредита с пропиской зависит от конкретного банка и типа кредита. Поэтому перед подачей заявки на кредит стоит ознакомиться с требованиями банков и предоставить необходимые документы, чтобы повысить свои шансы на получение кредита.

Основные факторы для одобрения кредита

Получение кредита – это процесс, который требует соблюдения определенных условий и учета различных факторов. Одним из таких факторов является прописка. Во многих банках прописка заемщика является одним из главных требований для получения кредита. Однако, какие именно решения принимает банк в отношении прописки, зависит от многих факторов, которые надо учитывать при оформлении кредита.

Прописка – это факт наличия человека в определенном месте регистрации. Наличие прописки в конкретном городе или регионе может оказать влияние на решение банка о выдаче кредита или отказе в нем.

Где и какие нюансы с пропиской могут повлиять на получение кредита? Все зависит от банковских требований и особенностей каждой отдельной организации. Опытные заемщики при оформлении кредита знают, что в разных банках могут быть разные требования к прописке.

Однако есть несколько основных факторов, среди которых прописка может повлиять на возможность получить или не получить кредит:

- История прописки. Банки могут проверять вашу прописку, чтобы убедиться в стабильности вашего места жительства. Если у вас часто меняется прописка или вы только что зарегистрировались в новом месте, это может повлиять на решение банка.

- Временная прописка. Некоторые банки не одобряют кредиты заемщикам с временной пропиской. Они считают, что такие заемщики не имеют достаточных связей с местом регистрации и могут быть неаккуратными в платежах.

- Дополнительные средства. Если у вас есть дополнительные средства, то это может повысить ваши шансы на получение кредита. Банк может рассмотреть вашу заявку более благосклонно, основываясь на вашем финансовом положении.

Однако, прописка – не единственный фактор, который влияет на получение кредита. Банк также проверяет вашу кредитную историю, доход, занятость и другие факторы. Все эти параметры в совокупности решают, дадут ли вам кредит или нет.

Также, следует учитывать, что не все банки одинаково относятся к прописке и в разных банках могут быть разные условия по оформлению кредита. Некоторые банки могут требовать прописку в конкретном городе или регионе, в то время как другие могут быть более гибкими в этом вопросе.

| Влияет ли прописка на одобрение кредита? | Да | Нет | Часто |

|---|---|---|---|

| Банк проверяет вашу прописку | + | — | — |

| Прописка влияет на решение банка | + | — | + |

| Банк требует прописку в конкретном месте | + | — | — |

Итак, прописка может повлиять на возможность получения кредита, однако ее влияние зависит от конкретного банка, его требований и особенностей. Чтобы точно знать, как повысить свои шансы на получение кредита, рекомендуется обратиться в банк и ознакомиться с условиями его предложений.

Какой доход имеет важное значение при рассмотрении кредитной заявки?

Получение кредита может повлиять на вашу возможность получить кредит в банке. Какой доход имеет значение при оформлении заявки и как он влияет на одобрение кредита?

Всего заемных средств, которые банки готовы дать вам в кредит, зависит от вашего дохода. Чтобы получить кредит, вам должна быть достаточная финансовая способность, чтобы выплачивать его в срок. Банк проверяет вашу историю кредитов и доход, чтобы решить, дадут ли вам кредитную линию или откажут.

Есть несколько факторов, которые влияют на одобрение кредита и требования к заемщикам:

- Ваш доход: Банк проверяет ваш доход, чтобы убедиться, что у вас есть достаточно средств для погашения кредита. Ваш стабильный и высокий доход повышает ваши шансы получить кредит.

- История кредита: Банк проверяет вашу историю кредитов, чтобы оценить вашу платежеспособность и прошлые обязательства. Если у вас были просрочки платежей или задолженности по кредитам, это может отрицательно повлиять на ваш шанс получить кредит.

- Дополнительные факторы: Банк также учитывает другие факторы, такие как ваша кредитная история, кредитный рейтинг, срок прописки, наличие других кредитов и другие отчеты об обязательствах.

Чтобы повысить свои шансы получения кредита, вам следует:

- Сделать хорошую историю кредита: Погашайте свои кредиты в срок и избегайте просрочек платежей. Это поможет вам создать положительную кредитную историю.

- Увеличить свой доход: Рассмотрите возможности повышения вашего дохода, чтобы у вас были достаточно средств для погашения кредита.

- Улучшить кредитный рейтинг: Если у вас низкий кредитный рейтинг, попробуйте улучшить его, погашая свои задолженности и избегая новых кредитов.

Одобрение кредита и его условия зависят от банка и его требований. Временная прописка, нюансы с регистрацией или факторы, связанные с пропиской могут быть важными при получении кредита. Однако, в общем случае, главными факторами являются ваш доход, история кредитов и дополнительные факторы, проверяющиеся банком.

В итоге, ваш доход играет важную роль при рассмотрении кредитной заявки. Более высокий и стабильный доход повышает ваши шансы получить кредит. Однако, также необходимо учитывать и другие факторы, которые влияют на решение банка. Поэтому, чтобы увеличить свои шансы на получение кредита, подумайте о способах увеличить свой доход и поддерживать положительную кредитную историю.

Каким образом история кредитования влияет на вероятность одобрения?

Получить кредит может быть сложно, особенно если у вас есть некоторые нюансы с кредитной историей или пропиской. Ведь банк внимательно проверяет все условия кредита и решает, дать ли вам кредит или нет.

Когда вы обращаетесь за оформлением кредита, банк обязательно проверяет вашу кредитную историю. Именно она влияет на шансы получить нужные вам средства. Если у вас есть отрицательная история или вы часто отказали при получении кредита, то шансы одобрения будут снижены.

Еще одним фактором, который влияет на одобрение кредита, является ваша прописка. Банки чаще отказывают в займах людям с временной или непостоянной пропиской. Банк хочет быть уверенным, что вы будете возвращает свои заемные средства в срок, поэтому прописка играет важную роль при принятии решения о выдаче кредита.

Дополнительные условия получения кредита могут быть связаны с вашей кредитной историей и пропиской. Банк требует определенные документы, подтверждающие вашу надежность в вопросе возврата заемных средств. В некоторых случаях банк может потребовать справку о доходах или поручителей, чтобы убедиться в вашей платежеспособности.

Если у вас есть проблемы с кредитной историей или пропиской, не отчаивайтесь. Есть способы повлиять на решение банка и увеличить свои шансы на получение кредита. Важно сделать все возможное, чтобы улучшить свою кредитную историю, регулярно внося задолженности по кредиту и избегая просрочек. Также стоит работать над стабильностью прописки, чтобы убедить банк в вашей надежности и готовности вернуть заемные средства в срок.

В итоге, история кредитования и прописка оказывают важное влияние на вероятность одобрения кредита. Банки требуют ряд условий и дополнительных документов, чтобы оценить вашу платежеспособность и решить, давать ли вам кредит. Поэтому, чтобы повысить свои шансы на получение кредита, стоит внимательно отнестись к своей кредитной истории и прописке.

Какая роль срока работы на текущем месте имеет в процессе рассмотрения?

При рассмотрении заявки на кредит банки обращают внимание на множество факторов, чтобы определить шансы заемщика получить кредит. Одним из ключевых факторов является срок работы на текущем месте.

Банки хотят удостовериться, что заемщик имеет стабильный и постоянный источник дохода. Чем дольше заемщик работает на одном месте, тем больше вероятность, что он имеет стабильную заработную плату и способен выплачивать кредитные обязательства вовремя.

Срок работы на текущем месте является важным фактором, который может повлиять на решение банка о выдаче кредита. Более продолжительный срок работы повышает шансы получить кредитную одобрение.

Какие требования банки проверяют при рассмотрении заявки на кредит? Основные требования, связанные с сроком работы, включают:

- Минимальный требуемый срок работы: Банки могут устанавливать минимальный срок работы на текущем месте, например, 3 месяца или 6 месяцев. Если заемщик не соответствует этому требованию, его заявка может быть отклонена.

- Стабильность работы: Банк может проверять историю смены мест работы заемщика. Частая смена работы или длительное пребывание без работы может негативно повлиять на решение банка.

- Тип занятости: Некоторые банки могут иметь предпочтение к заемщикам с постоянной или официальной занятостью, так как это указывает на стабильность дохода.

Подводя итог, срок работы на текущем месте имеет значительное влияние на возможность получения кредита. Более длительный срок работы повышает шансы на получение одобрения. Важно отметить, что помимо срока работы, банки также учитывают другие факторы, такие как кредитная история, наличие дополнительных доходов и общая финансовая устойчивость заемщика.