- Как устранить расхождения в РСВ и 6-НДФЛ

- Причины возникновения расхождений

- Как устранить расхождения

- Вывод

- Требования ФНС и противоречия

- Почему возникают расхождения

- Как написать пояснения

- Советы и рекомендации

- Формат и содержание

- Причины расхождений в 6-НДФЛ и РСВ

- Отсутствие согласованности

- Неправильное заполнение

Расхождения в данных Расчетного счета взносов (РСВ) и 6-НДФЛ могут создавать значительные проблемы как для налогоплательщиков, так и для Федеральной налоговой службы (ФНС). Причины расхождений часто связаны с неправильным заполнением декларации или недостаточной документацией.

Для решения этой проблемы необходимо понимать причины возникновения расхождений. Во-первых, налогоплательщики должны внимательно изучать инструкции и пояснения по заполнению налоговых деклараций. Во-вторых, необходимо осознавать важность правильного ведения учета и обработки информации для предоставления ФНС.

Расхождения в РСВ и 6-НДФЛ часто связаны с неправильным применением ставок налоговых вычетов, ошибками при расчете или неправильным указанием сумм. Ошибки могут возникать как со стороны налогоплательщика, так и со стороны ФНС при обработке данных.

Правильное заполнение декларации и соблюдение требований ФНС являются ключевыми моментами для решения проблемы расхождений в РСВ и 6-НДФЛ. Налогоплательщику следует внимательно изучить инструкции по заполнению декларации и заполнять все необходимые поля. Также необходимо подтвердить правильность информации учетной системы, чтобы избежать возможных ошибок при передаче данных в ФНС. В случае наличия расхождений рекомендуется обратиться в налоговую службу для получения консультации и разрешения проблемы.

Как устранить расхождения в РСВ и 6-НДФЛ

Расхождения между Расчетом Средней Заработной Платы (РСВ) и подтвержденными данными по 6-НДФЛ могут возникать по разным причинам. В данной статье мы рассмотрим, каким образом можно устранить такие расхождения.

Причины возникновения расхождений

Перед тем, как приступать к устранению расхождений, необходимо их идентифицировать и понять, почему они возникают. Основными причинами могут быть:

- Неправильные данные. Возможно, в РСВ были указаны неверные данные или были допущены ошибки при заполнении формы.

- Различия в правилах. РСВ и 6-НДФЛ регулируются разными законодательными актами, и иногда требования этих актов могут противоречить друг другу.

- Технические проблемы. Некорректная работа системы или ошибки в программном обеспечении могут привести к расхождениям между данными в РСВ и 6-НДФЛ.

Как устранить расхождения

Для устранения расхождений в РСВ и 6-НДФЛ рекомендуется следовать следующим шагам:

- Проверить правильность введенных данных. Перепроверьте все введенные данные в РСВ и убедитесь, что они корректно указаны.

- Сверить требования законодательства. Проанализируйте требования, предъявляемые к РСВ и 6-НДФЛ, чтобы убедиться, что данные соответствуют каждому из них.

- Связаться с ФНС. Если расхождения возникли из-за технических проблем или противоречий в правилах, рекомендуется обратиться в ФНС для получения консультации и уточнения дальнейших действий.

- При необходимости внести исправления. Если обнаружены ошибки или неправильные данные, необходимо внести соответствующие исправления.

- Подать корректные документы. После устранения расхождений необходимо подать корректные документы по РСВ и 6-НДФЛ в соответствии с требованиями ФНС.

Вывод

Расхождения между РСВ и 6-НДФЛ могут быть причиной проблем в работе с налогообложением и требуют своевременного устранения. Для этого необходимо внимательно проверить данные, сверить требования законодательства, связаться с ФНС при необходимости, внести исправления и подать корректные документы.

Требования ФНС и противоречия

При ведении бухгалтерии и составлении отчетности, предприятиям приходится исполнять требования ФНС по сводной налоговой декларации 6-НДФЛ и отчету по РСВ. Однако, в процессе выполнения этих требований могут возникать расхождения, анализ и решение которых требуют особых усилий.

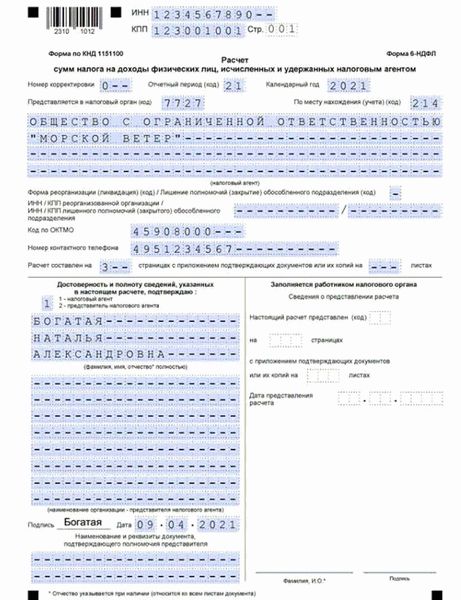

6-НДФЛ (Налог на доходы физических лиц) — декларация, которую должны представить организации, удерживающие и выплачивающие доходы сотрудникам. Она содержит информацию о доходах, налоговых вычетах, начисленных и уплаченных налогах. 6-НДФЛ должна быть согласована с отчетами по РСВ и содержать точные и соответствующие сведения.

Расхождения могут возникать при нарушении требований ФНС по составлению и представлению сводных отчетов. Их причины обычно связаны с неправильным заполнением документов, ошибками в данных, неполными или несвоевременными пояснениями и другими факторами.

Для того чтобы устранить противоречия, необходимо тщательно проверить данные, указанные в отчетах по РСВ и 6-НДФЛ. Если обнаружены расхождения, следует обратиться к источникам информации и провести анализ возможных ошибок.

Расхождения могут возникнуть из-за:

- неправильной классификации доходов или налоговых вычетов;

- неверного подсчета сумм налогов;

- указания неправильных кодов и счетов;

- несоответствия данных отчетов другим документам, например, трудовым договорам или расчетам по заработной плате.

Для устранения расхождений и приведения отчетности в соответствие требованиям ФНС, предприятию необходимо:

- проверить правильность заполнения всех документов в соответствии с действующим законодательством;

- сверить данные, указанные в отчетах, с источниками первичной информации;

- провести корректировку данных и пересчет налогов, если необходимо;

- предоставить пояснения и документацию, подтверждающую точность и правильность отчетности;

- согласовать расхождения и исправленную отчетность с налоговыми органами.

Как правило, расхождения между РСВ и 6-НДФЛ возникают не из-за неустойчивого учета, а из-за ошибок или недобросовестности при составлении отчетности. Поэтому, важно внимательно и ответственно подходить к выполнению требований ФНС и своевременно исправлять обнаруженные ошибки.

Почему возникают расхождения

Расхождения между РСВ и 6-НДФЛ могут возникать по следующим причинам:

- Несоответствие данных в РСВ и 6-НДФЛ

- Ошибка ввода или неправильное заполнение

- Изменения в налоговом законодательстве

- Несоответствие требованиям ФНС

- Технические проблемы в системе ФНС

Ошибка может возникнуть, когда данные, которые работодатель предоставил в РСВ, не совпадают с данными, которые он указал в 6-НДФЛ. Это может быть вызвано опечаткой, неверным вводом данных или ошибкой в расчете.

Иногда причина расхождений заключается в изменениях в налоговом законодательстве. Если требования ФНС изменились, но работодатель не внес соответствующие изменения в свою декларацию, это может привести к расхождениям.

Также возникающие расхождения могут быть обусловлены несоответствием требованиям ФНС. Если работодатель не соблюдает все предписания и правила, установленные ФНС, то это может привести к возникновению расхождений.

Возможным источником проблемы являются технические неполадки в системе ФНС. Если система работает неправильно или некорректно обрабатывает данные, то это может привести к появлению расхождений.

Чтобы избежать расхождений между РСВ и 6-НДФЛ, необходимо правильно заполнять декларации и следить за соответствием данных в РСВ и 6-НДФЛ. Также важно быть внимательным при вводе информации и следить за изменениями в законодательстве, чтобы всегда быть в курсе требований ФНС.

Как написать пояснения

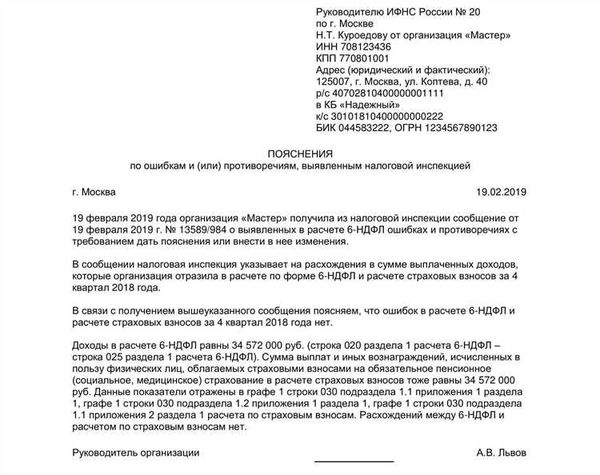

Когда возникают расхождения в РСВ и 6-НДФЛ, противоречащие требованиям ФНС, важно предоставить пояснения и объяснить причины этих расхождений.

Для того чтобы правильно написать пояснения, следует учитывать несколько важных моментов:

- Анализировать информацию. Внимательно изучите документацию, связанную с расходами и удержаниями налогов. Проанализируйте отчеты и документы, которые представлены в налоговую инспекцию. Выявите возможные причины расхождений.

- Составить и подготовить документы. Откройте новый документ или используйте готовый шаблон, чтобы написать письменные пояснения на основе анализа информации. Укажите дату, номер документа, обращение к налоговой инспекции, подробное описание расхождений и причины их возникновения.

- Обосновать причины. В пояснениях детально объясните причины возникновения расхождений. Укажите факторы, которые могли повлиять на расчеты и документацию. Предоставьте доказательства в виде документов или объяснений участников процесса, если таковые имеются.

- Не забывайте о сроках. Соблюдайте все установленные сроки для предоставления пояснений в налоговую инспекцию. Обратите внимание на требования и правила, указанные в регламентах и инструкциях ФНС.

- Обратиться за помощью. Если у вас возникают сложности или вы не уверены в правильности написания пояснений, вы можете обратиться за консультацией к специалисту. Это поможет вам предоставить правильные и аргументированные документы.

Составление и предоставление подробных и аргументированных пояснений поможет вам решить проблему с расхождениями в РСВ и 6-НДФЛ. Помните, что важно быть точным и объективным и предоставить все необходимые доказательства в поддержку ваших пояснений.

Желаем вам удачи в написании пояснений и урегулировании возникших разногласий!

Советы и рекомендации

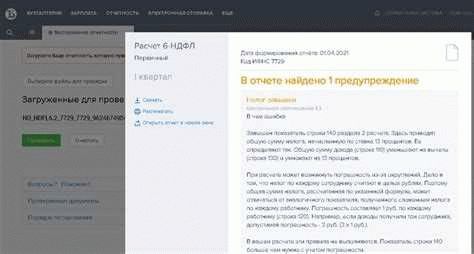

1. Правильно писать пояснения к расхождениям в 6-НДФЛ и РСВ

Один из ключевых моментов, который поможет вам решить проблему с расхождениями в 6-НДФЛ и РСВ, — это правильное оформление пояснений. Внимательно изучите требования ФНС к оформлению таких документов и следуйте им. Важно, чтобы пояснения были четкими, подробными и содержали всю необходимую информацию.

2. Изучите причины возникновения расхождений

Прежде чем приступить к поиску решения проблемы, важно понять, что именно вызывает расхождения в 6-НДФЛ и РСВ. Часто причиной могут быть ошибки в учетных данных, неправильное заполнение документов или некорректные расчеты. Изучите внимательно все данные и проанализируйте возможные причины возникновения расхождений.

3. Обратитесь за помощью к специалистам

Если у вас возникают трудности при решении проблемы с расхождениями в 6-НДФЛ и РСВ, не стесняйтесь обратиться за помощью к специалистам. Профессионалы в этой области смогут оказать вам квалифицированную помощь и подсказать наиболее эффективные шаги для урегулирования ситуации.

4. Внимательно проверяйте данные

Одной из наиболее распространенных причин возникновения расхождений в 6-НДФЛ и РСВ является неверное заполнение данных. Внимательно проверяйте все данные, включая персональные данные работников, учетные записи и суммы начислений. Даже мелкие опечатки могут привести к серьезным проблемам, поэтому всегда проверяйте данные несколько раз.

5. Пользуйтесь справочной информацией и образцами документов

Для того чтобы более точно и правильно оформить документы и пояснения, воспользуйтесь справочной информацией и образцами, предоставленными ФНС. Это поможет вам избежать ошибок и сэкономит время при оформлении необходимых документов.

6. Не откладывайте решение проблемы

Расхождения в 6-НДФЛ и РСВ требуют немедленного вмешательства. Не откладывайте урегулирование проблемы на потом, поскольку это может привести к серьезным последствиям, включая штрафы и санкции со стороны ФНС. Решайте проблему сразу, как только вы заметили расхождения.

7. Обратитесь в ФНС для получения разъяснений

Если у вас есть сомнения или вопросы относительно требований ФНС или правильности оформления документов, обратитесь в налоговую инспекцию или ФНС для получения необходимых разъяснений. Специалисты смогут дать вам исчерпывающую информацию и помочь решить все вопросы, связанные с расхождениями в 6-НДФЛ и РСВ.

В итоге, чтобы решить проблему с расхождениями в 6-НДФЛ и РСВ, важно правильно оформить пояснения, изучить причины возникновения расхождений, обратиться за помощью к специалистам, внимательно проверить данные, использовать справочную информацию и образцы документов, не откладывать решение проблемы и обратиться в ФНС для получения разъяснений.

Формат и содержание

Для решения проблемы с расхождениями в РСВ и 6-НДФЛ, противоречащими требованиям ФНС, необходимо правильно оформить и написать письмо с пояснениями.

Как правило, письмо должно быть составлено на официальном бланке организации и содержать следующую информацию:

- Сведения о налогоплательщике: в письме необходимо указать данные организации или индивидуального предпринимателя, такие как название, ИНН, КПП и адрес.

- Описание проблемы: следует подробно описать и объяснить возникшие расхождения между данными в РСВ и 6-НДФЛ.

- Обоснование расхождений: необходимо пояснить причины возникновения расхождений, например, ошибки при заполнении декларации или неправильное расчетное основание.

- Предложенное решение: в письме следует предложить варианты решения проблемы или исправления ошибок, например, проведение перерасчета или исправление ранее поданной декларации.

- Подпись и дата: письмо должно быть подписано руководителем организации или индивидуальным предпринимателем, а также указана дата составления. Подпись должна быть заверена печатью.

Письмо с пояснениями следует оформить в виде официального документа и направить в налоговый орган, который обратился с запросом или уведомлением о расхождениях.

В некоторых случаях может потребоваться приложить дополнительные документы или справки, которые подтверждают рассматриваемую информацию.

Важно помнить, что письмо с пояснениями должно быть составлено грамотно, четко и содержать объяснения всех возникших расхождений. Соблюдение требований ФНС и точность в оформлении письма поможет ускорить процесс решения проблемы и избежать возможных штрафов и пеней.

Причины расхождений в 6-НДФЛ и РСВ

Расхождения между данными в 6-НДФЛ и РСВ могут возникать по разным причинам. Понимание этих причин очень важно, так как они позволяют обнаружить ошибки и устранить их, чтобы избежать проблем с налоговыми органами.

- Неправильное заполнение декларации по 6-НДФЛ. Ошибки при заполнении данного документа могут привести к расхождениям в данных, которые передаются в РСВ. Важно внимательно проверять и проверять правильность заполнения декларации и исправлять все ошибки перед отправкой.

- Неправильный расчет налоговой базы. Некорректные данные при расчете налоговой базы по 6-НДФЛ могут привести к расхождениям в суммах, которые указываются в РСВ.

- Проблемы с онлайн-системой. Технические проблемы с системой электронной отчетности или сетевым соединением могут привести к ошибкам при передаче данных в РСВ.

- Изменение налогового законодательства. Изменения в налоговом законодательстве могут привести к несовпадениям в требованиях и правилах заполнения 6-НДФЛ и РСВ.

В случае обнаружения расхождений в данных между 6-НДФЛ и РСВ, следует принять меры для их устранения. Это может включать проверку и исправление ошибок в декларации, повторную передачу данных в РСВ или обращение в налоговую службу для консультации и помощи.

Важно помнить, что точное и своевременное заполнение декларации по 6-НДФЛ и передача данных в РСВ являются обязательными требованиями налогового законодательства. Поэтому необходимо быть внимательным и следовать правилам, чтобы избежать проблем и последствий при декларировании и уплате налогов.

Отсутствие согласованности

Одной из проблем, с которой часто сталкиваются налогоплательщики при письмах в ФНС, является наличие расхождений между расчетом РСВ и 6-НДФЛ. Эти два показателя должны быть согласованы, однако в реальности такое согласование не всегда происходит.

Какие могут быть причины расхождений между РСВ и 6-НДФЛ? Главная причина заключается в том, что эти показатели рассчитываются разными структурами и на основании разных данных. Организация по РСВ указывает в платежке сумму начислений по заработной плате, а работник в декларации по 6-НДФЛ указывает фактически полученную сумму дохода.

Еще одной причиной расхождений может быть неправильный расчет налоговых вычетов в декларации. Работник может указать некорректную сумму вычета, что приводит к расхождениям с суммой налоговых начислений по РСВ.

Также важно отметить, что часто расхождения между РСВ и 6-НДФЛ возникают из-за ошибок в учете и обработке данных. Неправильное заполнение учетных документов или неверный ввод информации может привести к расхождениям между этими показателями. В таком случае необходимо провести анализ учетных процессов и выявить возможные ошибки.

В целом, отсутствие согласованности между РСВ и 6-НДФЛ может быть вызвано разными причинами, как относящимися к организации, так и к работнику. Для решения этой проблемы необходимо провести точный анализ и выявить все возможные причины расхождений. Затем следует принять меры по устранению этих причин и согласованию показателей РСВ и 6-НДФЛ.

Неправильное заполнение

Одной из частых причин расхождений в РСВ и 6-НДФЛ является неправильное заполнение документов.

Причиной возникновения таких расхождений может быть невнимательность при заполнении формы РСВ или неправильное понимание требований ФНС к заполнению документов.

Когда сотрудники организации заполняют документы, им необходимо придерживаться всех требований ФНС и следовать инструкциям, которые указаны в приложении к форме РСВ или 6-НДФЛ.

Ошибки могут возникнуть при заполнении таких полей, как:

- ИНН работника;

- ФИО работника;

- Сумма начисленной заработной платы;

- Сумма удержанного налога;

- Дата получения дохода и другие.

Для предотвращения расхождений в РСВ и 6-НДФЛ рекомендуется внимательно и тщательно заполнять все поля документа, проверять данные несколько раз перед отправкой и сохранять всю необходимую документацию.

В случае возникновения расхождений необходимо предоставить пояснения в ФНС и внести исправления в документы. При этом очень важно внести все изменения в сроки, установленные ФНС.

Чтобы избежать ошибок при заполнении РСВ и 6-НДФЛ, рекомендуется ознакомиться с инструкциями ФНС и консультироваться со специалистами, имеющими опыт работы с этими документами.