- Что такое нежилое помещение?

- Какие налоги необходимо заплатить?

- Как законно передать нежилое помещение в субаренду?

- Можно ли совмещать самозанятость и ИП?

- Кто является самозанятым?

- Какие предусмотрены штрафы за неуплату налогов при передаче нежилого помещения в аренду?

- Использование патента на арендную деятельность

- Каков порядок оплаты патента для индивидуального предпринимателя?

Сдача коммерческого помещения в аренду может быть выгодным решением для предпринимателя или частного лица. Однако, этот процесс требует хорошего знания законодательства и соблюдения определенных правил. В данной статье мы рассмотрим, как сдать коммерческое помещение в аренду с правовой точки зрения.

Первым шагом при сдаче коммерческого помещения в аренду является определение целей арендной деятельности. Что будете делать в данном помещении: продавать товары или предоставлять услуги? На основе этого определите, нужно ли вам осуществлять индивидуальную предпринимательскую деятельность или можно сдавать помещение без регистрации ИП.

Вторым важным вопросом является выбор формы аренды. Можно ли сдавать помещение по долгосрочному договору аренды или же использовать субаренду? Для этого необходимо учесть правила, предусмотренные законодательством и договором аренды.

Что такое нежилое помещение?

Нежилое помещение – это здание, строение или его часть, предназначенное для осуществления коммерческой или иной арендной деятельности. Такие помещения могут быть использованы для различных целей, таких как магазин, офис, кафе или склад.

Сдавать нежилые помещения в аренду – распространенная практика в бизнесе. Но перед тем как приступить к этому, важно знать правила и порядок, которые предусмотрены законодательством.

Аренда нежилого помещения является субарендой – сдачей в наем уже арендованного помещения. В этом случае собственник помещения самостоятельно не занимается использованием нежилого помещения и передает его в аренду другому лицу.

Каковы же условия аренды нежилого помещения?

- Для начала, необходимо заключить договор аренды, в котором будут прописаны все условия аренды и права и обязанности арендатора и арендодателя.

- Стоит учесть, что владельцу помещения необходимо заплатить налоги за полученные деньги от аренды. Правда, есть возможность передачи данной обязанности на арендатора.

- При сдаче в аренду необходимо также учесть возможность субаренды помещения другим лицам. В договоре аренды можно предусмотреть запрет на субаренду или установить дополнительные требования к субарендатору.

- В случае неуплаты арендной платы, арендодатель вправе применить штрафные санкции и возможно даже прекратить договор аренды. Однако, прежде чем применять такие меры, необходимо ознакомиться с законодательством и учесть все права и обязанности сторон.

Сдача нежилых помещений в аренду – это хороший способ использования своей собственности для получения дополнительного дохода. Однако, перед тем как начать арендовать помещение, необходимо ознакомиться со всеми правилами, порядком и требованиями, предусмотренными законодательством.

Какие налоги необходимо заплатить?

При сдаче коммерческого помещения в аренду необходимо знать, какие налоги необходимо заплатить. Зависит это от того, для каких целей будет использоваться помещение и кто будет его арендовать.

- Если коммерческое помещение арендуется для нежилого использования, то необходимо учесть налоги, которые предусмотрены для такого вида деятельности. В этом случае арендатор будет обязан самостоятельно расчет производить.

Для индивидуального предпринимателя, который сдаёт помещение в аренду, есть два варианта:

- Самозанятым предпринимателям необходимо учесть выплаты по налогу на самозанятость (статья 6.1 Налогового кодекса).

- При совмещении деятельности арендодатель должен платить налог на доход с предпринимательской деятельности.

Если же арендодатель передает коммерческое помещение в субаренду, то налоги должны быть заплачены как арендодателем, так и арендатором.

Кроме того, если помещение сдаётся предпринимателем на условиях аренды без предоставления налогового отчёта, арендатор обязан уплатить налоги самостоятельно.

Если арендатор передает помещение в субаренду, налоги должны быть заплачены и арендатором субаренды.

Если помещение арендуется физическим лицом, которое не зарегистрировано в качестве индивидуального предпринимателя, налоги должны быть скорректированы.

Патент – это особый налоговый режим для определенных видов деятельности, при котором налог уплачивается в фиксированном размере.

Однако, не все виды деятельности допускают патентную систему налогообложения.

Таким образом, сдавать помещение в аренду на патентной основе можно только в том случае, если деятельность арендатора позволяет использовать этот вид налогообложения.

В общем порядке налоги могут быть следующими:

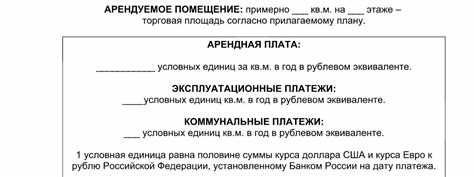

- Арендная плата, которую арендатор обязан платить налогоплательщику.

- Налог на добавленную стоимость (НДС). Взимается с арендной платы, если арендатор является плательщиком НДС.

- Уплата налога на доходы физических лиц если арендатором коммерческого помещения является физическое лицо.

- Использование дополнительных услуг и коммунальных платежей.

В случае невыплаты налогов могут быть применены штрафы и пени в соответствии с законодательством.

Как законно передать нежилое помещение в субаренду?

Для предоставления нежилого помещения в субаренду в России предусмотрены определенные правила и требования. Владельцу помещения необходимо соблюдать следующие условия:

- Наличие права на передачу помещения в субаренду. В аренде могут сдаваться только те помещения, передача которых в субаренду предусмотрена договором аренды.

- Согласие арендодателя. Владелец помещения должен получить согласие арендодателя на передачу помещения в субаренду.

- Согласие арендатора. В случае, если помещение уже находится в аренде, необходимо получить согласие арендатора на передачу помещения в субаренду.

- Соблюдение процедуры предварительного уведомления. Владелец помещения должен уведомить арендатора и арендодателя о своем намерении сдать помещение в субаренду, указав при этом срок и условия субаренды.

- Получение патента либо статуса самозанятого. Владельцу нежилого помещения, сдавшему его в субаренду, необходимо иметь статус самозанятого либо пройти процедуру получения патента, если деятельность, осуществляемая в помещении, затрагивает сферу самозанятости.

- Уплата налогов. Владелец помещения, осуществляющий субаренду, обязан уплачивать налоги со своих доходов, полученных от субаренды.

При передаче нежилого помещения в субаренду необходимо также учесть возможные штрафы и последствия за нарушение закона:

- Штрафы за неуплату арендной платы. В случае, если субарендатор не оплачивает арендную плату в срок, арендодатель может принять меры по обеспечению оплаты, а также прекратить договор субаренды.

- Штрафы за незаконное использование помещения. Если субарендатор использует помещение для целей, не указанных в договоре субаренды или договоре аренды, арендодатель может потребовать прекращения договора субаренды и взыскать убытки.

- Штрафы за нарушение порядка субаренды. Если владелец помещения не соблюдает правила передачи помещения в субаренду, арендодатель имеет право расторгнуть договор аренды и потребовать компенсацию за причиненные убытки.

Кто может сдавать нежилые помещения и совмещать аренду с самозанятостью?

Сдавать нежилые помещения и заниматься самозанятостью может любой предприниматель, имеющий соответствующий статус или патент. Субаренду помещения можно оформлять как физическим, так и юридическим лицам.

Итак, предоставление нежилого помещения в субаренду является законной операцией, подлежащей соблюдению определенных правил и процедур. Важно также помнить о налоговых обязательствах и возможных последствиях за нарушение закона.

Можно ли совмещать самозанятость и ИП?

Совмещение самозанятости и индивидуального предпринимательства является законно и доступно для предпринимателей. При этом, есть несколько важных вопросов, которые следует учесть.

Какие налоги необходимо заплатить при совмещении?

- Самозанятые граждане обязаны уплачивать налог на доходы физических лиц по ставке 4%. Он взимается со всех доходов, полученных от самозанятости.

- ИП уплачивают налоги согласно своему кодексу, в том числе, НДФЛ и НДС.

Какие условия предусмотрены законом для использования нежилого помещения в деятельности самозанятых предпринимателей?

- Нежилое помещение может быть использовано для самозанятости при условии его аренды или собственности.

- Для передачи помещения в субаренду требуется наличие письменного согласия арендодателя.

- В случае, если помещение предназначено для использования в коммерческих целях, его передача в субаренду допускается по согласованию с арендодателем.

Кто может сдавать нежилое помещение в аренду?

Нежилое помещение может сдавать в аренду любое юридическое или физическое лицо, у которого есть право собственности на данное помещение или право на его субаренду.

Каков порядок оплаты арендной платы?

Порядок оплаты арендной платы определяется в договоре аренды и субаренды. Обычно арендная плата взимается ежемесячно и должна быть уплачена до указанной даты.

Какие штрафы предусмотрены за неуплату арендной платы?

Штрафы за неуплату арендной платы могут быть установлены в договоре аренды и субаренды и зависят от условий договора и законодательства.

Таким образом, совмещение самозанятости и индивидуального предпринимательства является законным, при условии соблюдения требований, предусмотренных законодательством. Важно учитывать, что правила использования нежилого помещения и порядок его передачи в аренду могут меняться в соответствии с региональными законами и нормативными актами.

Кто является самозанятым?

Самозанятость – это форма предпринимательской деятельности, при которой физическое лицо самостоятельно и на свой страх и риск занимается обслуживанием клиентов и получает доход от своей деятельности. В отличие от обычной предпринимательской деятельности, самозанятый не обязан создавать юридическое лицо и не имеет права на субаренду помещения.

Самозанятость может осуществляться в любой области, не только в сфере торговли или услуг. Возможно, ип, работать, коммерческое помещение сдавать в аренду или совмещать самозанятым. Важно отметить, что помещение для самозанятого должно быть нежилым.

Каков порядок законно зарегистрироваться самозанятым? Для этого необходимо подать заявление на получение патента и заплатить налогов за использование помещения в качестве индивидуального предпринимателя.

Что касается налогов и оплаты патента, самозанятому необходимо знать, как и когда их следует оплатить. Налоги могут варьироваться в зависимости от вида деятельности, поэтому важно учесть все нюансы. За неуплату налогов могут быть предусмотрены штрафы.

Какие ограничения при сдаче помещения в аренду или передаче для субаренды предусмотрены для самозанятого? Самозанятые лица не могут сдавать в аренду помещения, а также передавать их для субаренды. Это ограничение связано с особенностями самозанятости и является одним из условий этого вида предпринимательской деятельности.

Кто может заниматься самозанятостью? Самозанятость доступна для любых граждан, достигших совершеннолетия. Это может быть как физическое лицо, так и индивидуальный предприниматель (ИП). Любое нежилое помещение может быть использовано для самозанятого, необходимо только озаботиться регистрацией и оплатой налогов. Но помните, что самозанятость не совместима с арендной деятельностью.

Какие предусмотрены штрафы за неуплату налогов при передаче нежилого помещения в аренду?

При передаче нежилого помещения в аренду возникают определенные налоговые обязательства, которые необходимо исполнять правильно и в срок. Иногда предприниматели могут не выполнять свои обязанности по уплате налогов, что может привести к штрафам и другим последствиям.

Какие штрафы предусмотрены за неуплату налогов при сдаче нежилого помещения в аренду и каков порядок их заплатить?

- При неправильном учете и уплате налога с арендной платы, предусмотрена ответственность в виде штрафа. Величина штрафа зависит от многих факторов, таких как сумма неуплаченного налога, наличие ранее наложенных штрафов и других обстоятельств.

- Штрафы также предусмотрены за нарушение сроков уплаты налога. Если предприниматель не внесет налоговые платежи в установленные сроки, ему могут быть начислены пени за каждый день просрочки.

- В случае неразрешенной субаренды помещения без соответствующего патента или согласия на субаренду, предусмотрены штрафы в соответствии с действующим законодательством. Как правило, такие штрафы могут быть достаточно значительными и могут составлять значительную долю от арендной платы.

Каким образом можно законно передать нежилой объект в аренду?

- Передача помещения в аренду должна осуществляться на основе заключенного договора аренды, в котором ясно прописаны все условия аренды и обязательства сторон.

- Передача помещения в аренду может быть осуществлена как индивидуальным предпринимателем (ИП), так и юридическим лицом.

- ИП при сдаче нежилого помещения в аренду должен соблюдать требования законодательства в отношении самозанятости и получения соответствующего патента.

- Передача помещения в субаренду возможна только при наличии соответствующего патента или согласия на субаренду. В противном случае нарушитель будет подвержен штрафным санкциям.

Таким образом, при сдаче нежилого помещения в аренду необходимо учитывать налоговые обязательства и соблюдать все требования законодательства. В случае неуплаты налогов или нарушения иных условий аренды, предусмотрены штрафы и другие санкции.

Использование патента на арендную деятельность

Индивидуальный предприниматель, который сдает коммерческое помещение в аренду, может использовать патент на арендную деятельность. Патент – это специальный документ, который позволяет предпринимателю осуществлять определенный вид деятельности без получения лицензии или регистрации.

Кто может использовать патент на арендную деятельность? Патентом на арендную деятельность могут воспользоваться как физические лица, так и юридические лица, занимающиеся предоставлением нежилого помещения в аренду.

Для использования патента на арендную деятельность необходимо его приобрести. Каков порядок преобретения патента и какие штрафы предусмотрены за его неуплату? Приобретение патента на арендную деятельность осуществляется путем его оплаты. Оплату можно произвести в налоговую службу. За неуплату патента предусмотрены штрафы, которые устанавливаются государственными органами.

Какие налоги должны быть уплачены при использовании патента на арендную деятельность? Использование патента на арендную деятельность не освобождает предпринимателя от уплаты налогов. Предприниматель должен уплачивать налоги на прибыль (если предприятие является налогоплательщиком на общих основаниях) или налог на доходы самозанятых лиц (если предприниматель формирует доходы от аренды помещения в рамках самозанятости).

Можно ли совмещать патент на арендную деятельность с субарендой? При использовании патента на арендную деятельность субаренда помещения запрещена. Субаренда – это передача арендованного помещения другому лицу для использования.

На какое помещение можно использовать патент на арендную деятельность? Патент на арендную деятельность позволяет сдавать в аренду только нежилые помещения.

Что предусмотрено законом для самозанятых лиц? Самозанятые лица, сдающие нежилые помещения в аренду, могут использовать патент на арендную деятельность для оформления своей деятельности.

Какие санкции предусмотрены за незаконное использование патента на арендную деятельность? За незаконное использование патента на арендную деятельность предусмотрены административные и уголовные санкции. В зависимости от конкретной ситуации, предпринимателю может грозить штраф или лишение свободы.

Каков порядок оплаты патента для индивидуального предпринимателя?

Для осуществления предпринимательской деятельности в России индивидуальный предприниматель должен законно зарегистрироваться и получить патент.

Патент – это форма налогообложения для индивидуальных предпринимателей, которая позволяет упростить процедуры уплаты налогов. Оплата патента заменяет налог на доходы и НДС.

Какие штрафы предусмотрены за неуплату патента?

Несвоевременная оплата патента может привести к начислению штрафов. За каждый день просрочки установлен размер штрафа, который составляет 1/300 доли ставки рефинансирования суммы задолженности за патент. Также индивидуальному предпринимателю могут быть начислены пени за неуплату патента.

Что такое и каков порядок оплаты патента для индивидуального предпринимателя?

Оплата патента осуществляется ежеквартально. Сумма патента зависит от вида деятельности и может быть разной в разных регионах России. Таблица с тарифами для каждого региона публикуется Федеральной налоговой службой.

Как сдавать нежилое помещение в аренду для индивидуального предпринимателя?

Если вам принадлежит нежилое помещение и вы решили его сдавать в аренду для осуществления предпринимательской деятельности, вам необходимо заключить договор аренды с индивидуальным предпринимателем.

Можно ли передать арендную плату за нежилое помещение в субаренду?

Законно субарендовать нежилое помещение, а значит, передать арендную плату другой стороне, не допускается. Субаренда возможна только с письменного разрешения арендодателя.

Использование помещения для самозанятости — необходим ли патент?

Для самозанятых граждан не требуется оплата патента. В случае использования нежилого помещения для самозанятости, патент не является обязательным.

Можно ли совмещать предпринимательскую деятельность и «самозанятость» при наличии патента?

Да, совмещение предпринимательской деятельности и «самозанятость» возможно при наличии патента. Однако, необходимо учесть, что при этом у индивидуального предпринимателя возникают дополнительные налоговые обязательства.

Что предусмотрено при передаче нежилого помещения в субаренду?

Если вам принадлежит нежилое помещение и вы хотите сдавать его в субаренду, необходимо быть осторожным. Такая передача помещения возможна только при соблюдении условий договора аренды и с письменного разрешения арендодателя.