- Как отразить компенсацию в бухгалтерском учете

- Какими налогами облагается компенсация отпуска

- Выплаты при увольнении: их виды

- Порядок выдачи и удержания расчетных

- Порядок выдачи компенсации за неотработанный отпуск

- Порядок удержания налогов и других платежей

- Какими видами компенсации может быть произведена выплата

- Когда невозможно производить выплаты

- Когда невозможно производить удержания за неотработанный отпуск

- Пример окончательного расчета

Увольнение работников — неизбежный этап в жизненном цикле любого предприятия. При увольнении необходимо произвести расчетные операции и учесть все финансовые аспекты, связанные с этим процессом. Расчет при увольнении включает в себя ряд важных моментов, соблюдение которых является обязательным.

Прежде всего, важно знать, какими видами выплат облагается работник при увольнении. Это могут быть компенсация за неотработанный отпуск, окончательное производить учета по налогам, производить удержания по исправленным материальным выдачам, производить производить удержания по служебным командировкам и т.д.

При увольнении работник имеет право на получение компенсации за неотработанный отпуск. Как правило, за каждый отработанный год ему начисляется определенное количество отпускных дней. При увольнении эти дни отражаются в расчетах и выплаты производятся работнику на основании данных бухгалтерского учета.

Важно отметить, что при увольнении работника необходимо учесть все финансовые аспекты и правильно произвести расчеты и выплаты.

Кроме того, при увольнении работника может возникнуть необходимость производить удержания по исправленным материальным выдачам или служебным командировкам. В таком случае, работодатель обязан произвести учет и рассчитать сумму удержания, которая будет удержана из окончательной выплаты работнику.

Таким образом, порядок расчета при увольнении работника является важным аспектом финансовой деятельности предприятия. Процесс расчета должен быть осуществлен с учетом всех правил и требований, чтобы избежать возможных непредвиденных ситуаций.

Как отразить компенсацию в бухгалтерском учете

При увольнении работника возникает необходимость произвести расчет компенсации за неотработанный отпуск. Для правильного отражения этой компенсации в бухгалтерском учете необходимо учесть основные виды расчетных выплат и налоговые обязательства.

Компенсация за неотработанный отпуск выплачивается работнику при увольнении в случае, если он не использовал все предоставленные ему отпуска. Эта компенсация является процентом от заработной платы работника и не облагается налогами.

Для отражения компенсации за неотработанный отпуск в бухгалтерском учете необходимо выполнить следующие шаги:

- Определить сумму компенсации на основе расчета, учитывая окончательный порядок расчета, установленный законодательством.

- Создать документ на выплату компенсации, указав необходимые детали, такие как ФИО работника, его заработную плату и сумму компенсации.

- Произвести выплату компенсации работнику с учетом удержания налогов и других обязательных платежей в соответствии с законодательством.

- Отразить выплату компенсации в учете, включив ее в расходы предприятия.

Компенсация за неотработанный отпуск должна быть отражена в бухгалтерском учете в виде расхода предприятия. Это можно сделать с помощью соответствующей проводки в учетной программе или ручным внесением данных в бухгалтерские документы.

Важно отметить, что компенсация за неотработанный отпуск не облагается налогами, так как она является компенсацией за неиспользованные отпускные дни. Однако удержания налогов могут быть произведены при выплате других видов компенсаций, таких как премии или пособия.

Таким образом, правильное отражение компенсации за неотработанный отпуск в бухгалтерском учете требует выполнения нескольких шагов, начиная от расчета суммы компенсации и заканчивая ее отражением в учете предприятия.

Какими налогами облагается компенсация отпуска

Компенсация за неиспользованный отпуск – это сумма денег, которую работник получает при увольнении или окончательной выплате. Расчет компенсации производится по бухгалтерскому учету, и ее размер зависит от различных факторов.

Виды компенсации отпуска и их порядок расчета:

-

Компенсация за неотработанный отпуск. Невозможно предоставить работнику отгул, и ему выплачивается денежная компенсация за неотработанный отпуск. Расчет компенсации производится исходя из заработной платы работника на момент увольнения.

-

Компенсация за невыплаченные отпуска. Если работник не использовал все отпуска, которые он заработал, то ему должна быть выплачена компенсация за невыплаченные отпуска. Расчет производится по той же методике, что и компенсация за неотработанный отпуск.

Какими налогами облагается компенсация:

Все компенсации отпуска подлежат налогообложению. В зависимости от суммы компенсации и статуса работника, с нее могут удерживаться налоги на доходы физических лиц (НДФЛ), страховые взносы и другие обязательные платежи.

Пример того, какими налогами облагается компенсация:

| Вид компенсации | Налог на доходы физических лиц (НДФЛ) | Страховые взносы | Примечание |

|---|---|---|---|

| Компенсация за неотработанный отпуск | Удерживается | Удерживаются в полном объеме | НДФЛ удерживается по ставке 13% |

| Компенсация за невыплаченные отпуска | Удерживается | Удерживаются в полном объеме | НДФЛ удерживается по ставке 13% |

Когда производить удержания:

Удержания с компенсации отпуска производятся в момент ее выплаты работнику. Работодатель обязан удержать и перечислить соответствующие суммы в бюджет.

Как отразить удержания в расчетных документах:

В расчетных документах должны быть указаны суммы удержаний, а также их причина и основание. Например, в трудовой книжке должна быть отметка о проведенных удержаниях, а в приложении к трудовому договору должна быть указана сумма компенсации отпуска и суммы удержаний.

Выплаты при увольнении: их виды

Порядок расчета при увольнении работника предусматривает выплату различных видов компенсаций, которые должны быть учтены в бухгалтерском учете. Однако, не все выплаты при увольнении возможно отразить в порядке их выплаты.

- Неотработанный отпуск

- Компенсация за неотработанный отпуск

- Окончательный расчет

Неотработанный отпуск – это период отпуска, который работник не использовал на момент увольнения. Компенсация за неотработанный отпуск производится в виде денежного вознаграждения.

Окончательный расчет – это сумма вознаграждения, которое работнику выплачивается после увольнения. В него входят как расчетные выплаты за отработанные дни до даты увольнения, так и выплаты по компенсации.

Примером расчета компенсации за неотработанный отпуск может быть следующий:

| Количество неиспользованных дней отпуска | Заработная плата за один день | Сумма компенсации |

|---|---|---|

| 10 | 1000 рублей | 10000 рублей |

Однако, следует учитывать, что компенсация и окончательный расчет облагается налогами в соответствии с законодательством, что может повлиять на их размер. Компенсацию можно производить как наличными, так и зачислением на банковский счет работника.

Когда и каким образом выплаты при увольнении производятся, зависит от конкретных условий трудового договора и применяемых нормативно-правовых актов. Поэтому, перед увольнением рекомендуется проконсультироваться со специалистом и ознакомиться с действующим законодательством.

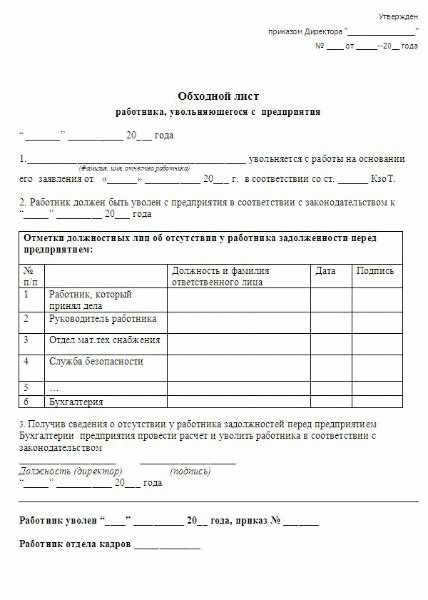

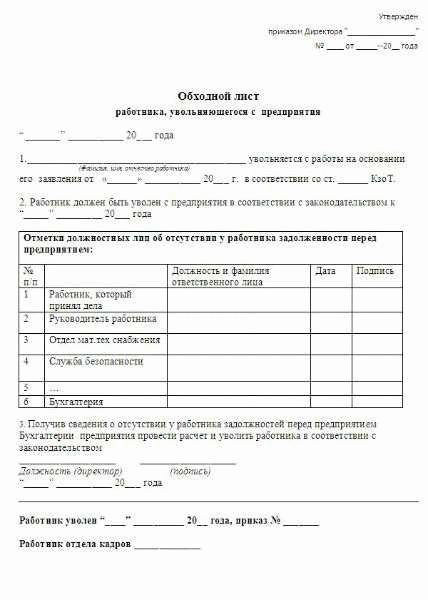

Порядок выдачи и удержания расчетных

При увольнении работника необходимо учесть порядок выдачи и удержания расчетных сумм. Во время процесса увольнения, работник имеет право на получение компенсации за неотработанный отпуск и окончательного расчета.

Выплаты за неотработанный отпуск учитываются в бухгалтерском учете и облагаются налогами, как и другие виды компенсаций. При увольнении работника, окончательный расчет производиться с учетом налогов и других удержаний.

Порядок выдачи компенсации за неотработанный отпуск

- Компенсацию за неотработанный отпуск выплачивают вместе с окончательным расчетом.

- Выплаты за неотработанный отпуск должны быть указаны отдельной строкой в окончательном расчете.

- Компенсация за неотработанный отпуск должна быть отражена в бухгалтерском учете и учтена при расчете налоговых обязательств.

Порядок удержания налогов и других платежей

При выплате окончательного расчета, работник обязан уплатить налоги и другие платежи, которые предусмотрены законодательством.

Удержание налогов и других платежей производится компанией, и суммы удержания отражаются в окончательном расчете.

Какими видами компенсации может быть произведена выплата

Выплата компенсации за неотработанный отпуск и других компенсаций может осуществляться следующими способами:

- Наличными деньгами через кассу организации;

- Путем перечисления на банковский счет работника;

- Через почтовый перевод или иные платежные системы.

Когда невозможно производить выплаты

Выплаты компенсаций могут быть временно ограничены или невозможны, если на работника возложена финансовая ответственность или в случае предъявления требований кредиторами о взыскании задолженностей.

В случае невозможности проведения выплат, работник должен быть уведомлен о причине задержки и о дальнейших действиях.

Когда невозможно производить удержания за неотработанный отпуск

При увольнении работника существуют определенные правила и сроки расчета компенсации за неотработанный отпуск. Однако, есть случаи, когда производить удержания за неотработанный отпуск становится невозможно.

Примером такого случая может быть, когда работник увольняется по собственному желанию и работодатель не может оставить задолженность за неотработанный отпуск на его счету. В этом случае, работник имеет право на компенсацию за неотработанный отпуск.

При увольнении работника в связи с ликвидацией организации, также может возникнуть невозможность произвести удержания за неотработанный отпуск. В этом случае, работник имеет право на компенсацию за неиспользованный отпуск и выплату оставшихся на него дней.

Еще одной ситуацией, когда невозможно производить удержания за неотработанный отпуск, является окончательное решение работодателя не воспользоваться расчетными листами и не учесть компенсацию за неотработанный отпуск при выплате компенсации по увольнению.

Бухгалтерский учет компенсации за неотработанный отпуск зависит от видов компенсаций и какими налогами облагается выплата. Отразить компенсацию за неотработанный отпуск можно как в категории «Компенсация за неотработанный отпуск» или в категории «Компенсация по увольнению».

В целом, при увольнении работника необходимо учитывать особенности расчета компенсации за неотработанный отпуск и правила выдачи их выплаты. Важно следить за сроками и правильно отразить компенсацию в бухгалтерском учете, чтобы избежать ошибок и конфликтов с работниками.

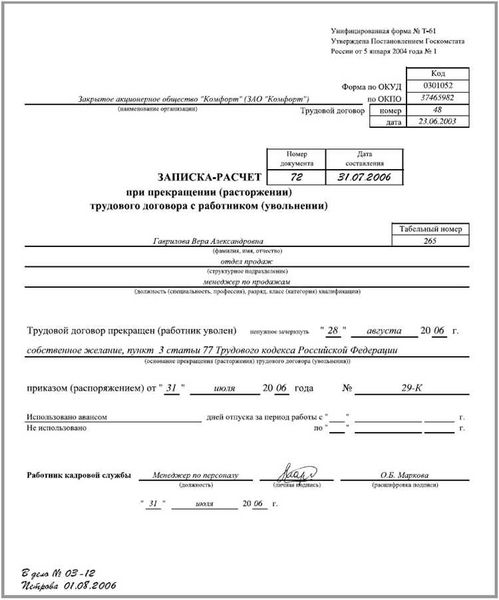

Пример окончательного расчета

При увольнении работника необходимо произвести окончательный расчет по следующим пунктам:

- Расчет компенсации за неотработанный отпуск;

- Учет компенсации при выдачи;

- Отражение налоговых вычетов и удержаний.

Какими видами отпускных расчетных документов можно порядок расчета?

- Заполняются регистры отпусков, в которых указывается количество дней отпуска, начисленное сотруднику за период работы в компании.

- На основании этих данных составляется расчет среднего заработка работника за период отпуска, который облагается налогами согласно законодательству.

- Для компенсации, не начисленной сотруднику, расходятся деньги из фонда оплаты труда организации.

Когда и как производится расчет компенсации за неотработанный отпуск при увольнении?

В случае увольнения работника, компенсация за неотработанный отпуск рассчитывается по такой формуле:

Неотработанный отпуск = (Количество дней неотработанного отпуска/Рабочие дни в году) * Среднедневной заработок сотрудника

При выдаче компенсации сотруднику необходимо учесть налоговые вычеты и удержания, которые производятся в бухгалтерском учете организации.

Пример окончательного расчета по увольнению работника: