- Сроки рассмотрения заявлений в налоговую службу РФ в 2026 году

- Разберем, сколько времени нужно ожидать

- Какие изменения в сроках рассмотрения

- Рассмотрение заявлений физических лиц

- Существует ли срок рассмотрения заявлений юридических лиц

- Как влияет тип заявления на срок рассмотрения

- Основные этапы рассмотрения заявления

- Как сократить время рассмотрения заявления

- Как обжаловать длительность рассмотрения заявления

Срок рассмотрения заявления в налоговую службу — это важный параметр, о котором следует знать каждому налогоплательщику. В 2026 году этот срок имеет свои особенности, и важно быть в курсе, сколько времени потребуется ждать.

Согласно законодательству, налоговая служба обязана рассмотреть заявление в установленные сроки. Однако, эти сроки могут различаться в зависимости от типа заявления и сложности ситуации. Кроме того, внимание учитывает и общую загруженность налоговой службы в определенный период времени.

В 2026 году срок рассмотрения заявлений о налоговом вычете составляет до 30 дней с момента подачи. Это означает, что налогоплательщик может рассчитывать на получение решения по своей заявке в указанный период.

Однако, следует учитывать, что некоторые заявления, например, связанные с налогообложением недвижимости или сложными финансовыми операциями, могут требовать дополнительного времени для рассмотрения. В таких случаях, налоговая служба должна проинформировать налогоплательщика о причинах задержки и предоставить примерный срок окончания рассмотрения.

Важно отметить, что налоговая служба стремится сократить сроки рассмотрения заявлений и повысить эффективность своей работы. В настоящее время налоговые органы активно внедряют электронные сервисы для ускорения обработки заявлений, что позволяет сокращать время ожидания решения.

Сроки рассмотрения заявлений в налоговую службу РФ в 2026 году

Сроки рассмотрения заявлений в налоговую службу РФ в 2026 году могут различаться в зависимости от вида заявления и сложности рассматриваемого вопроса. Однако, существуют определенные установленные законом сроки, которые необходимо учитывать при подаче заявления.

Для большинства заявлений, срок рассмотрения составляет 30 дней с момента подачи заявления. В течение этого времени налоговая служба должна проанализировать представленные документы и принять решение о дальнейших действиях.

Однако, для некоторых категорий заявлений, сроки рассмотрения могут быть более продолжительными. Например, для сложных налоговых споров или жалоб налогоплательщика на действия налоговой службы, рассмотрение может занять до 6 месяцев.

В случае, если налоговая служба не укладывается в установленные сроки рассмотрения, налогоплательщик имеет право обратиться в вышестоящие органы, например, в Федеральную налоговую службу РФ, с жалобой на задержку рассмотрения заявления.

Для более точной информации о сроках рассмотрения конкретных заявлений в налоговую службу РФ в 2026 году рекомендуется обращаться к официальным источникам или юристам, специализирующимся на налоговом праве. Они смогут более подробно проконсультировать по данному вопросу и дать рекомендации по действиям в конкретной ситуации.

Разберем, сколько времени нужно ожидать

Срок рассмотрения заявления в налоговую в 2026 году может значительно варьироваться в зависимости от различных факторов, таких как тип заявления, объем предоставляемой информации, оперативность предоставления документов и других обстоятельств.

Официально установленного законодательством срока рассмотрения заявления в налоговую не существует. Однако, в соответствии с Федеральным законом «Об обжаловании в суд действий (бездействия) и решений, нарушающих права и свободы граждан», налоговый орган обязан рассмотреть заявление не позднее 1 месяца с момента его поступления.

Однако, следует учитывать, что налоговая служба имеет право приостановить рассмотрение заявления и запросить дополнительную информацию. В таком случае, срок рассмотрения может быть продлен.

Если заявление содержит оспаривание налоговых решений, то налоговый орган обязан рассмотреть заявление в течение 3 месяцев с момента его поступления.

Однако, в практике рассмотрения заявлений в налоговую службу сроки могут быть существенно больше указанных. Иногда рассмотрение может занимать и несколько месяцев.

Если же вы не получили ответа на свое заявление в течение указанных временных рамок, вы можете обратиться в налоговую службу с запросом о статусе рассмотрения вашего заявления.

Следует помнить, что сроки рассмотрения заявлений могут варьироваться и зависеть от множества факторов, поэтому точного ответа на вопрос о том, сколько времени нужно ожидать рассмотрения заявления в налоговую в 2026 году, не существует.

Какие изменения в сроках рассмотрения

В 2026 году налоговая система претерпела некоторые изменения в отношении сроков рассмотрения заявлений. Важно быть в курсе этих изменений, чтобы правильно планировать свои налоговые обязательства.

Во-первых, введено новое правило, согласно которому налоговая служба обязана рассмотреть заявление в течение 30 дней с момента его подачи. Это означает, что налогоплательщикам больше не придется ждать неопределенное время, чтобы узнать результат своего заявления. Сокращение срока рассмотрения заявлений обеспечивает более быструю и эффективную обработку налоговых вопросов.

Кроме того, налоговая служба обязана предоставить налогоплательщику информацию о результатах рассмотрения его заявления в письменной форме в случае положительного или отрицательного решения. Это позволяет налогоплательщику быть в курсе ситуации и принимать необходимые меры в своих финансовых планах.

В случае, если налоговая служба не рассмотрит заявление в установленный срок, налогоплательщик имеет право обратиться в административный суд. Это обеспечивает защиту прав налогоплательщика и возможность борьбы с неправомерным действием налоговой службы.

Таким образом, изменения в сроках рассмотрения заявлений в налоговую службу в 2026 году предоставляют налогоплательщикам большую прозрачность и оперативность в получении результатов по своим заявлениям. Обратитесь к специалисту или ознакомьтесь с законодательством, чтобы быть уверенными в своих правах и обязанностях при взаимодействии с налоговой службой.

Рассмотрение заявлений физических лиц

Срок рассмотрения заявлений физических лиц в налоговой службе зависит от различных факторов, включая сложность заявления, его объем, наличие дополнительных документов и т.д. В общем случае, налоговая служба должна рассмотреть заявление физического лица в течение определенного срока.

В соответствии с законодательством, налоговая служба обязана рассмотреть заявление физического лица в срок не более 30 дней с момента его получения. Однако, в ряде случаев, этот срок может быть увеличен или сокращен.

Например, если заявление относится к сложной налоговой ситуации или требует дополнительного расследования, срок рассмотрения может быть продлен. В таком случае, налоговая служба должна уведомить заявителя о причинах задержки и предоставить новый срок рассмотрения заявления.

С другой стороны, если заявление физического лица не требует дополнительного расследования и не вызывает сложностей, налоговая служба может рассмотреть его в более короткий срок. В идеале, заявление должно быть рассмотрено в течение нескольких дней со дня его получения.

В случае невыполнения налоговой службой установленного срока рассмотрения заявления физического лица, заявитель может обратиться в вышестоящие органы или направить жалобу налоговой службе.

В целом, срок рассмотрения заявления физического лица в налоговой службе в 2026 году составляет не более 30 дней, но может быть продлен или сокращен в зависимости от сложности заявления и других факторов.

Существует ли срок рассмотрения заявлений юридических лиц

Когда юридическое лицо подает заявление в налоговую службу, важно знать, что рассмотрение такого заявления также подлежит определенному сроку. Существует определенное время, в течение которого налоговая служба должна рассмотреть и принять решение по заявлению. Этот срок устанавливается законодательством и может варьироваться в зависимости от конкретной ситуации и типа заявления.

В общем случае, налоговая служба обязана рассмотреть заявление юридического лица в течение 30 дней с момента его получения. В случае, когда заявление требует проведения проверки или дополнительных исследований, срок рассмотрения может быть продлен до 60 дней.

Однако, следует учитывать, что указанные сроки являются предельными и могут быть сокращены в случае предоставления всех необходимых документов и сведений, а также в ситуациях, когда заявление требует незначительного рассмотрения и не вызывает сложностей. В таких случаях, налоговая служба может рассмотреть заявление досрочно и принять решение ранее установленного срока.

В случае, если пройденные сроки рассмотрения заявления юридического лица налоговой службой не были соблюдены, компания имеет право обратиться по административному порядку с жалобой на действия налоговой службы. В такой ситуации, налоговые органы будут обязаны рассмотреть жалобу и принять меры по исправлению ситуации.

Итак, существует срок рассмотрения заявлений юридических лиц в налоговой службе и в общем случае этот срок составляет 30 дней. Однако, данный срок может быть продлен до 60 дней в случае проведения проверки или дополнительных исследований. В случае нарушения указанных сроков, юридическое лицо имеет право обратиться по административному порядку с жалобой на действия налоговой службы.

Как влияет тип заявления на срок рассмотрения

Срок рассмотрения заявления в налоговую службу может значительно различаться в зависимости от его типа. Каждый тип заявления имеет свои особенности и требования, которые определены законодательством.

Вот некоторые типы заявлений, которые могут подаваться в налоговую службу:

- Заявление о возврате налога на добавленную стоимость (НДС)

- Заявление о предоставлении налоговых льгот

- Заявление о перерасчете налоговых обязательств

- Заявление о применении специальных налоговых режимов

Срок рассмотрения заявления может также зависеть от объема предоставленных документов и сложности его проверки. Возможно, что для одного типа заявления требуется больше времени для анализа и проверки, чем для другого.

Однако, в целом, в налоговой службе есть установленные сроки рассмотрения заявлений, которые должны быть соблюдены. Например, для заявления о возврате НДС срок рассмотрения не может превышать 30 дней с момента его подачи.

Важно отметить, что сроки рассмотрения могут быть продлены, если заявление содержит ошибки или требует дополнительных документов или уточнений. В таком случае, налоговая служба может запросить у заявителя дополнительную информацию и продлить срок рассмотрения.

| Тип заявления | Срок рассмотрения |

|---|---|

| Заявление о возврате НДС | 30 дней |

| Заявление о предоставлении налоговых льгот | 45 дней |

| Заявление о перерасчете налоговых обязательств | 60 дней |

| Заявление о применении специальных налоговых режимов | 30 дней |

Следует помнить, что сроки рассмотрения заявлений могут меняться в соответствии с законодательством и внутренними правилами налоговой службы. При подаче заявления рекомендуется ознакомиться с актуальными сроками и требованиями для каждого типа заявления.

Основные этапы рассмотрения заявления

- Подача заявления: Первым этапом рассмотрения заявления в налоговую службу является его подача. Заявление может быть подано в электронном виде через специальную электронную платформу или в бумажном виде в налоговые органы.

- Регистрация заявления: После подачи заявления налоговая служба осуществляет его регистрацию. На этом этапе заявлению присваивается уникальный номер, который будет использоваться в дальнейшем при рассмотрении заявления.

- Проверка заявления: После регистрации заявления налоговая служба проводит проверку предоставленных данных и документов. На этом этапе могут потребоваться дополнительные документы или уточнения от заявителя.

- Рассмотрение заявления: После проверки заявления следует его рассмотрение. Налоговая служба анализирует представленные документы и принимает решение в соответствии с действующим законодательством.

- Уведомление о решении: По окончании рассмотрения заявления налоговая служба направляет уведомление о принятом решении заявителю. В случае положительного решения заявление будет выполнено, в случае отрицательного решения заявитель может обжаловать решение.

Как сократить время рассмотрения заявления

Срок рассмотрения заявления в налоговую службу может быть довольно продолжительным, но существует несколько способов, которые помогут сократить время ожидания:

- Внимательно заполните заявление: проверьте, чтобы все необходимые поля были заполнены корректно и без ошибок. Неполные или некорректно заполненные заявления могут быть возвращены для доработки, что только увеличит срок рассмотрения.

- Соберите все необходимые документы: перед подачей заявления убедитесь, что у вас есть все необходимые документы, которые должны прилагаться к заявлению. Не прикрепленные или неправильно оформленные документы могут привести к задержке в рассмотрении.

- Подайте заявление вовремя: обратите внимание на даты подачи заявления. Если подадите заявление после установленного срока, это может существенно задержать его рассмотрение.

- Оформите заявление онлайн: в некоторых случаях, для ускорения процесса рассмотрения, налоговые службы предоставляют возможность подать заявление онлайн. В этом случае заявление обрабатывается быстрее и есть меньший шанс на возникновение ошибок при передаче данных.

- Следите за статусом заявления: периодически проверяйте статус заявления, чтобы быть в курсе процесса его рассмотрения. Это поможет вам быть готовыми к дополнительным действиям, если потребуется.

Учитывая эти рекомендации, вы можете значительно сократить время рассмотрения вашего заявления в налоговой службе и получить решение по нему быстрее.

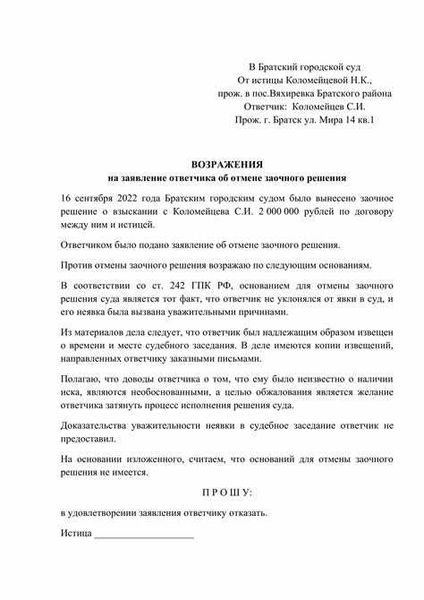

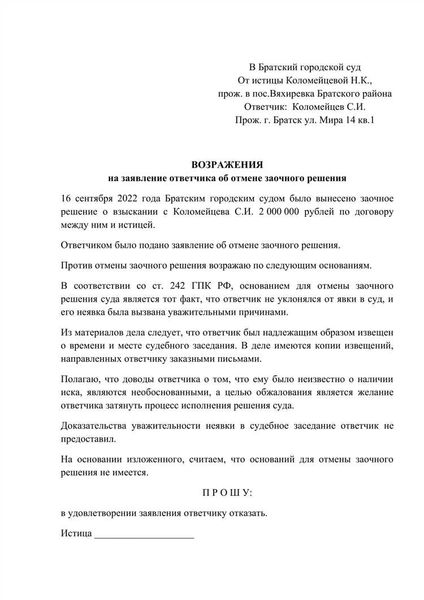

Как обжаловать длительность рассмотрения заявления

В случае, если налоговая организация превышает установленные сроки рассмотрения заявления, вы имеете право обжаловать данную ситуацию. Для этого следует выполнить несколько шагов.

- Подготовьте официальное заявление о нарушении сроков рассмотрения заявления. В данном заявлении укажите факты и даты предоставления заявления налоговой организации, а также указание конкретных сроков, установленных законодательством.

- Подготовьте копии всех документов, подтверждающих предоставление заявления налоговой организации.

- Обратитесь с подготовленными документами в вышестоящий орган налоговой службы. В большинстве случаев это будет Главное управление налоговой службы вашего региона.

- Предоставьте все необходимые документы в Главное управление налоговой службы и ожидайте рассмотрения вашего обращения.

- Получите ответ от Главного управления налоговой службы. В этом ответе будут указаны решения и рекомендации, принятые на основании вашего обращения.

Если ответ от Главного управления налоговой службы не устраивает вас и вы считаете, что нарушение сроков рассмотрения заявления имеет место быть, вы можете обратиться в вышестоящий орган налоговой службы или использовать другие способы защиты своих прав, предусмотренные законодательством.

Важно: При обжаловании длительности рассмотрения заявления в налоговую организацию рекомендуется обратиться за консультацией к юристу или специалисту в области налогового права, чтобы правильно оформить обращение и защитить свои интересы перед налоговыми органами.