- НДФЛ при продаже земельного участка для пенсионеров: основные требования

- Шаги по заполнению 3-НДФЛ при продаже земельного участка для пенсионеров

- Пример заполнения 3 НДФЛ при продаже земельного участка для пенсионера

- Как заполнить 3-НДФЛ при продаже земельного участка менее 3 лет в собственности: образец заполнения

- Важные моменты при заполнении 3-НДФЛ при продаже земельного участка менее 3 лет в собственности

- Как заполняется декларация по 3-НДФЛ при продаже земельного участка

- Какие документы необходимы при заполнении 3-НДФЛ при продаже земельного участка

- В каких случаях применяется 3-НДФЛ при продаже земельного участка

- Заключение

- Пример заполнения 3-НДФЛ при продаже земельного участка менее 3 лет в собственности

- В каких случаях подается декларация при продаже земли

При продаже земельного участка пенсионерам необходимо заполнить декларацию 3 НДФЛ. В этой статье мы расскажем, какие случаи требуют подачи данной декларации, как заполнить ее образец и какие особенности заполнения присутствуют в 2026 году.

3 НДФЛ — это декларация, которая подается в налоговую службу при продаже земельного участка. В случаях, когда собственность на участок была владена менее трех лет, необходимо заполнять данную декларацию и уплачивать налог. В противном случае, если участок находится в собственности более трех лет, налог не взимается.

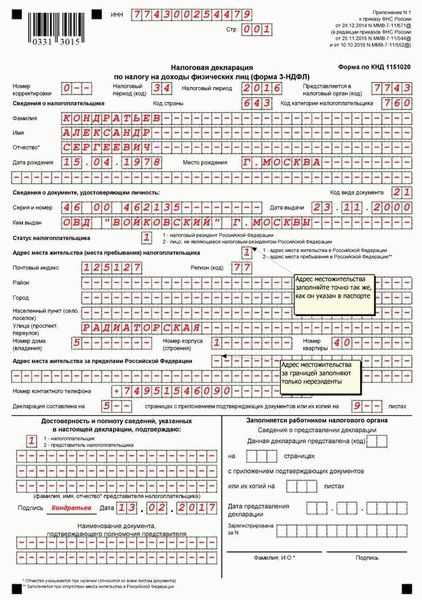

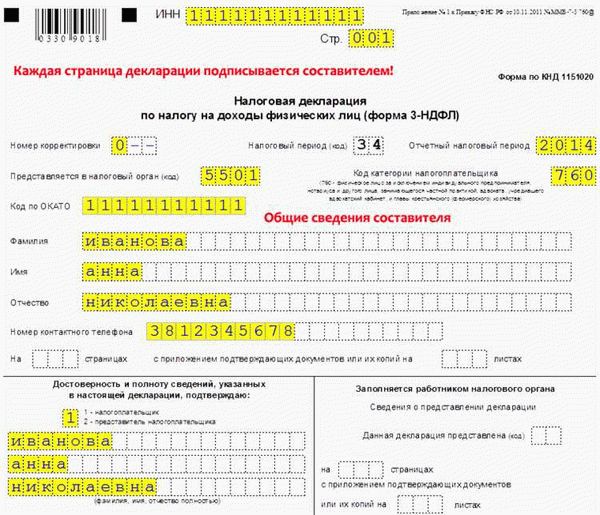

Как заполнить образец декларации 3 НДФЛ? Во-первых, необходимо указать свои персональные данные, включая ФИО и ИНН. Затем следует указать информацию о продаже земельного участка, такую как его площадь, кадастровый номер и цена продажи. Также необходимо указать дату и номер договора купли-продажи.

Обратите внимание, что в 2026 году в декларации 3 НДФЛ появилась новая графа «Стаж собственности». В эту графу необходимо указать срок, в течение которого вы являлись собственником земельного участка. Если у вас не было нарушений срока владения, то необходимо указать точные даты начала и окончания собственности. В случае, если вы продавали участок ранее, то указывайте только срок с момента вашего последнего приобретения.

Правильное заполнение декларации 3 НДФЛ при продаже земельного участка очень важно, чтобы избежать проблем с налоговой службой. Поэтому рекомендуется внимательно ознакомиться с образцом заполнения и актуальными требованиями налоговых органов. Это поможет избежать лишних штрафов и неудобств при сдаче декларации.

НДФЛ при продаже земельного участка для пенсионеров: основные требования

При продаже земельного участка пенсионеры должны заполнить и подать декларацию по налогу на доходы физических лиц (3-НДФЛ). Это обязательное требование для всех граждан, в том числе и пенсионеров, которые осуществляют продажу земли.

В каких случаях подается декларация 3-НДФЛ при продаже земельного участка? Если пенсионер владел земельным участком менее 3 лет, то декларация по 3-НДФЛ подается независимо от суммы дохода от продажи. Если же пенсионер был владельцем земли более 3 лет, то он может быть освобожден от уплаты налога, если сумма дохода от продажи не превышает 250 000 рублей и проданный участок является его первым и единственным в собственности.

Как заполнить декларацию 3-НДФЛ при продаже земельного участка?

- В п. 1 декларации указывается ФИО пенсионера, его ИНН и адрес места жительства.

- В п. 2 указывается, что пенсионер является физическим лицом, получившим доход от продажи имущества, и осуществляющим самостоятельное заполнение налоговой декларации.

- В п. 3.1 указываются сведения о продаваемом земельном участке: его площадь, кадастровый номер, адрес и дата приобретения.

- В п. 3.2 указывается сумма дохода от продажи земли.

- В п. 3.3 указывается временной период владения земельным участком.

- В п. 3.4 указывается ставка налога на доходы физических лиц, которая составляет 13% для пенсионеров.

- В п. 3.5 указывается итоговая сумма налогового обязательства.

- В п. 4 пенсионер подписывает декларацию и указывает дату заполнения.

Важно помнить, что при продаже земельного участка пенсионерам необходимо также учитывать и другие налоговые и законодательные требования, которые могут варьироваться в зависимости от конкретной ситуации. Поэтому рекомендуется проконсультироваться с профессионалами, чтобы избежать ошибок и несанкционированных обязательств перед налоговыми органами.

В случае неправильного или неполного заполнения декларации по 3-НДФЛ пенсионеры могут быть подвержены штрафам и дополнительным налоговым обязательствам.

Используйте образец декларации 3-НДФЛ при продаже земельного участка для пенсионеров, предоставленный налоговой службой, или проконсультируйтесь с специалистами, чтобы правильно заполнить декларацию и исполнить все требования налогового законодательства.

Шаги по заполнению 3-НДФЛ при продаже земельного участка для пенсионеров

3-НДФЛ – декларация о доходах физических лиц. Пенсионеры, владеющие земельным участком и решившие его продать, должны заполнить данную декларацию и подать ее в налоговую инспекцию. Ниже описаны шаги по заполнению 3-НДФЛ при продаже земельного участка для пенсионеров.

- Определите, имеете ли вы право на продажу земельного участка без уплаты налога на доходы физических лиц (3-НДФЛ). В некоторых случаях, подпадающих под освобождение от налогообложения, продажа земельного участка может быть освобождена от уплаты налога.

- Заполните форму 3-НДФЛ. Укажите свои персональные данные и данные о продаже земельного участка.

- Подпишите декларацию и укажите дату подписания.

- Подайте заполненную и подписанную декларацию в налоговую инспекцию вашего региона. Обратитесь в налоговую инспекцию для получения информации о том, как именно подать декларацию.

Помимо указанных шагов, при заполнении 3-НДФЛ при продаже земельного участка для пенсионеров необходимо учитывать следующие особенности:

- В случаях, когда срок владения земельным участком менее 3 лет, налог на доходы физических лиц (3-НДФЛ) должен быть уплачен в полном объеме по ставке 13%.

- Если земельный участок является собственностью менее 3 лет, то при продаже возникает обязательство подать декларацию о продаже и уплатить налог размером 13% от продажной стоимости.

- При заполнении декларации необходимо указать все доходы от продажи земельного участка, включая сумму получаемую от продажи права на землю.

Образец заполнения 3-НДФЛ при продаже земельного участка для пенсионеров можно найти на официальном сайте Федеральной налоговой службы.

Пример декларации 3-НДФЛ при продаже земельного участка: Наименование показателя Заполняется Фамилия, имя, отчество налогоплательщика Да ИНН налогоплательщика Да Дата подачи налоговой декларации Да Данные о продаже земельного участка Да Сумма дохода от продажи земельного участка Да Пример заполнения 3 НДФЛ при продаже земельного участка для пенсионера

При продаже земельного участка пенсионер должен заполнить 3-НДФЛ – декларацию налога на доходы физических лиц. В данной статье будет представлен образец заполнения 3-НДФЛ для пенсионера в случаях, когда земельный участок находится в собственности менее 3 лет.

Как заполнить 3-НДФЛ при продаже земельного участка:

- В блоке «Информация о налогоплательщике» необходимо указать следующие данные:

- Фамилию, имя, отчество пенсионера;

- ИНН;

- Дата рождения;

- Коды налоговых органов, от которых были получены доходы (можно узнать в налоговой инспекции).

- В разделе «Период налогообложения» необходимо указать следующие данные:

- Налоговый период – год, в котором происходит продажа земельного участка;

- Код дохода – 09 (доход от продажи имущества).

- В разделе «Сведения о доходе» необходимо заполнить следующие поля:

- Наименование имущества – «Земельный участок»;

- Дата приобретения – дата приобретения земельного участка (для пенсионеров это может быть дата получения права собственности);

- Срок владения – указывается количество полных лет владения земельным участком (если меньше 3 лет, то в поле «Примечание» следует указать, что участок находится в собственности менее 3 лет);

- Стоимость приобретения – сумма, уплаченная при покупке земельного участка;

- Стоимость продажи – сумма, за которую был продан земельный участок.

Пример заполнения 3-НДФЛ при продаже земельного участка для пенсионера представлен в таблице ниже:

Информация о налогоплательщике Период налогообложения

- ФИО: Иванов Иван Иванович

- ИНН: 1234567890

- Дата рождения: 01.01.1950

- Коды налоговых органов: 0000

- Налоговый период: 2026

- Код дохода: 09

Сведения о доходе

- Наименование имущества: Земельный участок

- Дата приобретения: 01.01.2019

- Срок владения: 4

- Стоимость приобретения: 1000000

- Стоимость продажи: 1500000

Как заполнить 3-НДФЛ при продаже земельного участка менее 3 лет в собственности: образец заполнения

При продаже земельного участка, который был в собственности менее 3 лет, необходимо заполнить 3-НДФЛ. Это декларация, которая подается в налоговую службу и содержит информацию о полученном доходе от продажи земельного участка.

В каких случаях заполняется 3-НДФЛ при продаже земельного участка?

- Если земельный участок находился в собственности менее 3 лет;

- Если при продаже земельного участка получен доход;

- Если продажа земельного участка осуществляется не по наследству или дарению.

Образец заполнения 3-НДФЛ при продаже земельного участка менее 3 лет в собственности:

Пункт Наименование Заполнение 1. Фамилия, имя, отчество плательщика Указывается фамилия, имя и отчество плательщика, который продает земельный участок. 2. ИНН плательщика Указывается ИНН плательщика. 3. Серия и номер паспорта Указывается серия и номер паспорта плательщика. 4. Количество проданных земельных участков Указывается количество проданных земельных участков. 5. Стоимость проданных земельных участков Указывается стоимость проданных земельных участков. 6. Сумма налога, подлежащая уплате Рассчитывается автоматически на основе указанной стоимости проданных земельных участков. По окончании заполнения 3-НДФЛ при продаже земельного участка менее 3 лет в собственности, декларацию необходимо подписать и сдать в налоговую службу в установленные сроки. За несоблюдение сроков или неправильное заполнение декларации могут быть наложены штрафы.

Важные моменты при заполнении 3-НДФЛ при продаже земельного участка менее 3 лет в собственности

Заполнение декларации по налогу на доходы физических лиц (3-НДФЛ) при продаже земельного участка менее 3 лет в собственности требует особого внимания к определенным моментам. В этой статье рассмотрим, как заполняется данная декларация, какие документы необходимы и в каких случаях применяется 3-НДФЛ при продаже земельного участка.

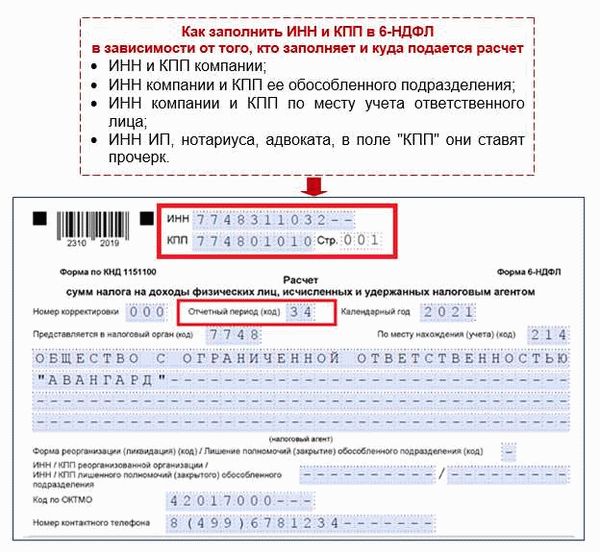

Как заполняется декларация по 3-НДФЛ при продаже земельного участка

Для начала необходимо указать, что продающая сторона является пенсионером. Далее следует ознакомиться с инструкцией к заполнению декларации и внимательно следовать ее указаниям. Вкратце, процесс заполнения выглядит следующим образом:

- Указание налогового периода, в котором производится расчет;

- Заполнение сведений о продавце: ФИО, ИНН, пенсионное удостоверение;

- Указание данных о полученных доходах от продажи земельного участка;

- Отражение налоговых вычетов (если применимо);

- Обязательное подписание декларации и приложение к ней всех необходимых документов.

Необходимо отметить, что заполнение 3-НДФЛ при продаже земельного участка следует проводить с особой осторожностью, так как даже незначительные ошибки или пропущенные детали могут повлечь за собой неприятные последствия в виде штрафов или проблем с налоговой.

Какие документы необходимы при заполнении 3-НДФЛ при продаже земельного участка

При заполнении декларации 3-НДФЛ при продаже земельного участка менее 3 лет в собственности необходимо предоставить следующие документы:

- Свидетельство о праве собственности на земельный участок;

- Договор купли-продажи земельного участка;

- Документы, подтверждающие факт продажи и получение дохода.

Убедитесь, что все документы являются оригиналами или надлежащим образом заверенными копиями.

В каких случаях применяется 3-НДФЛ при продаже земельного участка

Применение 3-НДФЛ при продаже земельного участка менее 3 лет в собственности возникает, если условия, предусмотренные Налоговым кодексом РФ, соблюдены. В частности, когда:

- Участок находится в частной собственности;

- Срок владения земельным участком менее 3 лет;

- Доход от продажи участка превышает пороговую сумму, установленную законодательством.

Необходимо учесть, что сумма налога на доходы физических лиц зависит от стоимости продажи земельного участка и ставки налога, установленной законодательством.

Заключение

Заполнение декларации 3-НДФЛ при продаже земельного участка менее 3 лет в собственности требует внимательности и следования инструкции к заполнению. Необходимо собрать все необходимые документы и предоставить их в налоговую службу. Если возникают сложности или неуверенность, рекомендуется обратиться за помощью к специалистам или консультантам по налоговому праву.

Пример заполнения 3-НДФЛ при продаже земельного участка менее 3 лет в собственности

Декларация 3-НДФЛ заполняется в случае продажи земельного участка, который находится в собственности менее 3 лет. Данный документ подается в налоговую службу и является основанием для уплаты налога.

Процесс заполнения 3-НДФЛ при продаже земельного участка менее 3 лет в собственности требует внимательности и соблюдения определенных правил. Ниже представлен пример заполнения данной декларации:

- В поле «Основание подачи декларации» указывается «при продаже земельного участка менее 3 лет в собственности».

- В разделе «Сведения о налогоплательщике» необходимо указать свои персональные данные, такие как ФИО, ИНН, адрес регистрации и контактные данные.

- В разделе «Сведения о доходе» указывается информация о продаже земельного участка. В этом разделе следует указать следующую информацию:

- Дата приобретения участка;

- Дата продажи участка;

- Стоимость приобретения участка;

- Стоимость продажи участка.

- Раздел «Налоговая база и исчисленный налог» заполняется автоматически на основе предоставленной информации о доходе.

- В разделе «Другие сведения» следует указать дополнительную информацию, если таковая имеется.

- Наконец, необходимо подписать декларацию и указать дату подачи.

После заполнения декларации 3-НДФЛ при продаже земельного участка менее 3 лет в собственности, необходимо ее подать в налоговую службу вместе с другими необходимыми документами.

Важно помнить, что пример заполнения предоставлен для ознакомительных целей и может отличаться в зависимости от конкретных обстоятельств и требований налоговой службы. Перед заполнением декларации рекомендуется ознакомиться с инструкцией и получить консультацию специалиста.

В каких случаях подается декларация при продаже земли

При продаже земельного участка владельцем необходимо подать декларацию по налогу на доходы физических лиц (3-НДФЛ). Декларация 3-НДФЛ является основным документом для учета доходов и расходов физического лица при продаже земельного участка и определения суммы налога, подлежащей уплате.

Подача декларации по 3-НДФЛ обязательна в следующих случаях:

- Если собственность на земельный участок принадлежит физическому лицу менее 3 лет.

- Если продажа земли осуществляется по цене, превышающей установленную налоговыми органами.

- Если при продаже земельного участка получена прибыль, т.е. разница между стоимостью приобретения и продажи земельного участка.

- Если продажа земли осуществляется не в рамках предпринимательской деятельности физического лица.

Декларация 3-НДФЛ подается в налоговый орган по месту жительства налогоплательщика в течение года, следующего за годом совершения продажи земельного участка.

Заполнение декларации 3-НДФЛ при продаже земельного участка требует внимательности и точности, чтобы избежать ошибок. В случае некорректного заполнения декларации может возникнуть необходимость внести исправления, а также возможны штрафы и наказания со стороны налоговых органов. Поэтому рекомендуется обратиться к специалисту или использовать образец заполнения декларации 3-НДФЛ для продажи земельного участка.