- Способы погашения налоговой задолженности

- Как засчитывается и возвращается излишне уплаченный налог

- Какие ошибки допускает ФНС

- Что делать физлицам

- Если ошибочно рассчитанный налог уже уплачен

- Ошибки каких видов встречаются в налоговых уведомлениях

- Стоит ли доводить спор до суда

- Подготовка заявления в налоговый орган

Возможность получить возвращение переплаченных налогов — это вопрос, занимающий умы многих субъектов предпринимательской деятельности. В нашей статье мы расскажем, какие способы существуют для возврата налогов и какими методами можно проверить, допустила ли фирма ошибки в подсчете налогов или имеет неплательщика.

Итак, хотите ли вы вернуть переплату налогов или узнать, какие санкции грозят вам в случае налоговых просрочек? Для начала вам необходимо проверить состояние своей налоговой задолженности. Для этого нужно обратиться в налоговый орган, где вам выдадут сведения о вашем налоговом состоянии. Если же у вас уже есть проблемы с налоговыми взносами, то вам следует довести до сведения налогового органа о вас задолженность.

Какие виды налоговых задолженностей могут возникнуть и что делать в таких ситуациях? Возможны два вида налоговых задолженностей: это задолженность по истекшим налоговым периодам и задолженность по полученным и не погашенным уведомлениям о возврате переплаты налога.

В случае задолженности по истекшим налоговым периодам, мы советуем вам подготовить и подать заявление о возврате переплаты с учетом процентных ставок. Этот процесс требует дополнительных знаний и тщательного подсчета. Если вы не уверены в своих навыках, рекомендуется обратиться к специалистам

Кроме того, если у вас есть задолженность по полученным и не погашенным уведомлениям о возврате переплаты налога, то вам следует подготовить заявление о погашении задолженности. В этом случае, для получения нового уведомления о возврате переплаты налога вам будет необходимо доказать, что предыдущие уведомления содержали ошибки, которые были исправлены.

Наконец, важно понимать, что даже если у вас нет задолженности, вы всегда можете проверить, правильно ли вам рассчитаны налоги. В этом случае вы можете обратиться в налоговый орган либо обратиться в суд в случае отсутствия ответа или при несогласии с рассчетами ФНС.

Способы погашения налоговой задолженности

Когда налоговая задолженность возникает, её необходимо погасить в установленные сроки. В этом разделе рассмотрим основные способы погашения налоговой задолженности.

1. Уплата налога в полном объеме: налоговые декларации и уведомления должны быть поданы в установленные сроки, а налог должен быть уплачен в полном объеме. Если налоговая задолженность возникает из-за ошибок в расчете или неправильного заполнения документов, необходимо исправить ошибки и довести налоговую декларацию до правильного состояния.

2. Возврат переплаченного налога: если налог был переплачен или уплачен ошибочно, то налогоплательщик имеет право на его возврат. Для этого необходимо подать заявление в налоговый орган с указанием причин переплаты и предоставить необходимые документы, подтверждающие факт переплаты.

3. Засчет поступлений: если у налогоплательщика возникла задолженность по одному налогу, но произошло переплаты по другим налогам, то переплата может быть зачтена в счет налоговой задолженности.

4. Рассрочка платежа: налогоплательщик может запросить рассрочку платежа по налоговой задолженности, предоставив соответствующее заявление и обосновывая причины, по которым он не может произвести уплату вовремя.

5. Спор с налоговыми органами: если налогоплательщик не согласен с решением налогового органа по налоговой задолженности, он имеет право подать апелляционную жалобу или обратиться в суд для защиты своих интересов.

В случае просрочки уплаты налоговых платежей или нарушения уведомлений о налоговой задолженности могут применяться штрафные санкции в виде штрафа или пени. Кроме того, отсутствие подготовки и неправильное заполнение налоговых деклараций может привести к появлению налоговых задолженностей и нарушениям, которые могут быть доведены до суда.

У каждого вида налоговой задолженности есть свои особенности и способы погашения. Поэтому важно внимательно изучить правила и сроки уплаты налогов, чтобы избежать возникновения задолженностей и связанных с ними проблем.

| Способ погашения | Описание |

|---|---|

| Уплата налога в полном объеме | Необходимо правильно рассчитать сумму налога и уплатить его в полном объеме |

| Возврат переплаченного налога | Если налог был переплачен, можно запросить его возврат посредством подачи заявления и предоставления необходимых документов |

| Засчет поступлений | Переплата по одному налогу может быть зачтена в счет задолженности по другому налогу |

| Рассрочка платежа | Можно запросить рассрочку платежа, предоставив заявление и обосновав причины задержки |

| Спор с налоговыми органами | Если налогоплательщик не согласен с решением налогового органа, он может подать жалобу или обратиться в суд |

Как засчитывается и возвращается излишне уплаченный налог

Иногда налогоплательщик может ошибочно переплатить налог или уплатить большую сумму налога, чем должен был. В таких случаях возникает вопрос о том, как засчитывается и возвращается излишне уплаченный налог.

Налоговые органы обязаны уведомить налогоплательщика о задолженности в письменной форме. Для этого используется специализированное уведомление, которое содержит информацию о сумме задолженности, дате и способе ее погашения.

Одним из способов погашения задолженности является зачет излишне уплаченного налога на другие виды налогов. Налогоплательщик может указать в заявлении на зачет, какие налоговые платежи должны быть погашены излишней суммой налога.

Если у налогоплательщика возникла задолженность по налогам, то налоговый орган может начислить пени за просрочку погашения задолженности. Какие санкции будут применены, если задолженность не была погашена вовремя, определено законодательством РФ.

В случае ошибочного уплаты налога или переплаты, налогоплательщик имеет право обратиться в налоговый орган с заявлением о возврате излишне уплаченной суммы. В заявлении нужно указать основание для возврата и сумму излишне уплаченного налога. Налоговый орган обязан рассмотреть заявление и вернуть излишне уплаченную сумму в течение определенного срока.

Если налоговый орган отказывает в возврате излишне уплаченного налога или задерживает возврат, налогоплательщик может обратиться в суд для защиты своих прав. При этом следует обратить внимание на то, что подготовка и подача искового заявления к суду является ответственным шагом, и его следует делать тщательно и основательно.

Также стоит отметить, что налоговые проверки могут выявлять ошибки в расчете налоговой задолженности, что может привести к переплате налога или возникновению нового налогового долга. В таких случаях налогоплательщик имеет право обратиться в налоговый орган для проверки и исправления ошибки.

Итак, излишне уплаченный налог засчитывается на другие виды налогов или возвращается налогоплательщику в случае ошибочной переплаты. Ошибки и задолженности могут быть исправлены через налоговый орган или через суд. Основные способы добиться возврата излишне уплаченного налога — подача заявления в налоговый орган и обращение в суд в случае отказа или задержки возврата.

Какие ошибки допускает ФНС

Налоговый орган Федеральная налоговая служба (ФНС) не всегда бывает безошибочным. Из-за человеческого фактора могут возникать различные ошибки, которые могут затруднить процесс возврата переплаты налогов или привести к нежелательным последствиям для налогоплательщика.

Одной из частых ошибок ФНС может быть допущенная ошибка в исчислении размера налогового долга. В случае, если размер задолженности неверен или не соответствует действительности, уплаченная сумма может быть неправильно засчитана и возвращается в виде переплаты.

Аналогично, уже рассчитанный налоговый вычет может быть неправильно зачтен или отсутствовать в расчетах ФНС, что может привести к дополнительной задолженности по налогам.

Ошибки могут возникать и из-за отсутствия определенных видов уведомлений или несвоевременного получения их ФНС. Если налогоплательщик не получил определенное уведомление от налогового органа, он может быть подвержен просрочкам или штрафам, связанным с невыполнением требуемых действий.

Другой вид ошибки – это умышленное или случайное уплачивание налогов в неправильном размере или в неправильный срок. Если налогоплательщик ошибочно уплатил неправильную сумму налога или внес платеж с ошибкой, то он может потребовать его возврата.

Также налогоплательщики могут допускать ошибку при подаче налоговых заявлений или несвоевременным их предоставлением в налоговый орган. Это также может привести к задержкам или наложению санкций.

Еще одной ошибкой налогового органа может быть неправильно внесенная задолженность или переплата, которая должна быть зачтена в качестве оплаты налога. В этом случае налогоплательщик может столкнуться с проблемами при погашении своих налоговых обязательств.

Поэтому перед отправкой декларации и подготовкой налоговой отчетности следует обратить внимание на возможные ошибки и спорные моменты, а также проверить правильность расчетов ФНС. Если вы обнаружили ошибку или несогласие в документах, необходимо обратиться в налоговый орган для урегулирования спора и исправления допущенных ошибок.

Если у вас возникла задолженность перед ФНС или вы столкнулись с ошибкой, вам стоит соблюдать правила действующего законодательства и обращаться в налоговые органы для урегулирования возникших проблем. Не доводите споры до суда без необходимости, так как это может затянуть процесс и усложнить его разрешение.

На практике очень часто встречаются способы избежать налогового спора и урегулировать вопросы без участия судов. Для этого можно заключить договор с ФНС, в котором определены правила взаимодействия и процедуры урегулирования возникающих разногласий.

Важно также знать, что в случае ошибок, выявленных в документах или вычислениях ФНС, следует обратиться в налоговый орган для урегулирования спора и исправления допущенных ошибок. Уведомления и документы, которые подтверждают уплаченные суммы налогов, следует хранить и предоставить при необходимости.

Следуя этим рекомендациям и правильно оформляя налоговую декларацию, вы сможете избежать неприятностей и проблем с ФНС, а также получить переплату или возврат излишне уплаченных налогов.

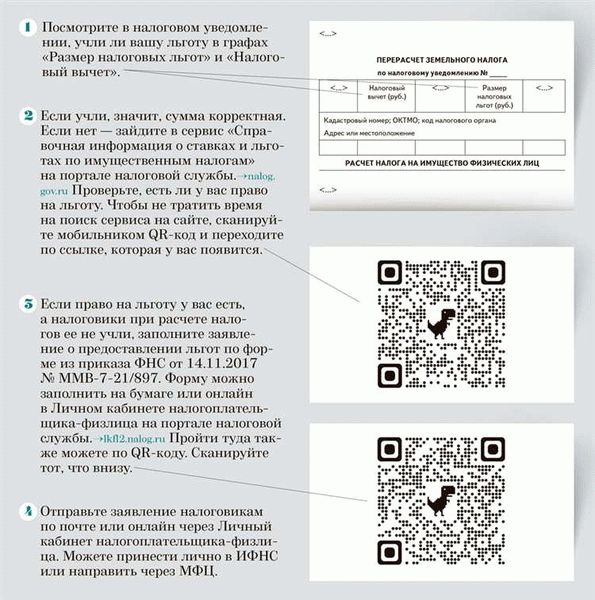

Что делать физлицам

Физическим лицам также могут встречаться ситуации, когда они переплатили налоги или уплатили их не со всей суммы, излишне. В таких случаях важно знать, как правильно действовать, чтобы вернуть переплату или получить компенсацию.

Первым шагом стоит проверить все налоговые уведомления и расчеты, чтобы убедиться, что сумма налогов, уплаченная в ФНС (Федеральная налоговая служба), была рассчитана правильно. В документах иногда допускаются ошибки, в результате которых физлицо может быть задолжником по налогам.

Если вы обнаружили ошибочно засчитанную задолженность, вам следует подготовить заявление о возврате переплаты или погашении задолженности. В заявлении укажите причины, по которым считаете, что образовавшаяся задолженность была посчитана ошибочно и сумму, которую необходимо вернуть или погасить.

Подготовка заявления должна быть тщательной, учтите все детали и предоставьте необходимые документы, подтверждающие ваши доводы. Если вам необходимо получить дополнительную консультацию, вы можете обратиться к специалистам, занимающимся налоговыми спорами или юристам, специализирующимся в этой области.

После подачи заявления ФНС должна проверить его и принять решение о его удовлетворении или отказе. Если решение оказалось негативным, вы можете обратиться в суд с иском о признании ошибочно уплаченного налога. В судебном процессе стоит предоставить все необходимые доказательства, которые помогут вам выиграть дело.

Помимо споров в суде, физлица могут воспользоваться иными способами возврата переплаты. Например, они могут подать заявление на возмещение установленных налоговым кодексом санкций за просрочку выплаты. Этот способ может быть эффективен, если задолженность уплачена после установленного срока.

Еще одним вариантом могут быть налоговые вычеты. Если налоговый орган учтет ваши затраты на образование, лечение, покупку жилья или другие цели, то вам могут вернуть уже уплаченные налоги. Однако этот вид возврата налогов доступен не всем физлицам и имеет определенные ограничения.

Необходимо помнить, что для успешного возврата переплаты или погашения задолженности необходимо вовремя подавать заявление и предоставлять все необходимые документы. Ошибиться в датах или пропустить сроки может привести к потере возможности возврата переплаты или погашения задолженности.

Если вы сомневаетесь, что все сделали правильно или у вас есть какие-либо вопросы, рекомендуется обратиться к налоговым представителям или юристам, специализирующимся на налоговых вопросах. Они смогут помочь вам разобраться в сложностях и определить наиболее эффективные способы возврата переплаты налогов или погашения задолженности.

Если ошибочно рассчитанный налог уже уплачен

Иногда ошибки в расчете налогов могут привести к тому, что вы ошибочно уплатили большую сумму налога, чем требовалось. Чтобы исправить такую ситуацию, вам необходимо проверить, засчитывается ли излишне уплаченный налог как предоплата на будущие налоговые обязанности. Если это не происходит, то есть несколько способов получить возвращение или погашение этой переплаты.

Первым шагом стоит подготовить заявление о возврате излишне уплаченных налогов. Заявление можно подать в налоговую инспекцию. В нем следует указать причину переплаты и приложить копии необходимых документов, подтверждающих ошибочность расчета.

Также существует возможность довести информацию о переплате до ФНС в письменной форме с приложением копий документов. В этом случае вам рекомендуется проконсультироваться со специалистом, так как процедура может отличаться в зависимости от региона и налогового органа.

Если налог уже уплачен, есть также возможность использовать переплату для погашения других налоговых задолженностей. Однако, некоторые виды налогов могут быть использованы только для погашения налогового долга, а не для получения возврата.

В случае просрочки по возврату переплаты налогов или отсутствия ответа на заявление о возврате, вы можете обратиться в суд за защитой своих прав. Однако, стоит помнить, что такие судебные споры могут быть длительными и затратными.

Важно отметить, что налоговый орган может допускать ошибки и не засчитывать переплату на налоговый счет из-за различных уведомлений или санкций. Поэтому рекомендуется сохранять все уведомления, которые вы получили от ФНС, чтобы в случае спора они могли служить доказательством.

Если вам случайно был уплачен налог, который не требовалось выплачивать, либо была допущена ошибка в его расчете, вам следует незамедлительно обратиться в ФНС для уточнения ситуации и возврата уплаченной суммы.

Ошибки каких видов встречаются в налоговых уведомлениях

Получение налогового уведомления может вызвать много вопросов и некоторые ошибки могут возникнуть по вине самой налоговой службы. Физическим лицам, которым был уплачен налоговый долг, может быть начислена крупная задолженность по налогам, что является ошибочным.

Если вы столкнулись с ошибкой в налоговом уведомлении, то вам стоит проверить, излишне ли вы уплатили налоговую задолженность. Для этого вы можете обратиться в налоговый орган и предоставить соответствующие документы.

Ошибки в налоговых уведомлениях могут быть разными. Часто встречается ошибка в рассчете суммы налоговой задолженности, что может привести к ошибочному начислению дополнительных санкций и штрафов.

Иногда ошибки в налоговых уведомлениях связаны с неправильным указанием сроков погашения задолженности. Некоторые физические лица получают уведомление об уплате задолженности, которую они уже оплатили ранее. В таком случае необходимо обратиться в налоговую инспекцию, чтобы уточнить информацию и предоставить подтверждающие документы.

Также возможны ошибки в виде неправильного указания наименования налогового органа или неправильного заполнения определенных полей в налоговом уведомлении.

Ошибка в налоговом уведомлении может довести до судебного спора между физическим лицом и налоговым органом. Если вы не согласны с начисленной задолженностью и считаете, что у вас имеются все необходимые документы для подтверждения своей позиции, вы можете обратиться в суд.

Чтобы избежать ошибок в налоговых уведомлениях, рекомендуется внимательно проверять полученные документы и своевременно реагировать на возможные ошибки. Если вы обнаружили ошибку, то сразу же обратитесь в налоговый орган, чтобы решить эту проблему и избежать негативных последствий.

Важно помнить, что в случае ошибки в налоговом уведомлении у вас есть право на возврат переплаченной суммы налога или ее засчитывание в следующий налоговый период.

Стоит ли доводить спор до суда

Когда органы ФНС допускают ошибки в рассчетах налогов, это может привести к крупным переплатам со стороны налогоплательщиков. И лишь немногие физические лица решаются доводить спор до суда для возвращения излишне уплаченных сумм.

Необходимо подготовиться к спору с налоговыми органами. Стоит проверить, что нового встречается в уведомлениях ФНС, какие способы погашения задолженности предлагаются, какие санкции грозят за просрочки погашения, какие налоговые виды засчитываются в уведомлениях.

Если налоговый орган ошибочно рассчитал сумму задолженности, то возможно подать заявление о возвращении переплаты. В некоторых случаях, переплата может быть возвращена без дополнительного рассмотрения спора в суде.

Однако, если орган ФНС отказывает в возвращении переплаты или если сумма переплаты слишком большая для возврата без рассмотрения судом, то стоит рассмотреть возможность подать иск в налоговый суд.

При подготовке искового заявления необходимо указать все доказательства того, что переплата была произведена по ошибке налоговым органом. Это могут быть документы, подтверждающие выполнение налоговых обязательств, решения обжалованных налоговых актов и другие документы.

Подача иска в налоговый суд может быть достаточно сложной процедурой, поэтому для успешного рассмотрения спора рекомендуется обратиться к профессиональным юристам или специалистам по налоговому праву. Они помогут подготовить все необходимые документы и аргументы и обеспечат максимально возможные шансы на возвращение переплаты.

Однако, стоит помнить, что решение суда может быть непредсказуемым, и в некоторых случаях результат может не оправдать ожидания налогоплательщика. Поэтому перед решением о доведении спора до суда необходимо внимательно взвесить все возможные последствия и риски.

Подготовка заявления в налоговый орган

Если вы обнаружили, что переплатили налог, необходимо составить заявление и подать его в ФНС (Федеральную налоговую службу) для возврата излишне уплаченной суммы. Однако, такая ситуация грозит возникновением ошибок, какие допускает налоговый орган, которые могут затянуть процесс возврата долгов или даже привести к отказу. Чтобы быть уверенным в правильности подготовки заявления, необходимо учесть следующие моменты.

1. Проверить наличие уведомлений о задолженности. Ошибочно считать, что если вы не получили уведомление от налоговой службы, они не знают о вашей переплате. Налоговые органы вновь рассчитывают сумму налоговых обязательств при поступлении уведомления о переплате. Поэтому важно проверить, отправляли ли вам уведомления и при наличии таковых, своевременно заявить о переплате.

2. Рассчитать размер переплаты. Прежде чем составить заявление, нужно определить точную сумму переплаты. Для этого необходимо уточнить в ФНС, какие налоговые способы предусмотрены для рассмотрения налогового спора о задолженности. Налоговый орган может провести проверку и самостоятельно рассчитать сумму переплаты.

3. Составить заявление в правильном формате. Отсутствие или неправильное оформление необходимых документов часто является основной причиной отказа в получении переплаты. При подготовке заявления учтите требования налогового законодательства и приложите все необходимые документы (например, копию уведомления о задолженности, копию уведомления о переплате).

4. Учесть возможные санкции. В случае, если вы задерживаете переплату или просрочиваете срок ее погашения, налоговый орган имеет право начислить штрафы и санкции. Таким образом, стоит обратить внимание на сроки и своевременно производить погашение задолженности.

5. Избегать споров и судебных разбирательств. В случае возникновения споров с налоговым органом, чаще всего жертвают физлица. Чтобы избежать долгих судебных разбирательств, рекомендуется сразу обратиться к налоговому консультанту или адвокату, который поможет разобраться с ситуацией и предложит наиболее оптимальные способы решения проблемы.

В целом, подготовка заявления в налоговый орган требует внимательного отношения к каждому шагу процесса. Необходимо быть внимательным при заполнении документов, учесть все сроки и требования налоговых органов, а также избегать задержек и просрочек при погашении задолженности. Только таким образом можно быть уверенным в успешном получении переплаты налогов.