- Налоговые последствия при ремонте помещения вместо уплаты арендных платежей

- НДФЛ — 13% или 15%

- Налоги для ИП — 6% или стоимость патента

- Сколько платить налогов при самозанятости — 4%

- Налоги со сдачи квартиры в аренду: почему есть мнение о необходимости этих платежей?

- Выводы о налоговых обязательствах арендатора и арендодателя

Аренда жилья является распространенной практикой, которая позволяет снизить финансовые затраты на покупку собственного жилья. Тем не менее, существуют ситуации, когда арендаторам и арендодателям приходится сталкиваться с налоговыми вопросами в связи с ремонтом помещения, который может быть проведен вместо уплаты арендных платежей в рамках упрощенной системы налогообложения (УСН) по категории «доходы».

В России упрощенная система налогообложения (УСН) предусматривает две ставки: 6% и 4% от доходов. Если стоимость квартиры, которую арендуют или сдают в аренду, составляет 15% или менее от суммарного дохода, то арендатору или арендодателю не требуется платить налоги по системе УСН. Однако, если стоимость квартиры превышает 15% дохода, то нужно платить налоги по ставке 6% или 4% соответственно.

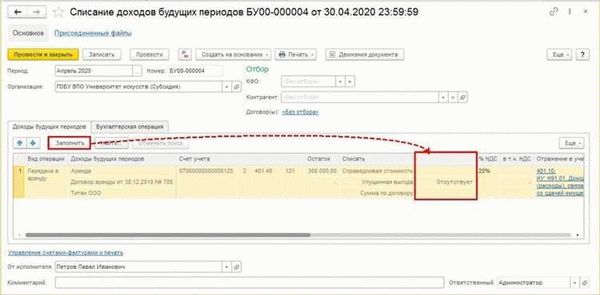

Почему необходимо платить налоги в случае ремонта помещения вместо уплаты арендных платежей? Согласно статье 346.22 Налогового кодекса РФ, при ремонте помещения арендатор и арендодатель считаются налогоплательщиками и обязаны уплатить налоги с дохода от такого ремонта. Исключение составляет самозанятость, для которой применяется отдельная система налогообложения.

Что касается суммы налогов, которые нужно платить при ремонте помещения вместо уплаты арендных платежей, то они рассчитываются по следующей формуле: 13% от стоимости работ и услуг.

Таким образом, при ремонте помещения вместо уплаты арендной платы по системе УСН («доходы»), как арендатор, так и арендодатель должны учитывать налоговые последствия данной ситуации и быть готовыми платить налоги соответственно размеру дохода от ремонта. В случае самозанятости применяются отдельные правила налогообложения.

Налоговые последствия при ремонте помещения вместо уплаты арендных платежей

Аренда помещения и его ремонт – две ключевые составляющие бизнеса. Однако ремонт может стать препятствием для уплаты арендной платы или позволить ее минимизировать. В этом случае возникают налоговые вопросы, которые необходимо разобрать.

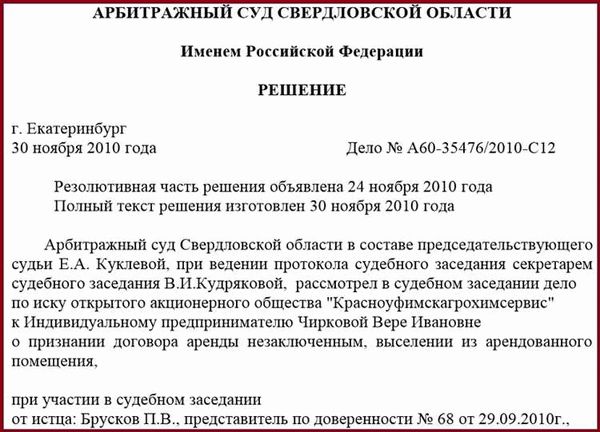

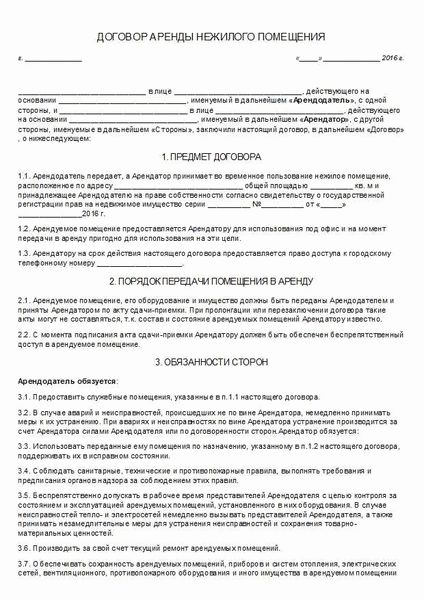

При обычной аренде помещения арендатор обязан уплачивать арендную плату в размере, указанном в договоре. Однако, если арендатор не в состоянии вовремя оплатить аренду, возможны варианты согласования с арендодателем. Один из таких вариантов – предоставление услуг вместо арендной платы, в частности, выполнение ремонта. Но что ждет арендатора и арендодателя с точки зрения налогов?

С точки зрения арендатора, если он предоставляет услуги по ремонту вместо уплаты арендной платы, то эти работы считаются доходами и подлежат налогообложению. Как правило, арендаторы, работающие по системе упрощенной системы налогообложения (УСН), сдачи в аренду квартиры или коммерческой недвижимости, должны уплачивать налог на доход в размере 6% от суммы дохода. Поэтому необходимо приблизительно оценить стоимость предоставленных услуг, чтобы уплатить соответствующий налог.

С точки зрения арендодателя, услуги, оказываемые арендатором вместо арендной платы, также подлежат налогообложению. Если арендатор является индивидуальным предпринимателем (ИП), то на эти доходы будет удержан налог на вмененный доход в размере 6% или 15%, в зависимости от применяемого виду деятельности. Если же арендатором является физическое лицо без статуса ИП, то доходы также подлежат налогообложению по ставке 13% налога на доходы физических лиц (НДФЛ).

Кроме того, владельцы недвижимости или помещений для аренды также могут стать самозанятыми и получать доходы от аренды по системе самозанятости. В этом случае ставка налога составляет 4% от суммы доходов.

Для того чтобы понять, сколько нужно будет заплатить в виде налогов при обмене услугами ремонта на арендную плату, необходимо оценить стоимость предоставленных услуг и выбрать соответствующую систему налогообложения.

Почему стоит обратить внимание на налоговые вопросы при ремонте помещения вместо уплаты арендных платежей? Во-первых, это позволяет оценить финансовую нагрузку, связанную с ремонтом и возможностью использовать его вместо арендной платы. Во-вторых, наличие подробной информации о налоговых последствиях поможет принять взвешенное решение о предоставлении услуг по ремонту. Арендатору это может позволить сэкономить средства на арендных платежах, а арендодателю – получить дополнительные услуги вместо денежных средств.

НДФЛ — 13% или 15%

НДФЛ (налог на доходы физических лиц) является одним из наиболее распространенных налогов в России. Он начисляется на доходы граждан, включая доходы от аренды недвижимости.

Ставка НДФЛ составляет 13% для большинства граждан Российской Федерации. Однако, в некоторых случаях, ставка может быть повышена до 15%. Вот что нужно знать о различиях и причинах повышенной ставки:

- Для индивидуальных предпринимателей (ИП) ставка НДФЛ составляет 6% на общей системе налогообложения. Это означает, что если вы сдаете квартиру в аренду как ИП, вы обязаны уплатить НДФЛ в размере 6% от стоимости аренды.

- Для самозанятых граждан, которые работают по патентной системе налогообложения, ставка НДФЛ составляет 4%.

- Для остальных граждан, не являющихся ИП или самозанятыми, ставка НДФЛ составляет 13%.

Таким образом, если вы арендуете квартиру и не являетесь ИП или самозанятым гражданином, вам нужно будет платить НДФЛ в размере 13% от стоимости аренды. В случае повышенной ставки в 15%, это может быть связано со спецификой вашего дохода или налогового режима.

Важно отметить, что ставка НДФЛ может различаться в разных регионах России и в зависимости от вида дохода. Поэтому перед началом аренды недвижимости рекомендуется проконсультироваться с профессионалом или изучить соответствующие налоговые документы.

Налоги для ИП — 6% или стоимость патента

В России Индивидуальные предприниматели (ИП) осуществляют свою деятельность под рядом налоговых условий, включая уплату налогов. В зависимости от выбранной системы налогообложения, ИП могут либо уплачивать 6% от предпринимательского дохода, либо покупать патент.

Некоторые ИП сдают в аренду свои помещения и получают доходы от аренды. В таком случае, нужно понимать, какие налоги необходимо платить.

Согласно Налоговому кодексу РФ, доходы от сдачи в аренду считаются доходами от предпринимательской деятельности, поэтому ИП обязаны уплачивать налог на это доход. Однако, на практике многие ИП не считают аренду доходом и оплачивают налог только по системе упрощенной формы налогообложения (УСН) на основании оборота (6%).

Возникает вопрос, почему ИП не обязаны платить налог на аренду при уплате по системе упрощенной формы налогообложения на основании оборота. Это связано с тем, что система УСН предполагает уплату налога на основании оборота, а не на основе доходов от предпринимательской деятельности, включая доходы от аренды.

Вместо уплаты налога на арендные платежи по системе УСН, ИП могут выбрать альтернативу — приобретение патента. Патент представляет собой специальное разрешение на осуществление определенного вида деятельности, включая возможность сдачи в аренду помещений.

Стоимость патента для ИП зависит от места осуществления предпринимательской деятельности и варьируется в пределах от 4% до 15% от доходов от предпринимательской деятельности. Это может быть выгодной альтернативой для ИП, особенно в тех случаях, когда доход от аренды заметно превышает стоимость патента.

Важно отметить, что стоимость патента не включает в себя другие налоговые обязательства ИП, например, налог на имущество или налог на прибыль.

Таким образом, ИП имеют возможность выбрать между уплатой налога по системе УСН на основе оборота (6%) или приобретением патента, который позволяет сдачу помещений в аренду без дополнительного налогообложения. При выборе патента нужно учесть стоимость патента и сравнить ее с возможными доходами от аренды, чтобы определить, что будет наиболее выгодно для ИП.

Сколько платить налогов при самозанятости — 4%

Некоторые люди выбирают самозанятость вместо официального трудоустройства, чтобы иметь больше свободы и гибкости в работе. Однако, они также должны уплачивать налоги со своих доходов.

Если Вы самозанятый, Вы должны платить налог на доходы физических лиц (НДФЛ) в размере 4%. То есть, если Вы заработали 100 000 рублей, Вам нужно заплатить 4 000 рублей налогов.

Но что считается доходом при самозанятости? Сюда включаются все платежи, полученные от клиентов за оказание услуг или продажу товаров. Это может включать аренду квартиры, сдачу в аренду недвижимости или других имуществ, продажу товаров на рынке и т.д.

Кроме того, некоторые самозанятые работники могут выбрать уплату налога по системе упрощенного налогообложения (УСН) вместо НДФЛ. Такие люди могут уплачивать 6% или 15% от своих доходов в зависимости от стоимости их товаров или услуг.

Почему люди выбирают уплату налогов 4% вместо 6% или 15%? Ответ прост: 4% — это наименьшая ставка налога при самозанятости, поэтому это экономически более выгодно.

Однако, если Вы выбрали систему УСН для уплаты налогов, Вы должны быть готовы к тому, что Вы не сможете списывать расходы на свою деятельность и не сможете получить налоговый вычет. Это может влиять на Вашу конечную прибыль.

Налоги со сдачи квартиры в аренду: почему есть мнение о необходимости этих платежей?

Сдача жилья в аренду — распространенный способ получения дополнительного дохода. Однако, многие собственники квартир не задумываются о налоговых обязательствах, связанных с этим видом деятельности.

Согласно законодательству Российской Федерации, доходы от сдачи квартиры в аренду облагаются налогом. Существуют различные режимы налогообложения, включая УСН («доходы»), ПСН (патентная система налогообложения), ЕНВД (единый налог на вмененный доход).

Налоговые ставки и порядок расчета могут различаться в зависимости от выбранного режима. В системе УСН («доходы») ставка налога составляет 6% от суммы полученных доходов, а в ПСН — 15% от стоимости патента, который нужно приобрести специально для сдачи квартиры в аренду.

Некоторые собственники квартир считают, что налоговые обязательства связанные со сдачей недвижимости в аренду неправомерны или необязательны для выполнения. Однако, существует ряд аргументов, почему налоги со сдачи недвижимости в аренду являются необходимыми:

- Законодательство: Законом Российской Федерации установлено, что доходы от сдачи недвижимости в аренду подлежат налогообложению. Игнорирование этого закона может повлечь за собой штрафные санкции и различные неприятности с налоговыми органами.

- Социальная справедливость: Плата налогов со сдачи недвижимости позволяет обеспечить социальные потребности государства и участие в финансировании жилищных и коммунальных услуг, развитии инфраструктуры и других важных социальных программ. Это создает баланс между возможностью получения дохода от сдачи жилья в аренду и общей благоприятной средой развития общества.

- Формирование фонда государственных доходов: Налоги со сдачи квартиры в аренду являются одним из источников доходов для государственного бюджета. Эти средства могут быть направлены на развитие экономики, социальную защиту, медицину, образование и другие важные области.

Важно также отметить, что для некоторых категорий налогоплательщиков, таких как индивидуальные предприниматели и самозанятые лица, применяются особые налоговые режимы. Например, для собственников недвижимости, осуществляющих сдачу квартиры в аренду через платформу Яндекс.Недвижимость, предусмотрен упрощенный расчет налога по системе самозанятости с фиксированной ставкой 4% или налоговая база исчисляется по новым правилам налогообложения в размере 13% от доходов.

Таким образом, налоги со сдачи квартиры в аренду являются необходимыми для обеспечения социальной справедливости, формирования фонда государственных доходов и соблюдения законодательства Российской Федерации.

Выводы о налоговых обязательствах арендатора и арендодателя

При аренде помещения налоговые обязательства распределяются между арендатором и арендодателем. Налоги могут платиться в виде арендной платы или отдельно.

Арендатор:

- Если стоимость аренды включает налоги, то арендатор обязан платить указанную сумму без дополнительных налоговых платежей.

- Если аренда не включает налоги, то арендатору необходимо платить налоги самостоятельно в соответствии с действующим законодательством.

- Ставка налога на прибыль для арендатора, работающего по системе УСН-Доходы, составляет 6%.

- Если арендатор работает в качестве индивидуального предпринимателя (ИП), ставка налога может быть установлена в размере 4% от дохода.

- Некоторые патентные системы налогообложения предлагают фиксированную ставку налога, которая выплачивается арендатором для легализации своей деятельности.

- При самозанятости арендатора, налоги могут составлять 4% от дохода.

Арендодатель:

- Арендодателю необходимо платить налоги за арендуемые помещения.

- Ставка налога на аренду для арендодателя, работающего по системе УСН-Доходы, составляет 6%.

- Если арендодатель работает в качестве ИП, ставка налога может быть установлена в размере 4% от дохода.

- Арендодателю также могут быть применимы патентные системы налогообложения в зависимости от вида предоставляемых услуг.

Итак, чтобы определить налоговые обязательства арендатора и арендодателя, следует учитывать условия организации арендного договора и действующие налоговые законы. Налоги могут быть включены в стоимость аренды или платиться отдельно в зависимости от договоренностей между сторонами. Однако, самостоятельно платить налоги необходимо в случае, если они не включены в арендную плату. Таким образом, налоговые обязательства арендатора и арендодателя могут варьироваться в зависимости от выбранной системы налогообложения и специфики бизнеса.