Налог на прибыль является одним из основных источников доходов государства, а его регулирование является актуальной задачей для правительства. В 2022 году вступят в силу новые правила налогообложения, которые затронут как крупные компании, так и малые и средние предприятия. Они коснутся таких аспектов, как ставка налога, сроки уплаты и способы расчета.

Согласно новому законодательству, ставка налога на прибыль будет изменена. Вместо текущей единой ставки в 20%, будет введена прогрессивная шкала, которая зависит от суммы прибыли. Небольшим предприятиям, имеющим доходы в пределах определенного лимита, будет предоставлено право на льготы и установлена сниженная ставка налога. В то же время, для крупных компаний, получающих значительные прибыли, ставка налога будет увеличена.

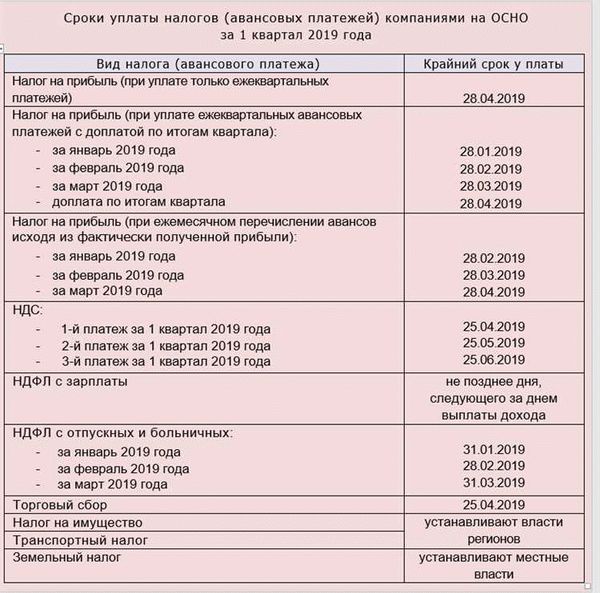

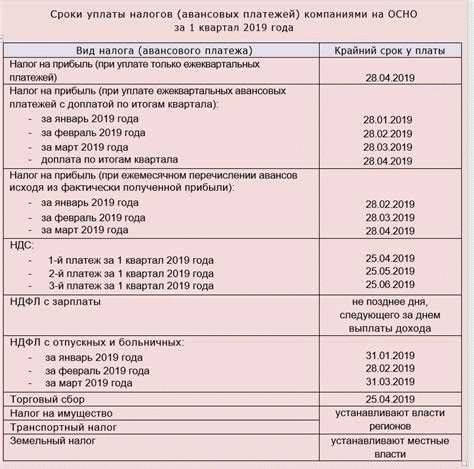

Сроки уплаты налога также будут изменены. Законодатели планируют сократить сроки до 15-30 дней после окончания календарного года. Это позволит ускорить процесс уплаты налога и упростить финансовое планирование компаний. Кроме того, вводятся новые способы расчета налога, которые учитывают не только общую сумму прибыли, но и другие факторы, такие как инвестиции в развитие бизнеса, научно-исследовательские работы и социальные инвестиции.

Увеличение ставки налога в 2022 году

В 2022 году были введены новые правила налогообложения, которые повлекли увеличение ставки налога на прибыль для ряда категорий предприятий. Данное изменение было внесено государством с целью повышения доходов бюджета и обеспечения финансовой устойчивости страны.

Согласно новым правилам, ставка налога на прибыль увеличивается с 20% до 23%. Такое изменение затрагивает предприятия различных отраслей экономики, например, производство, торговлю, услуги и другие.

Введение высокой ставки налога может повлечь негативные последствия для бизнеса, так как увеличение налоговой нагрузки может подорвать финансовую устойчивость предприятий и снизить их конкурентоспособность на рынке.

Однако, правительство уверяет, что увеличение ставки налога на прибыль является временной мерой и необходимым шагом для восстановления экономики после кризисных ситуаций, связанных с пандемией и другими факторами.

Для предприятий, которые попадают под новые правила налогообложения, важно проанализировать свою финансовую модель и рассчитать возможные последствия увеличения налоговых платежей. Также, следует обратить внимание на возможные льготы или субсидии, которые могут быть предоставлены для смягчения налоговой нагрузки.

В целом, увеличение ставки налога на прибыль в 2022 году ставит предприятия перед новыми финансовыми вызовами и требует от них адаптации к новым правилам налогообложения. Своевременное и грамотное управление финансовыми ресурсами поможет предприятиям преодолеть данное изменение и успешно продолжить свою деятельность.

Обновленные методы расчета налога на прибыль

Новые правила налога на прибыль, вступающие в силу с 2022 года, предоставляют предприятиям новые методы расчета налоговых платежей.

Упрощенная система налогообложения:

- Организации, отвечающие определенным критериям, могут воспользоваться упрощенной системой налогообложения.

- Ставка налога на прибыль в этом случае составляет 15%.

- Расчет налога производится по формуле: доходы минус расходы, умноженные на 0,15.

Общая система налогообложения:

- Организации, не подпадающие под условия упрощенной системы, обязаны использовать общую систему налогообложения.

- Ставка налога на прибыль в этом случае составляет 20%.

- Расчет налога производится по формуле: доходы минус расходы, умноженные на 0,20.

Налоговый кредит:

- Новые правила налогообложения позволяют организациям использовать налоговый кредит.

- Он представляет собой сумму, на которую можно уменьшить налогооблагаемую прибыль.

- Расчет налогового кредита производится по формуле: сумма убытка, умноженная на коэффициент.

Налоговая база:

- Налоговая база представляет собой сумму чистой прибыли, полученной организацией в течение отчетного периода.

- Налоговый период составляет один календарный год, начиная с 1 января и заканчивая 31 декабря.

- Расчет налоговой базы производится путем вычитания из общих доходов организации всех расходов, утвержденных налоговым законодательством.

Способы расчета:

- Организации ведут учет доходов и расходов и самостоятельно рассчитывают налог на прибыль на основе полученных данных.

- Также существует возможность привлечения специалистов по налоговому учету для проведения расчетов организации.

- Организации могут также воспользоваться программами-калькуляторами для автоматического расчета налога на прибыль.

Обновленные методы расчета налога на прибыль предоставляют организациям больше гибкости и возможностей для оптимизации налоговых платежей. Это позволяет снизить налоговое бремя и повысить конкурентоспособность предприятий.

Особые условия налогообложения для малого бизнеса

Малый бизнес играет важную роль в экономике страны и для его развития введены особые условия налогообложения. Основной целью таких условий является снижение налоговой нагрузки на предпринимателей, мотивация к развитию и привлечение новых игроков на рынок.

1. Упрощенная система налогообложения (УСН)

УСН позволяет предпринимателям упростить процедуру расчета и уплаты налогов. В рамках УСН предприниматели могут выбрать одну из двух систем: доходы минус расходы или единый налог на вмененный доход.

2. Патентная система налогообложения

Для некоторых отдельных видов деятельности предусмотрена патентная система налогообложения. При этом предприниматель приобретает патент, который заменяет большую часть налогов.

3. Упрощенная система налогообложения для самозанятых

Для самозанятых предусмотрена отдельная упрощенная система налогообложения. От деятельности самозанятых взимается фиксированный налог в размере 4% или 6% в зависимости от региона.

4. Особые льготы и налоговые вычеты

Малым предприятиям предоставляются различные льготы и налоговые вычеты, например, налоговые вычеты на затраты на научно-исследовательскую и опытно-конструкторскую работу.

5. Простая налоговая система (ПСН)

Простая налоговая система применяется к предприятиям, расходы которых не превышают 150 миллионов рублей в год. Данная система позволяет упростить процедуру учета и уплаты налогов, а также снизить их нагрузку.

Важно отметить, что конкретные условия и порядок применения особых условий налогообложения для малого бизнеса могут различаться в зависимости от региона и вида деятельности предпринимателя. Поэтому перед применением особых условий необходимо ознакомиться с соответствующими законодательными актами и консультироваться со специалистами в области налогообложения.

Основные изменения законодательства в области налогообложения

С начала 2022 года в России вступили в силу изменения в законодательстве о налогообложении, которые затрагивают в основном налог на прибыль организаций. Основная цель этих изменений заключается в установлении новых правил расчета и уплаты данного налога, упрощении процедуры для бизнеса и повышении прозрачности системы налогообложения.

В числе основных изменений следует выделить следующие:

- Новые ставки налога – введены сниженные ставки налога на прибыль для определенных категорий организаций. Теперь субъекты малого и среднего предпринимательства, а также инновационные компании могут платить налог на прибыль по сниженной ставке в течение определенного периода.

- Упрощение процедуры учета расходов – введены новые нормы, позволяющие организациям более гибко учитывать расходы и получать налоговые вычеты. Теперь они могут учитывать перечень расходов, необходимых для осуществления своей деятельности, в том числе на рекламу, исследования и разработки, закупку оборудования и другие.

- Законодательная защита прав налогоплательщиков – внедрены новые нормы, направленные на защиту прав налогоплательщиков. Теперь правоохранительные органы обязаны соблюдать определенные процедуры и сроки при проведении налоговых проверок.

- Расширение круга налогоплательщиков – среди изменений также введены новые правила обязательного уплаты налога на прибыль для некоммерческих организаций, которые ранее были освобождены от этой обязанности.

Таким образом, введение новых правил в области налогообложения предполагает более прозрачную и удобную систему для бизнеса, снижение налоговой нагрузки на некоторые категории организаций и упрощение процедуры учета расходов.

Влияние новых правил налога на прибыль на бизнес

В 2022 году вступают в силу новые правила налогообложения прибыли для предприятий.

Одним из ключевых изменений является повышение ставки налога с прибыли. Согласно новым правилам, ставка налога будет увеличена с 20% до 25%. Такое изменение может негативно сказаться на финансовом состоянии бизнеса, особенно для компаний с высокой прибылью.

Сроки уплаты налога также будут пересмотрены. Вместо текущей системы квартальной уплаты, предприятия теперь должны будут уплачивать налог ежемесячно. Это требует от бизнеса более частых расчетов и подготовки документов, что может быть дополнительной нагрузкой на его финансовый отдел.

Однако, стоит отметить, что новые правила включают также некоторые положительные изменения для бизнеса. Например, будет введена база налогообложения по фактическим доходам, что позволит снизить налоговую нагрузку для предприятий с низким или отрицательным финансовым результатом. Также будет расширено использование налоговых вычетов и возможность зачета нереализованных убытков за предыдущие годы.

Тем не менее, для бизнеса вступление в силу новых правил налогообложения прибыли означает необходимость адаптироваться к изменениям и пересмотреть свои финансовые стратегии. Компании, особенно малые и средние предприятия, могут столкнуться с дополнительными затратами на обучение и обновление бухгалтерской системы.

Выводы:

- Повышение ставки налога с прибыли с 20% до 25% может негативно сказаться на финансовом состоянии бизнеса.

- Сроки уплаты налога изменятся с квартальных на ежемесячные платежи, что потребует более частых расчетов и подготовки документов.

- Новые правила предусматривают увеличение возможностей для снижения налоговой нагрузки, включая использование налоговых вычетов и зачет нереализованных убытков.

- Вступление в силу новых правил требует от бизнеса адаптации и пересмотра финансовых стратегий, что может быть дополнительной нагрузкой для малых и средних предприятий.

В целом, новые правила налогообложения прибыли в 2022 году будут иметь существенное влияние на бизнес. Предприятия должны быть готовы к изменениям, чтобы минимизировать негативные последствия и воспользоваться возможностями для снижения налоговой нагрузки.