- Что такое договор гражданско-правового характера?

- Как оформить договор гражданско-правового характера?

- Какие риски сопряжены с договором гражданско-правового характера?

- Нюансы налогообложения: физические лица

- Что такое налогообложение физических лиц?

- Какие особенности есть в налогообложении физических лиц?

- Какие налоги взимаются с физических лиц?

- Какие есть льготы и ограничения по налогообложению физических лиц?

Договор гражданско-правового характера (ДГП) – это соглашение между физическими или юридическими лицами, в котором одна сторона (исполнитель) обязуется выполнить определенные работы или оказать услуги, а другая сторона (заказчик) обязуется оплатить за это определенную сумму. Что же представляет собой ДГП и как он отличается от трудового договора?

Основные отличия между трудовым и гражданско-правовым договорами заключаются в том, кто работает и на каких условиях. В случае трудового договора работник работает по инструкциям работодателя и подчиняется его управлению, а также платит налоги через работодателя. В случае же гражданско-правового договора, исполнитель самостоятельно определяет порядок своей работы, не платит налоги через заказчика и самостоятельно выбирает, какие документы и отчеты нужны в процессе выполнения договора.

Одним из основных плюсов гражданско-правового договора является гибкий график работы и возможность работать на нескольких заказчиков одновременно. Кроме того, как исполнитель по ДГП можно получать больше денег без учета налогов и страховых отчислений по сравнению с работниками по трудовому договору.

Однако, у гражданско-правового договора есть и некоторые минусы и риски. Во-первых, исполнитель не имеет полной защиты как работник по трудовому договору и не может претендовать на такие льготы, как отпуск, больничный, пенсионные отчисления и т.д. Кроме того, если гражданско-правовой договор заключается с юридическим лицом, то исполнитель обязан самостоятельно платить налоги и соответствовать требованиям налогообложения.

При оформлении гражданско-правового договора, особенно с юридическим лицом, нужно быть внимательным и внимательно изучить все условия договора, а также обратить внимание на юридические нюансы. Не все виды деятельности подходят для работы на гражданско-правовом договоре, поэтому важно определить, какой вид договора больше подходит именно в данном случае.

Таким образом, гражданско-правовой договор – это договор, который может быть заключен между физическим и юридическим лицом для оказания услуг или выполнения работ. Его основные отличия от трудового договора заключаются в том, кто работает и на каких условиях. Но также важно помнить об особенностях оформления и рисках, которые могут возникнуть при заключении такого договора.

Что такое договор гражданско-правового характера?

Договор гражданско-правового характера (ГПД) — это соглашение между двумя или более сторонами, которое регулирует взаимоотношения между ними. В отличие от трудового договора, который заключается между работником и работодателем, ГПД может быть заключен между любыми юридическими лицами или физическими лицами.

Основное отличие между ГПД и трудовым договором заключается в том, что в случае ГПД стороны заключают договор как равные партнеры, в то время как трудовой договор предполагает наличие одной стороны — работодателя и другой — работника, что создает некоторые особенности в правовом регулировании и налогообложении.

Основные особенности ГПД:

- ГПД могут заключать как юридические, так и физические лица.

- Составление договора ГПД осуществляется путем соглашения сторон и может быть оформлено в письменной или устной форме.

- Для заключения ГПД не нужны специальные документы или разрешения.

- ГПД может быть заключен на различных условиях и регулировать разнообразные вопросы, включая предоставление услуг, поставку товаров, выполнение работ и другие.

- Риски и ответственность за выполнение обязательств по договору ГПД несет исполнитель.

- Определение налогообложения при заключении и исполнении договора ГПД зависит от его видов и условий.

Договор ГПД предоставляет ряд преимуществ:

- Гибкость: стороны могут определить условия договора самостоятельно и договориться обо всех деталях сотрудничества.

- Автономия: стороны могут решать конфликты и споры, возникающие в процессе исполнения договора, самостоятельно.

- Возможность работать с различными партнерами: ГПД позволяет сотрудничать с различными компаниями или физическими лицами.

- Гибкая система налогообложения: при заключении ГПД применяется особая система налогообложения, что может быть выгодным для сторон.

Однако, среди минусов ГПД можно выделить некоторые нюансы:

- Отсутствие стабильного заработка и социальных льгот, в отличие от трудового договора.

- Большая ответственность за выполнение обязательств по договору, так как исполнение возложено на одну сторону.

- Возможность возникновения споров и конфликтов, которые могут требовать судебного разбирательства.

- Нет гарантий при прекращении договора, то есть стороны могут односторонне отказаться от исполнения договора.

Таким образом, договор гражданско-правового характера является гибким инструментом сотрудничества между юридическими и физическими лицами, который предоставляет возможность определить условия договора самостоятельно. Однако, стороны должны быть готовы к рискам и отсутствию некоторых гарантий, характерных для трудового договора.

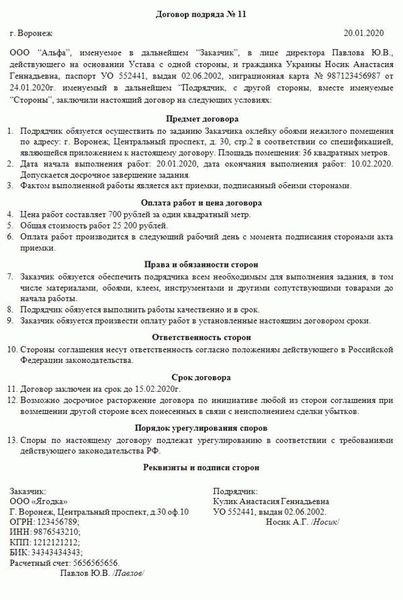

Как оформить договор гражданско-правового характера?

Договор гражданско-правового характера (ГПД) — это договор, который заключается между двумя или более лицами и регулирует их права и обязанности относительно определенных условий. В отличие от трудового договора, ГПД не создает трудовых отношений между сторонами и не предусматривает такие элементы, как подчинение, оплата, отпуск или социальные льготы.

Оформление договора ГПД не требует особых формальностей, но все же существуют некоторые особенности, которые стоит учесть. Составление договора ГПД может осуществляться как в письменной, так и в устной форме, но для обеспечения юридической защиты рекомендуется предпочтительнее всего заключать его в письменной форме.

Для составления договора ГПД необходимы следующие документы:

- Свидетельства о регистрации участников договора (если они являются юридическими лицами).

- Паспортные данные участников (для физических лиц).

- Устав или регламент управления и другие учредительные документы (для юридических лиц).

- Полное и точное определение предмета, цели и срока договора.

- Условия, права и обязанности сторон.

- Сумма, порядок и сроки оплаты услуг.

- Порядок разрешения споров и ответственность сторон.

Важно отметить, что договор ГПД дает большую свободу для сторон, чем трудовой договор. Исполнитель, занятый по договору ГПД, независимо определяет свою деятельность и работает согласно условиям договора. Также он самостоятельно определяет свою оплату и график работы, и не считается работником работодателя.

Основные преимущества оформления договоров ГПД:

- Большая свобода и независимость в организации работы и распоряжении своим временем.

- Возможность работы с различными работодателями и выполнение различных видов работ.

- Отсутствие привязки к одному работодателю и возможность принятия решений самостоятельно.

Однако оформление договора ГПД также имеет свои минусы и риски:

- Отсутствие гарантированной заработной платы, оплаты больничного, отпуска и социальных льгот.

- Определенные ограничения в правах и обязанностях сторон по сравнению с трудовыми отношениями.

- Ограниченная ответственность работодателя за выполнение условий договора ГПД.

В целом, оформление договора ГПД предоставляет большую свободу и гибкость в выборе и организации работы, но также генерирует определенные риски и не гарантирует такие преимущества, как в трудовых отношениях. Поэтому перед заключением договора ГПД следует тщательно изучить его условия, риски и возможные последствия для обеих сторон.

Какие риски сопряжены с договором гражданско-правового характера?

Договор гражданско-правового характера (ГПД) представляет собой соглашение между двумя физическими или юридическими лицами, устанавливающее обязательства и права сторон. В то время как ГПД может предоставить определенные выгоды и свободу, с ним также связаны определенные риски и нюансы.

Основные риски, связанные с договором ГПД, включают следующие аспекты:

-

Определение статуса исполнителя: Одним из рисков, связанных с ГПД, является нечеткое определение статуса исполнителя. В некоторых случаях ГПД может быть признано судом или налоговыми органами как деятельность юридического лица, что влечет за собой изменение налогообложения и документооборота.

-

Особенности оформления договора: Различные виды ГПД могут требовать особенной формы и содержания договора. Неправильное или неполное оформление договора может повлечь негативные последствия и возникновение юридических споров.

-

Отличия от трудового договора: Существуют отличия в правовом регулировании ГПД и трудового договора. В случае неправильного определения характера договора, работодатель может столкнуться с возможными претензиями работника и нарушением трудового законодательства.

-

Налоговые риски: Договор ГПД может повлечь изменение налогообложения для обеих сторон. Исполнитель, заключивший ГПД, может столкнуться с различными налоговыми требованиями, в то время как работодатель может нести дополнительные расходы на уплату налогов и взносов.

-

Финансовые риски: Существует риск неплатежеспособности исполнителя или работодателя. В случае невыполнения обязательств по договору, стороны могут потерять финансовые ресурсы или столкнуться с юридическими спорами.

Важно отметить, что риски и нюансы договора гражданско-правового характера могут зависеть от конкретных обстоятельств и условий договора. Поэтому перед заключением ГПД необходимо внимательно изучить все договорные условия, проконсультироваться с юристом и оценить возможные риски.

Нюансы налогообложения: физические лица

Физические лица, работающие по договорам гражданско-правового характера (ГПХ), имеют свои особенности и отличия в налогообложении по сравнению с трудовыми работниками фирмы. В данном разделе мы рассмотрим, какие налоги должны платить физические лица, работающие по договору ГПХ, и какие документы нужны для правильного их оформления и учета.

В отличие от трудового договора, при котором работодатель обязан удерживать и перечислять налоги с заработной платы своих работников, при работе по договору ГПХ налоги платятся исполнителю (физическому лицу) самостоятельно.

Основные налоги, которые могут быть обязаны платить физические лица при работе по ГПХ, включают:

- Налог на доходы физических лиц (НДФЛ) — это налог на заработанный доход, который уплачивается по ставке, зависящей от полученной суммы дохода;

- Единый социальный налог (ЕСН) — это налог на доход физического лица, выплачиваемый одновременно с налогом на прибыль фирмы. В стандартном режиме уплаты ЕСН платежи составляют 30% от суммы выплат физическим лицам;

Для правильного учета налогов и оформления документов при работе по ГПХ нужно обратить внимание на следующие нюансы:

- Физическое лицо, работающее по договору ГПХ, должно быть зарегистрировано в налоговой службе как индивидуальный предприниматель (ИП) или самозанятый;

- Физическое лицо самостоятельно ведет учет доходов и расходов по своей деятельности и подает налоговую декларацию в предусмотренные сроки;

- При работе по договору ГПХ важно правильно определить вид деятельности, на основании которого исполнителю будет начисляться налог;

- Физическое лицо, работающее по ГПХ, не имеет социальных льгот и гарантий, предоставляемых трудовым законодательством.

Таким образом, работа по договору ГПХ представляет собой отличную возможность для физического лица работать на условиях, более выгодных с точки зрения налогообложения. Однако важно помнить о некоторых минусах и рисках, которые сопутствуют такой форме трудовых отношений:

- Отсутствие гарантированного дохода и стабильности работы;

- Необходимость самостоятельного учета доходов и расходов, подачи налоговых деклараций;

- Отсутствие социальных льгот и гарантий, предоставляемых работникам по трудовому договору.

В целом, работа по договору ГПХ может быть выгодной для физического лица, особенно если оно имеет специализированные навыки или предоставляет определенные виды услуг. Однако перед заключением договора ГПХ необходимо тщательно ознакомиться с его условиями, оценить риски и преимущества и обратиться к специалистам для консультации по налогообложению и оформлению документов.

Что такое налогообложение физических лиц?

Налогообложение физических лиц — это система налогообложения, применяемая к индивидуальным предпринимателям, фрилансерам, работникам и другим физическим лицам. Оно отличается от налогообложения юридических лиц, которое применяется к организациям и фирмам.

Основные виды налогов, уплачиваемых физическими лицами в России, включают налог на доходы физических лиц (НДФЛ), налог на имущество физических лиц (НИФЛ), страховые взносы в Пенсионный фонд, Фонд социального страхования и обязательное медицинское страхование.

Физическое лицо может быть исполнителем в гражданско-правовом договоре, предоставляя свои услуги или выполнение работ для другого лица или организации. В отличие от трудового договора, гражданско-правовой договор основывается на принципе равенства сторон, и исполнитель не является работником по найму. В таких случаях налогообложение физического лица отличается от налогообложения работников по трудовым договорам.

Особенности налогообложения физических лиц в случаях гражданско-правовых договоров включают следующие:

- Физическое лицо может работать для физических или юридических лиц, заключать договор с фирмой или работодателем.

- Оформление договора гражданско-правового характера между физическим лицом и организацией определяет основные условия, стоимость работ и сроки выполнения.

- Физическое лицо может уплачивать налоги самостоятельно или работодатель может удерживать налоги с оплаты за услуги, выполняемые физическим лицом.

Виды документов, которые могут потребоваться при составлении и заключении гражданско-правового договора между физическим лицом и организацией, включают договор, счета-фактуры, акты выполненных работ и другие.

Определение того, является ли физическое лицо работником или исполнителем в гражданско-правовом договоре, может влиять на его налогообложение. В случае признания физического лица работником, работодатель будет обязан платить налоги с заработной платы и удерживать их с выплат работника.

Налогообложение физических лиц в гражданско-правовых отношениях имеет свои плюсы и минусы. Плюсы включают более гибкую систему налогообложения и возможность управления своими финансами. Минусы включают необходимость самостоятельного учета доходов и выплаты налогов, а также отсутствие гарантированной социальной защиты, предоставляемой работникам по трудовому договору.

С учетом всех нюансов и рисков налогообложения физических лиц в гражданско-правовом договоре, необходимо подробно изучить законодательство и консультироваться с профессионалами, чтобы сделать правильный выбор и минимизировать риски.

Какие особенности есть в налогообложении физических лиц?

Налогообложение физических лиц имеет особенности, отличающие его от налогообложения юридических лиц. В данной статье мы рассмотрим основные различия и нюансы в налогообложении физических лиц.

Когда физическое лицо работает в качестве исполнителя по гражданско-правовому договору (ГПД), необходимо учитывать ряд особенностей по налогообложению. В отличие от работников, которые трудоустроены по трудовому договору (ТД), исполнитель по ГПД может оформляться как самостоятельный предприниматель или работник фирмы.

Основные отличия налогообложения физических лиц при исполнении ГПД:

- Исполнитель по ГПД платит налоги самостоятельно, в отличие от работника, у которого налоги вычетаются работодателем и уплачиваются вместе с заработной платой;

- Для определения налоговой базы исполнителя по ГПД могут быть нужны документы, подтверждающие выполнение работ;

- При заключении ГПД могут быть риски для исполнителя, так как нет гарантированного дохода или социальных льгот в случае временного прекращения работы;

- Основные виды налогов, которые платит физическое лицо по ГПД, включают налог на доходы физических лиц (НДФЛ) и социальные взносы (Страховые взносы в ПФР, ФСС и ФФОМС);

- В договоре ГПД должны быть четко определены условия работы, стоимость услуг и сроки;

- ГПД может быть заключен между физическим и юридическим лицом, физическим лицом и государственным учреждением или двумя физическими лицами;

- При наличии нескольких ГПД физическое лицо должно вести учет своих доходов и расходов, чтобы определить налоговую базу;

- Оформление ГПД может отличаться в зависимости от сферы деятельности и требований работодателя или заказчика;

Таким образом, налогообложение физических лиц при исполнении ГПД имеет свои особенности и нюансы. Какие документы нужны и какие налоги могут быть применены зависит от конкретного случая и вида ГПД. Важно знать основные правила для правильного оформления и налогообложения ГПД в соответствии с законодательством и требованиями работодателя или заказчика.

Какие налоги взимаются с физических лиц?

При заключении договора гражданско-правового характера между физическим лицом и фирмой, гражданин становится гражданско-правовым исполнителем, а предприятие — физическим лицом, выполняющим роль работодателя. В этом случае возникает необходимость платить налоги с заработной платы.

Основные виды налогообложения:

- Налог на доходы физических лиц (НДФЛ) — взимается с физических лиц, получающих доходы от деятельности, связанной с физическими или юридическими лицами.

- Пенсионный фонд — предназначен для формирования пенсионных накоплений граждан.

- Социальное страхование — обеспечивает выплаты пособий и льгот гражданам в различных ситуациях (болезнь, декретный отпуск и т.д.).

- Социальный налог — взимается с физических лиц для оказания государственными органами и органами местного самоуправления социальной поддержки различным группам граждан.

Существуют различные особенности и нюансы в налогообложении физических лиц:

- Физические лица обязаны самостоятельно заполнять и сдавать декларации о доходах и уплачивать необходимые налоги.

- Выгоды и льготы, применяемые к налогообложению физических лиц, могут отличаться в зависимости от типа договора.

- В случаях заключения договора гражданско-правового характера на время, физическое лицо может работать по совместительству, т.е. иметь дополнительный источник дохода.

- Договор гражданско-правового характера не требует оформления трудового договора, однако его заключение также подразумевает исполнение определенных обязательств со стороны работника.

Кем нибудь считается условленные в договоре суммы заработной платы.

| Кто | Что | Заполнить |

|---|---|---|

| Исполнитель | Сдать декларацию о доходах, уплатить налоги | ФСС (самостоятельно) |

| Работодатель | Налоговую декларацию | ФСС (самостоятельно) |

| Работодатель | Уплатить НДФЛ и страховые взносы в пенсионный фонд | ФСС (самостоятельно) |

При заключении договора гражданско-правового характера между физическим лицом и фирмой, физическое лицо считается гражданско-правовым исполнителем, а предприятие – физическим лицом, выполняющим функцию работодателя. Однако, согласно действующему законодательству, физическое лицо не может признаваться юридическим лицом.

Какие есть льготы и ограничения по налогообложению физических лиц?

Определение трудового договора?

Трудовой договор — это документ, который заключается между работодателем и работником и регулирует права и обязанности сторон в сфере трудовых отношений. Он является гражданско-правовым договором, который регулируется Гражданским кодексом РФ.

Какие особенности гражданско-правовой сферы по налогообложению?

В отличие от трудового договора, гражданско-правовой договор предполагает, что исполнитель (физическое лицо) будет работать не на основании трудового соглашения с работодателем, а на основании гражданско-правового договора. В таком случае исполнитель самостоятельно определяет свою трудовую деятельность и формирует свой график работы. При этом, он не считается работником компании или фирмы, а является независимым подрядчиком.

Что такое гражданско-правовой договор?

Гражданско-правовой договор — это договор, который заключается между двумя или более сторонами в целях регулирования гражданских прав и обязанностей этих сторон. В отличие от трудового договора, гражданско-правовой договор не регулирует трудовые отношения и не предусматривает социальные гарантии, охрану труда, отпуска и т.д.

Какие основные отличия между трудовым и гражданско-правовым договором?

| Трудовой договор | Гражданско-правовой договор |

|---|---|

| Заключается между работником и работодателем | Заключается между физическими лицами или между физическим и юридическим лицом |

| Работник считается частью коллектива и имеет социальные гарантии | Исполнитель является независимым подрядчиком и не имеет социальных гарантий |

| Работник работает по указанию работодателя и под его контролем | Исполнитель самостоятельно определяет свою деятельность и график работы |

| Работодатель платит налоги за работника | Исполнитель самостоятельно платит налоги |

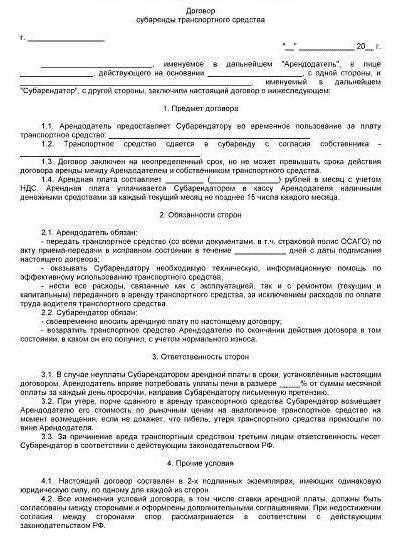

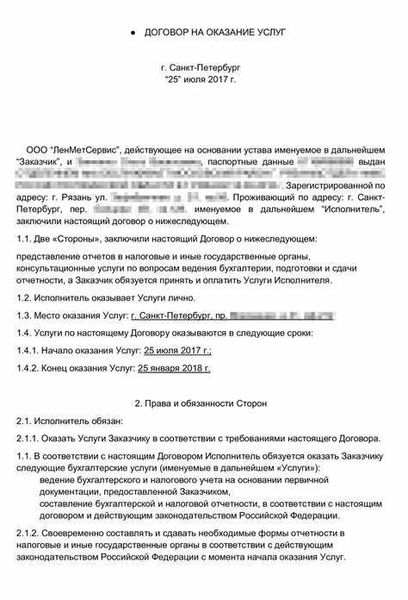

Какие виды гражданско-правовых договоров существуют?

- Договор подряда

- Договор возмездного оказания услуг

- Договор аренды

- Договор купли-продажи

- Договор займа

Где использовать гражданско-правовые договоры?

Гражданско-правовые договоры широко используются в коммерческой сфере, для регулирования отношений между предпринимателями, фрилансерами, исполнителями и заказчиками. Они могут быть использованы в различных областях — от маркетинга и рекламы до IT-услуг и строительства.

Какие есть выгоды и риски при заключении гражданско-правового договора?

Выгоды при заключении гражданско-правового договора:

- Большая свобода в выборе работы и организации графика работы

- Возможность самостоятельно определять размер оплаты труда

- Возможность работать с несколькими заказчиками одновременно

Риски при заключении гражданско-правового договора: