Налоговый вычет на детей является одним из прав граждан, которое может помочь снизить налогооблагаемую базу при подаче налоговой декларации. Вычет на детей предоставляет родителям возможность сократить сумму налога, который они должны заплатить государству.

Существует несколько способов получения налогового вычета на детей. Первый способ — это стандартный вычет, который предоставляется всем родителям, у которых есть несовершеннолетние дети. Размер стандартного вычета на каждого ребенка устанавливается государством и может быть изменен каждый год.

Но есть и другие способы получения налогового вычета на детей. Например, семьи, имеющие двух детей или более, могут претендовать на двойной вычет. Это означает, что размер вычета на каждого ребенка увеличивается в два или более раза.

Кто может получить налоговый вычет на детей? В первую очередь, этот вычет доступен родителям, у которых есть несовершеннолетние дети. Но также право на вычет имеют лица, усыновившие или официально опекающие несовершеннолетних детей.

Когда можно получить налоговый вычет на детей? Налоговые вычеты предоставляются в течение года или при подаче налоговой декларации в конце года. При этом, вычеты могут быть получены одновременно с другими налоговыми вычетами.

Какие еще существуют налоговые вычеты на детей? Помимо стандартного вычета и двойного вычета, можно получить дополнительные вычеты в зависимости от особых обстоятельств. Например, если ребенок инвалид или у него есть крупная стипендия, родители могут претендовать на дополнительный налоговый вычет.

Таким образом, для получения налогового вычета на детей необходимо иметь несовершеннолетних детей или быть их опекуном. Существует несколько способов получения вычета, включая стандартный вычет и двойной вычет. Кроме того, возможно получить дополнительные вычеты в зависимости от особых обстоятельств.

Когда стандартный вычет можно получить в двойном размере?

Стандартный налоговый вычет на детей предоставляется родителям или опекунам в целях уменьшения налоговой нагрузки и поддержки семей с детьми. Однако есть случаи, когда стандартный вычет можно получить в двойном размере.

Когда один родитель или опекун получает стандартный налоговый вычет на ребенка, другие родители или опекуны также могут иметь право на получение этого вычета в двойном размере. Но не все родители или опекуны имеют право на этот вычет и не все дети могут быть учтены в этом вычете.

Для получения налоговых вычетов на детей в двойном размере необходимо соответствовать определенным критериям. Один из способов получить двойной вычет — это иметь официально зарегистрированный брак с другим родителем ребенка. В этом случае оба родителя могут одновременно получать стандартный вычет на ребенка.

Есть и другие способы получить налоговый вычет на детей в двойном размере. Например, родители или опекуны могут иметь право на дополнительные вычеты из-за определенных обстоятельств, таких как наличие инвалидности у ребенка или особые медицинские нужды. В этих случаях дополнительные вычеты могут быть учтены к стандартному вычету на детей, что позволяет получить вычет в двойном размере.

Важно отметить, что не все налоговые вычеты могут быть учтены в двойном размере. Например, если один из родителей уже получает налоговый вычет на ребенка, то другой родитель не сможет получить вычет в двойном размере.

Если вы хотите получить налоговый вычет на детей в двойном размере, обратитесь к налоговым органам для получения более подробной информации о правилах и условиях получения такого вычета. Кроме того, необходимо соблюдать требования законодательства о налоговых вычетах и предоставить все необходимые документы и сведения для подтверждения права на получение вычета.

Кто не имеет права на стандартный налоговый вычет?

Стандартный налоговый вычет предназначен для учета расходов на содержание и воспитание детей при расчете налога на доходы физических лиц. Однако не все налогоплательщики имеют право на получение этого вычета. Рассмотрим, кто не может получить стандартный налоговый вычет на детей.

1. Неработающие лица: Лица, не имеющие дохода или имеющие доход ниже пороговой величины для обязательного налогообложения, не имеют права на стандартный налоговый вычет.

2. Лица, не являющиеся налоговыми резидентами Российской Федерации: Если вы не являетесь резидентом России по налоговым законам, то вы не имеете права на получение стандартного налогового вычета на детей в России.

3. Лица, имеющие право на двойной налоговый вычет: Если вы имеете право на двойной налоговый вычет по другой стране на основании международного договора, вы не можете одновременно получать стандартный налоговый вычет на детей в России.

4. Лица, не имеющие официальных документов: Для получения стандартного налогового вычета на детей требуются официальные документы, подтверждающие факт наличия детей и их зависимость от вас. Поэтому лица, не имеющие таких документов, не имеют права на получение вычета.

5. Лица, не удостоверившие расходы на детей: Для получения стандартного налогового вычета на детей необходимо предоставить документы, подтверждающие действительность расходов на содержание и воспитание детей. Если вы не предоставили такие документы, то не имеете права на этот вычет.

6. Лица, получающие другие детские вычеты: В России существуют и другие виды налоговых вычетов, связанных с детьми, например, вычет на обучение или медицинские расходы. Если вы уже получаете такие вычеты, то не имеете права на одновременное получение стандартного налогового вычета на детей.

Таким образом, кто не имеет права на стандартный налоговый вычет на детей включает в себя неработающих лиц, не являющихся налоговыми резидентами, имеющих право на двойной вычет, не имеющих официальных документов, не предоставивших документы о расходах на детей и получающих другие детские вычеты.

Кто может получить налоговый вычет на детей?

- Кто имеет права на налоговый вычет на детей?

- Какие права есть у родителей на получение налогового вычета?

- Какие способы получения налогового вычета на детей существуют?

Согласно законодательству, налоговый вычет на детей может получить родитель, опекун или попечитель, у которого есть дети. Однако, не каждый родитель может получить налоговый вычет на детей. Для получения вычета на детей необходимо удовлетворять определенным условиям.

Существует двойной размер налогового вычета на детей, который применяется при одновременном наличии детей у обоих супругов (родителей). При этом каждому из родителей предоставляется право на получение налогового вычета, соответствующего половине двойного размера. Если ребенок есть только у одного из родителей, то ему будет предоставлен стандартный размер вычета.

Налоговый вычет на детей также может быть получен при наличии родственников, имеющих детей, на которых они осуществляют фактическое содержание и воспитание. Однако, в таком случае вычет предоставляется лишь одному человеку из родственников.

Важно отметить, что налоговый вычет на детей не может быть предоставлен, если на ребенка уже оформлены другие налоговые вычеты, такие как вычет на обучение, вычет на лечение и т.д.

| Вопросы | Ответы |

|---|---|

| Кто может получить налоговый вычет на детей? | Родители, опекуны или попечители, у которых есть дети. |

| Какие права есть у родителей на получение налогового вычета? | Родители имеют право на получение стандартного размера вычета на каждого ребенка и двойного размера вычета при одновременном наличии детей у обоих супругов (родителей). |

| Какие способы получения налогового вычета на детей существуют? | Существует двойной размер вычета при наличии детей у обоих супругов (родителей) и стандартный размер вычета при наличии ребенка только у одного из родителей. |

Какие есть способы получения налогового вычета?

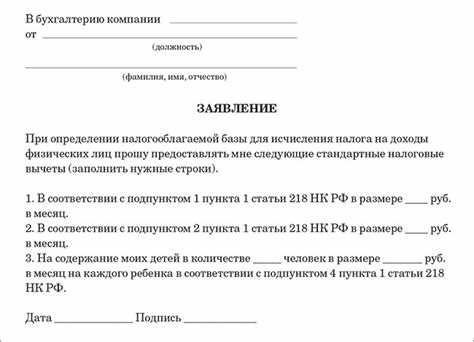

Для родителей, имеющих детей, существуют различные способы получать налоговый вычет. Когда родители хотят получить стандартный налоговый вычет на детей, они могут проверить, на какую сумму они могут получить вычет. Размер стандартного налогового вычета зависит от количества детей и их возраста.

Однако, помимо стандартного налогового вычета, существует еще ряд других способов получить налоговый вычет на детей. Например, если родитель имеет права на получение вычета в двойном размере, то он может одновременно получить и стандартный, и повышенный вычет. Кто может получать такой вычет? Родитель, который по уходу имеет необходимость в постоянном присутствии другого родителя или опекуна.

Еще одним способом получения налогового вычета на детей является получение дополнительных вычетов в зависимости от наличия определенных условий. Например, если ребенок инвалид или имеет некоторые заболевания, у него может быть право на дополнительный налоговый вычет. Какие еще условия можно использовать для получения налогового вычета?

- Семьи, имеющие больше одного ребенка, могут получить налоговый вычет на каждого ребенка.

- В случае развода или смерти одного из родителей, вычет может быть разделен между родителями в соответствии с их долями по уходу за детьми.

- Если у родителя есть договор об усыновлении или удочерении, то он также может иметь право на налоговый вычет.

Также, имеются специальные случаи, когда родитель может получить налоговый вычет, не связанный с количеством детей. Например, если родитель обучает своего ребенка в учебном заведении, ему может быть предоставлен налоговый вычет на обучение. В этом случае, не важно, сколько детей имеет родитель.

В общем, существует несколько способов получения налогового вычета на детей, и каждый родитель может выбрать тот, который лучше всего соответствует его ситуации. Но всегда стоит учесть, что для получения налогового вычета необходимо соблюдать определенные условия и предоставлять соответствующие документы.

Можно ли одновременно с вычетом на детей получать другие налоговые вычеты?

Во время получения вычета на детей, налогоплательщик может иметь право на получение других налоговых вычетов. Однако, есть некоторые ограничения и условия для одновременного получения различных вычетов.

Кто может получить вычет?

- Родители, опекуны или попечители несовершеннолетних детей могут получить вычет на детей.

- Также вычет могут получить родители, усыновители или опекуны детей старше 18 лет при определенных условиях.

Какие налоговые вычеты можно получить одновременно с вычетом на детей?

- Стандартный налоговый вычет, который предоставляется каждому налогоплательщику.

- Двойной вычет на студентов — это вычет, предоставляемый налогоплательщикам, которые являются студентами и учатся очно на бюджетной основе.

- Вычет на обучение — вычет, предоставляемый налогоплательщикам, которые платят за обучение себя или своих детей.

- Вычет на ипотеку — вычет, предоставляемый налогоплательщикам, которые выплачивают проценты по ипотечному кредиту.

- Вычет на капиталовложения — вычет, предоставляемый налогоплательщикам, которые инвестируют во внешнеэкономическую деятельность и другие предприятия.

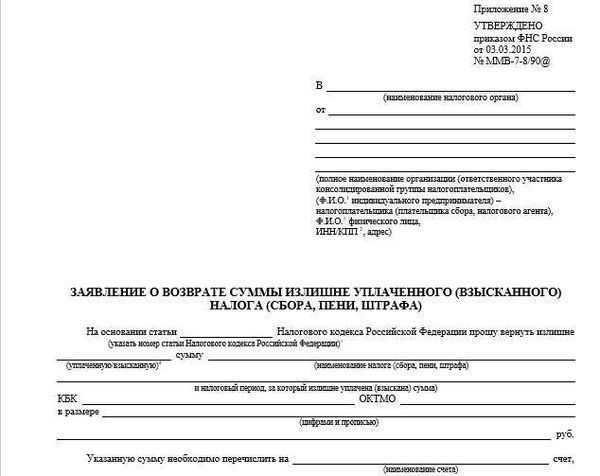

Когда и как можно получить другие налоговые вычеты?

- При подаче декларации налогоплательщику необходимо указать, что он желает получить определенный вид налогового вычета.

- Подробную информацию о правилах и условиях получения каждого из вычетов можно найти в соответствующих налоговых законах и постановлениях.

Каков размер вычетов?

Размер налоговых вычетов может варьироваться в зависимости от типа вычета и индивидуальной ситуации налогоплательщика.

Стоит отметить, что размер одновременно учитываемых вычетов не может превышать сумму налоговой базы налогоплательщика.

Необходимо учитывать, что налоговые вычеты могут изменяться с течением времени, поэтому рекомендуется получить актуальную информацию на сайте налоговой службы или обратиться к налоговому консультанту.