- Инструкция по оформлению декларации 3-НДФЛ при продаже квартиры в 2022 году

- Как облагается НДФЛ продажа квартиры пенсионером

- Как заполнить 3-НДФЛ при продаже земельного участка менее 3 лет в собственности: образец заполнения

- В каких случаях подается декларация при продаже земли

- Примеры заполнения налоговой декларации по налогу на доходы физических лиц за 2022 год (Форма 3-НДФЛ)

- Получение имущественного вычета при покупке квартиры/дома пенсионером: пример для подачи в 2022 году

- Порядок и особенности заполнения декларации 3-НДФЛ пенсионером на вычет за покупку квартиры

В 2026 году пенсионеры имеют возможность продать свой дом с участком в садоводческом некоммерческом товариществе (СНТ) и заполнить декларацию по налогу на доходы физических лиц (3-НДФЛ). Существует определенный порядок заполнения этой декларации, который следует учитывать при оформлении продажи недвижимости. В этой статье мы рассмотрим общие инструкции и особенности заполнения 3-НДФЛ при продаже дома с участком в СНТ пенсионером в 2026 году.

Для заполнения 3-НДФЛ при продаже дома с участком в СНТ пенсионером необходимо знать правила и примеры заполнения. Во-первых, необходимо заполнить форму декларации 3-НДФЛ, которая подается в налоговую инспекцию по месту жительства. Во-вторых, при заполнении декларации необходимо указать все доходы, полученные от продажи имущественного комплекса (дома с участком), а также рассчитать вычет налоговый вычет на ребенка в случае его получения. В-третьих, необходимо учесть особенности оформления продажи недвижимости в СНТ и возможность получения налогового вычета при покупке новой квартиры или дома.

Декларация 3-НДФЛ по доходам от продажи дома с участком в СНТ пенсионером подается в налоговую инспекцию до 30 апреля следующего года после года получения дохода. Налог на доходы от продажи недвижимости в СНТ в 2026 году облагается по ставке 13%. Однако, в некоторых случаях возможно получение налогового вычета при заполнении 3-НДФЛ, что уменьшит сумму налога к уплате.

Примеры заполнения 3-НДФЛ и особенности оформления продажи дома с участком в СНТ пенсионером в 2026 году помогут разобраться в порядке заполнения декларации и получении возможных вычетов. Важно не пропустить сроки подачи декларации и оформления продажи, чтобы избежать штрафов и проблем с налоговой инспекцией.

Таким образом, при продаже дома с участком в СНТ пенсионером в 2026 году необходимо заполнить декларацию 3-НДФЛ и учесть особенности оформления продажи и возможности получения налоговых вычетов. При необходимости рекомендуется обратиться за консультацией к специалистам в области налогообложения, чтобы правильно заполнить декларацию и избежать возможных проблем с налоговой инспекцией.

Инструкция по оформлению декларации 3-НДФЛ при продаже квартиры в 2022 году

Лица, достигшие пенсионного возраста (женщины 55 лет, мужчины 60 лет) и решившие продать свою квартиру, обязаны заполнить декларацию 3-НДФЛ для налоговой подачи. В этой инструкции мы расскажем, как правильно заполнить данную декларацию в 2022 году.

Прежде всего, необходимо иметь в виду, что продажа квартиры является одной из операций с имущественным источником доходов и облагается налогом в размере 13% от полученной суммы.

Порядок заполнения декларации:

- Укажите период, за который подается декларация (год продажи квартиры).

- Переходите к разделу «Доходы, облагаемые по ставке 13%», в котором уточняете сумму полученного дохода от продажи квартиры. Заполняйте информацию согласно данным покупки и продажи квартиры (даты, стоимость).

- Если в течение года есть факты получения доходов от других источников (аренда квартиры, примеры оказания услуг, получение % по депозитам и т.д.), укажите их в разделе «(форма 3-НДФЛ)».

- В случае получения вычета по приобретению или продаже недвижимости, заполняйте информацию в соответствующих разделах (налоговый вычет по датам покупки и продажи, стоимости).

- Не забудьте уточнить все особенности и порядок получения вычета (в случае наличия)

- Завершите заполнение декларации и предоставьте ее в налоговую службу.

Обязательно приложите документы, подтверждающие факты покупки, продажи и оформления квартиры (договор купли-продажи, свидетельство о регистрации права собственности) и иные документы согласно требованиям налоговой службы.

| Ситуация | Действия |

|---|---|

| Продажа квартиры | Укажите сумму полученного дохода от продажи квартиры в соответствующем разделе декларации «Доходы, облагаемые по ставке 13%». |

| Покупка квартиры/дома | Заполняйте информацию о налоговом вычете по дате покупки и стоимости квартиры/дома в разделе «Вычеты на дату получения дохода (форма 3-НДФЛ)». |

| Получение вычета по налогу на имущество | Заполняйте информацию о полученном налоговом вычете по дате покупки/продажи, стоимости имущества и предоставляйте соответствующие документы. |

Учтите, что в случае, если имущественный налог на земельный участок был уплачен в более ранний год, вы можете обратиться в налоговую службу для получения возврата лишне уплаченной суммы.

Не забывайте о том, что декларация 3-НДФЛ должна быть подписана и предоставлена в налоговую службу в установленный срок.

Мы надеемся, что данная инструкция поможет вам правильно заполнить декларацию 3-НДФЛ при продаже квартиры в 2022 году. В случае возникновения вопросов или непонятных моментов, рекомендуем проконсультироваться со специалистом или обратиться в налоговую службу для получения подробной информации и инструкций.

Как облагается НДФЛ продажа квартиры пенсионером

Продажа квартиры пенсионером подлежит обложению налогом на доходы физических лиц (НДФЛ) в соответствии с законодательством Российской Федерации. Декларация по НДФЛ за продажу квартиры подается пенсионером в налоговую инспекцию по месту жительства до 30 апреля следующего года после года продажи.

Декларация по НДФЛ (форма 3-НДФЛ) представляет собой инструкцию для заполнения и подачи документа и содержит особенности и порядок заполнения в зависимости от вида продажи имущественного комплекса (квартиры/дома и земельного участка).

При заполнении декларации пенсионеру необходимо указать все доходы от продажи квартиры в течение года. Вычет по НДФЛ от полученной суммы может предоставляться при наличии особых условий и в определенных случаях, установленных законодательством.

Примеры заполнения декларации по НДФЛ и получение вычета представлены в инструкции, которая прилагается к декларации. Необходимо внимательно ознакомиться с инструкцией и следовать указанным шагам при заполнении.

Доходы от продажи квартиры пенсионером облагаются налогом по ставке 13% (для граждан старше 65 лет — 0%). Полученные деньги могут быть использованы для приобретения другой недвижимости или других целей.

Вычет по НДФЛ может быть применен в случаях, установленных законодательством, и включает в себя основные и дополнительные вычеты. Основные вычеты могут быть предоставлены при наличии определенных условий, например, если сумма дохода от продажи квартиры не превышает определенную сумму.

Оформление собственности на приобретаемую квартиру и земельный участок также требует соблюдения определенного порядка и подачи необходимых документов в органы регистрации и налоговой инспекции.

Таким образом, при продаже квартиры пенсионером важно знать правила заполнения и подачи декларации по НДФЛ, особенности обложения доходов налогом и возможность получения вычета. Соблюдение всех законодательных требований важно для избежания налоговых проблем и непредвиденных расходов.

Как заполнить 3-НДФЛ при продаже земельного участка менее 3 лет в собственности: образец заполнения

При продаже земельного участка, на котором находится квартира или дом, владелец обязан заполнить и подать декларацию 3-НДФЛ (форма налоговой декларации по налогу на доходы физических лиц) в налоговую службу. В каких случаях земельный участок облагается налогом 3-НДФЛ и как заполнить декларацию?

1. Земельный участок облагается налогом

При продаже земельного участка, который находится в собственности менее 3 лет, налоговая служба взимает налог на доход в размере 13 процентов от его стоимости. Для пенсионера, продавшего земельный участок, действуют особенности.

2. Налоговые особенности для пенсионеров

Пенсионеры, достигшие пенсионного возраста и не превышающие группу I инвалидности, освобождаются от уплаты налога на доходы от продажи земельного участка в случаях, если:

- Участок является основным местом проживания пенсионера;

- Участок находится в собственности более 3 лет;

- Продажа участка осуществляется не ранее, чем через 3 года с даты предыдущей продажи земельного участка.

3. Порядок заполнения 3-НДФЛ при продаже земельного участка

При заполнении декларации 3-НДФЛ следует учесть следующие моменты:

- В разделе «Сведения о доходах» указывается сумма дохода от продажи земельного участка в поле «Доходы, не подлежащие учету при исчислении налога» (в случае освобождения от налога).

- В разделе «Сведения о вычетах» необходимо указать сумму полученного вычета (если предоставляется) в поле «Сумма налога, подлежащая вычету».

- В разделе «Сведения, определяющие порядок исчисления налога» заполняются данные о сроке владения земельным участком и предыдущей продаже (если есть).

Пример заполнения декларации 3-НДФЛ при продаже земельного участка менее 3 лет

| Раздел декларации | Поле | Значение |

|---|---|---|

| Сведения о доходах | Доходы, не подлежащие учету при исчислении налога | Сумма дохода (если освобождение от налога не предоставляется) |

| Сведения о вычетах | Наименование налогового вычета | Размер вычета (если предоставляется) |

| Сумма налога, подлежащая вычету | Сумма вычета (если предоставляется) | |

| Сведения, определяющие порядок исчисления налога | Срок владения земельным участком | Количество лет владения участком |

| Дата предыдущей продажи земельного участка | Дата предыдущей продажи (если есть) |

Образец декларации 3-НДФЛ при продаже земельного участка можно найти на официальном сайте налоговой службы.

Вывод

При продаже земельного участка, на котором находится квартира или дом, владельцу необходимо заполнить и подать декларацию 3-НДФЛ. При продаже участка менее 3 лет, участок облагается налогом, за исключением случаев, когда продавец является пенсионером и выполняет определенные условия освобождения от уплаты налога. Важно правильно заполнить декларацию, учитывая особенности пенсионеров, и предоставить все необходимые сведения о доходах, вычетах и сроке владения участком.

В каких случаях подается декларация при продаже земли

При продаже земельного участка ряд особенностей должны быть учтены в контексте заполнения и подачи декларации по налогу на доходы физических лиц (3-НДФЛ) в 2026 году.

Для получения вычета по налогу на доходы физических лиц при продаже земельного участка необходимо заполнить и подать декларацию 3-НДФЛ. Это касается случаев, когда земельный участок был в собственности менее трех лет.

В случае продажи землевладения, которое находилось в собственности более трех лет, декларация по налогу на доходы физических лиц не подается. Однако неоспоримым преимуществом остается возможность получения налогового вычета в размере до 1 млн. рублей.

При продаже земельного участка после официальной регистрации права собственности и в случае, если земельный участок находится в собственности менее трех лет, декларация 3-НДФЛ должна быть заполнена по следующему порядку:

- Указать в декларации сведения о продаже земельного участка, такие как дата продажи, стоимость продажи и другую справедливую информацию о сделке.

- Учитывать размер вычета по налогу на доходы физических лиц, который можно получить при продаже земельного участка.

- При заполнении декларации необходимо указать полученный доход от продажи земли, включая участок и все объекты недвижимости, находящиеся на участке, такие как квартира или дом.

- В случае, если доход от продажи земли составляет менее 1 млн. рублей, то налог будет исчислен и уплачен по ставке 13%, в противном случае, при условии наличия нескольких объектов недвижимости в собственности более 3 лет, налоговая ставка составит 30%.

Важно отметить, что заполнение декларации 3-НДФЛ на продажу земельного участка имеет свои особенности и требует внимательного подхода. Для получения подробной инструкции по заполнению декларации и примеров образцов 3-НДФЛ можно обратиться в налоговую инспекцию или обратиться к профессиональному налоговому консультанту.

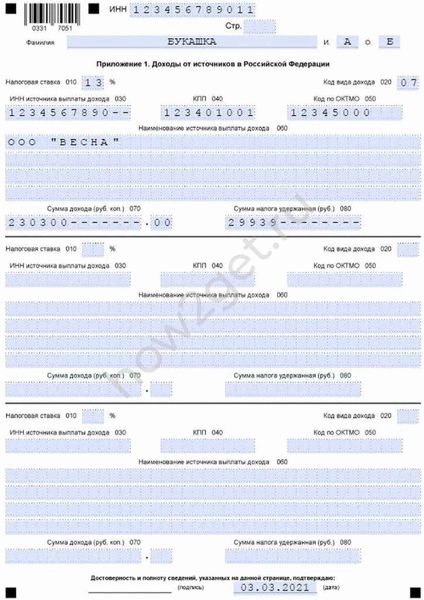

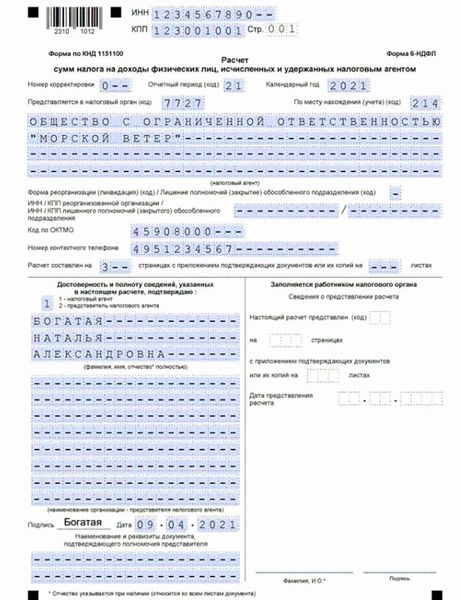

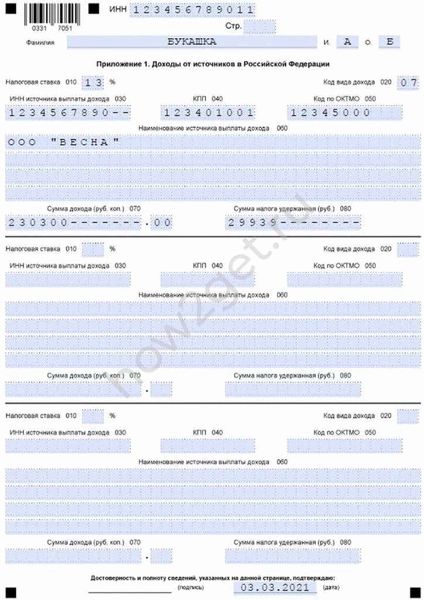

Примеры заполнения налоговой декларации по налогу на доходы физических лиц за 2022 год (Форма 3-НДФЛ)

Для пенсионеров, осуществляющих продажу квартиры или дома с участком в СНТ в 2022 году, существуют определенные особенности заполнения налоговой декларации по налогу на доходы физических лиц (Форма 3-НДФЛ). В данной статье приведены примеры заполнения декларации по налогу на доходы физических лиц при продаже имущественного комплекса (квартиры/дома с земельным участком) пенсионером в 2022 году.

1. Форма декларации:

- Форма декларации по налогу на доходы физических лиц за 2022 год – 3-НДФЛ (отчетность налогового периода).

2. Порядок подачи декларации:

- Декларация подается в налоговый орган, в котором пенсионер зарегистрирован по месту жительства.

- Декларация может быть подана лично или через электронный кабинет налогоплательщика.

- Срок подачи декларации – до 30 апреля 2026 года.

3. Примеры заполнения декларации при продаже квартиры/дома с участком:

3.1 Продажа квартиры/дома без подорожания в собственности:

| Наименование показателя | Значение |

|---|---|

| 1. Продажа имущества | Квартира/дом |

| 2. Срок владения имуществом | Более 3 лет |

| 3. Стоимость приобретения имущества | Указывается стоимость приобретения квартиры/дома |

| 4. Стоимость продажи имущества | Указывается стоимость продажи квартиры/дома |

| 5. Вычет по налогу на доходы физических лиц | Указывается размер вычета (если применяется) |

| 6. Итоговая сумма дохода | Рассчитывается автоматически |

| 7. Размер уплаченного налога | Рассчитывается автоматически |

3.2 Продажа квартиры/дома с подорожанием в собственности:

| Наименование показателя | Значение |

|---|---|

| 1. Продажа имущества | Квартира/дом |

| 2. Срок владения имуществом | Более 3 лет |

| 3. Стоимость приобретения имущества | Указывается стоимость приобретения квартиры/дома |

| 4. Стоимость продажи имущества | Указывается стоимость продажи квартиры/дома |

| 5. Размер уценки имущества | Указывается размер уценки (если применяется) |

| 6. Вычет по налогу на доходы физических лиц | Указывается размер вычета (если применяется) |

| 7. Итоговая сумма дохода | Рассчитывается автоматически |

| 8. Размер уплаченного налога | Рассчитывается автоматически |

4. Дополнительные особенности заполнения декларации:

- В случае продажи земельного участка отдельно от квартиры/дома, продажа участка также подлежит обложению налогом и указывается в декларации отдельной строкой.

- Декларация может включать и другие доходы, полученные пенсионером в течение 2022 года (например, доходы от сдачи имущества в аренду).

- Для получения вычета по налогу на доходы физических лиц пенсионер может использовать документы, подтверждающие расходы на лечение, обучение или фондовый капитал.

Таким образом, при заполнении декларации по налогу на доходы физических лиц за 2022 год необходимо учитывать особенности и следовать инструкции по заполнению. Примеры заполнения представлены выше и могут быть использованы в случаях продажи квартиры/дома с участком в СНТ пенсионером в 2022 году.

Получение имущественного вычета при покупке квартиры/дома пенсионером: пример для подачи в 2022 году

При покупке квартиры или дома пенсионерам предоставляется возможность получить имущественный вычет при заполнении налоговой декларации по налогу на доходы физических лиц (3-НДФЛ).

Для получения имущественного вычета необходимо знать особенности заполнения налоговой декларации и правила подачи документов в налоговую.

В случае приобретения квартиры/дома пенсионером, облагаемого НДФЛ, порядок получения имущественного вычета следующий:

- Составление налоговой декларации (форма 3-НДФЛ).

- Заполнение раздела «Доходы, облагаемые по ставке 13%».

- Заполнение раздела «Размеры и общая сумма налоговых вычетов».

- Подача налоговой декларации и прочих необходимых документов в налоговую.

В декларации заявляются все доходы, полученные пенсионером за год, а также подробности их получения (квартиры, дома, земельного участка и т.д.).

Пример заполнения налоговой декларации для получения имущественного вычета при покупке квартиры/дома пенсионером:

| Раздел | Поле | Заполняется |

|---|---|---|

| Доходы, облагаемые по ставке 13% | Блок 3 | весь блок заполняется |

| Размеры и общая сумма налоговых вычетов | Блок 4 | весь блок заполняется |

Примечание: Полный порядок заполнения налоговой декларации (формы 3-НДФЛ) и инструкцию по оформлению имущественного вычета можно получить на официальном сайте налоговой службы.

Важно отметить, что правила заполнения и подачи декларации могут меняться каждый год, поэтому перед заполнением следует ознакомиться с актуальной информацией налоговой службы.

Порядок и особенности заполнения декларации 3-НДФЛ пенсионером на вычет за покупку квартиры

3-НДФЛ (форма налоговой декларации о доходах физических лиц) представляет собой документ, который подается пенсионером для получения вычета по налогу на доходы физических лиц. В случаях покупки квартиры/дома или земельного участка, порядок заполнения декларации имеет свои особенности.

Для заполнения декларации 3-НДФЛ пенсионеру необходимо ознакомиться с инструкцией, предоставленной налоговой службой. Примеры заполнения и образцы деклараций также могут быть полезны.

Особенности заполнения декларации 3-НДФЛ пенсионером при покупке квартиры/дома или земельного участка:

- Декларация 3-НДФЛ подается в налоговую службу не позднее 30 апреля 2026 года для налогового года 2022.

- Пенсионеру необходимо указать сумму расходов по покупке квартиры/дома или земельного участка в графе «Данные по имущественному вычету». Эта сумма не может быть менее 2 миллионов рублей.

- В случае, если квартира/дом или земельный участок приобретены в собственность менее трех лет, вычет по налогу на имущество может быть неполным.

- Пенсионер должен прикрепить к декларации документы, подтверждающие факт покупки (договор купли-продажи, квитанция об оплате и т. д.).

Правильное заполнение декларации 3-НДФЛ и предоставление всех необходимых документов позволит пенсионеру получить вычет по налогу на доходы физических лиц.

| Наименование поля | Описание |

|---|---|

| Фамилия, имя, отчество | Указываются данные пенсионера |

| ИНН | Идентификационный номер налогоплательщика |

| Код дохода | Код дохода, связанного с покупкой квартиры/дома |

| Сумма расходов по приобретению квартиры/дома | Указывается сумма расходов, не менее 2 миллионов рублей |

| Приложить копии документов | Прикладываются договор купли-продажи, квитанция об оплате и т. д. |

Важно отметить, что указанные данные и инструкция относятся к конкретной ситуации покупки квартиры/дома или земельного участка пенсионером в 2022 году. При заполнении декларации следует руководствоваться инструкцией и требованиями налоговой службы, действующими на момент подачи декларации.