- Кто обязан оплачивать налог на имущество за несовершеннолетних детей?

- Родители или законные представители должны оплачивать

- Объяснение правового статуса родителей и законных представителей

- Что делать, если СНТ отказывает в выдаче обоснованного расчета суммы взносов?

- Запросить письменное объяснение причин отказа

- Провести собственный расчет и обратиться с жалобой в органы государственной власти

- Рассмотрение возможности обратиться в суд

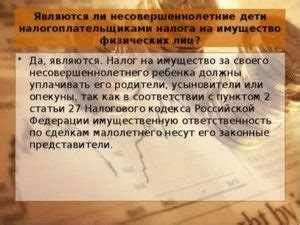

В России существует установленный порядок оплаты налога на имущество, но как это касается несовершеннолетних детей? Владельцы садовых участков и дачных домов, называемые садоводами-индивидуалами, хорошо знакомы с этим налогом и уже привыкли платить его. Однако, когда дело касается несовершеннолетних детей их владельцев, ситуация может быть несколько иной.

Согласно действующему законодательству, налог на имущество устанавливается на общих основаниях, независимо от возраста его владельца. Это означает, что несовершеннолетние дети тоже обязаны уплачивать налог на имущество, в том числе и за садовое или дачное имущество, если они являются его собственниками.

Однако, есть ряд особенностей, которые следует учесть. Если несовершеннолетний ребенок является собственником садового участка или дачного дома, но не обладает собственными средствами для уплаты налога, он может быть освобожден от его уплаты на основании обоснованного заявления его родителей или законных представителей. В таком случае, налог может быть оплачен родителями или иными собственниками имущества, владельцы которого являются несовершеннолетними детьми.

Кто обязан оплачивать налог на имущество за несовершеннолетних детей?

Вопрос о том, кто должен оплатить налог на имущество за несовершеннолетних детей, может вызвать некоторые разногласия и неоднозначности. Однако, в соответствии с действующим законодательством, ответ на этот вопрос можно узнать, изучив следующую информацию.

Согласно статье 398 Гражданского кодекса Российской Федерации, налог на имущество, находящееся в организациях садоводства и дачного строительства, начисляется на собственников такого имущества.

Таким образом, если несовершеннолетний ребенок является собственником каких-либо объектов недвижимости, налог на это имущество обязан оплатить тот, кто является его законным представителем или опекуном.

В случае, если нет договора об использовании этого имущества с налоговыми органами или если опекун или родитель отказывается от оплаты налога на имущество, взыскание налога может быть произведено с самого имущества.

Также важно отметить, что если будет установлено, что несовершеннолетний ребенок является садоводом-собственником индивидуальной земельной доли на участке СНТ, то налог на это имущество будет облагаться в соответствии с принятыми садоводами-индивидуалами договорами.

В целях обеспечения уплаты налога на имущество, родителям или опекунам несовершеннолетних детей рекомендуется заключить договор с налоговыми органами.

В случае нарушения обязанности по оплате налога на имущество, размер налога будет определяться судом и взыскиваться с родителей или опекунов.

Таким образом, ответ на вопрос о том, кто обязан оплачивать налог на имущество за несовершеннолетних детей, прямо указывается в законодательстве. Наложение и взыскание налога будет осуществляться в соответствии с российскими законами, и каждый конкретный случай должен рассматриваться индивидуально.

Родители или законные представители должны оплачивать

Кто должен оплачивать налог на имущество за несовершеннолетних детей? В данной статье мы рассмотрим этот вопрос в контексте роли родителей или законных представителей.

Согласно закону, родители или законные представители несовершеннолетних детей несут ответственность и обязаны оплачивать налог на имущество, которым обладают их дети. Это относится к имуществу, которое займет место в садовых товариществах (СНТ) или будет использоваться садоводами-индивидуалами.

В каких случаях родители должны оплачивать налог на имущество несовершеннолетних детей?

- Если имуществом владеет несовершеннолетний ребенок в СНТ или имеет договор с садоводом-индивидуалом.

- Если родители или законные представители ранее собирались использовать имущество, но изменили свое решение и отказываются от использования.

- Если родители заключают договоры на использование имущества несовершеннолетними детьми и нарушают их обязанности по уплачиванию взносов.

Порядок оплаты налога на имущество несовершеннолетних детей определяется законом. Размер начисляемого налога зависит от стоимости имущества и устанавливается налоговыми органами. Стертое имущество также может оказаться предметом налогообложения.

Как родителям или законным представителям узнать о начислениях и размере налога на имущество несовершеннолетних детей? Для этого они могут обратиться в налоговую службу, где им предоставят всю необходимую информацию.

Если родитель или законный представитель не хочет оплачивать налог на имущество, то он должен обосновать свою позицию и предоставить соответствующие доказательства. Однако, в случае спора стороны могут обратиться в суд.

Изменения в законе могут вноситься, поэтому родителям или законным представителям следует быть внимательными и узнавать о возможных изменениях, чтобы не нарушать обязанности по уплате налога на имущество за несовершеннолетних детей.

Объяснение правового статуса родителей и законных представителей

Вопрос о том, кто должен оплачивать налог на имущество за несовершеннолетних детей является достаточно сложным и требует подробного разъяснения правового статуса родителей или иных законных представителей детей.

Согласно законодательству, ответственность за уплату налога на имущество, принадлежащего несовершеннолетнему ребенку, возлагается на его родителей или законных представителей. Это связано с тем, что в соответствии с законом родители или законные представители являются обязанными лицами по использованию и распоряжению имуществом несовершеннолетних детей.

Неправильно полагать, что родители могут отказаться от уплаты налога на имущество, принадлежащего их несовершеннолетним детям, так как они несут общую ответственность за эти обязательные платежи. В случае отсутствия оплаты налога, государство вправе обратиться в суд для взыскания неуплаченных сумм и применения соответствующих мер ответственности.

Важно отметить, что родители или законные представители имеют право узнать о размере и порядке начисления налога на имущество несовершеннолетнего ребенка. Эта информация может быть получена в налоговых органах или через суд.

Каким образом порядок начисления и уплаты налога на имущество несовершеннолетнего ребенка регламентируется законодательством? В соответствии с законом, доходы от использования имущества, принадлежащего несовершеннолетнему ребенку, подлежат обязательному налогообложению. Родители или законные представители обязаны уплачивать налог на имущество с суммы, получаемой от использования этого имущества. Размер налога рассчитывается согласно установленным законом нормам и может быть изменен по решению соответствующих органов власти.

В случае, если родители или законные представители не собираются использовать имущество, принадлежащее несовершеннолетнему ребенку, они могут заключить договор с третьей стороной, которая будет использовать это имущество в обмен на выплату определенной суммы. Договор должен быть заключен в письменной форме и соответствовать требованиям закона.

Важно отметить, что при использовании имущества в рамках таких договоров родители или законные представители остаются ответственными за уплату налога на имущество за несовершеннолетнего ребенка.

Существует недостаток в законодательстве, которое не устанавливает четкого порядка учета и распределения средств, полученных от использования имущества несовершеннолетних детей. В результате этого нередко возникают конфликты и споры между родителями и третьими сторонами, а также разногласия при расчете и уплате налога на имущество. Для решения подобных споров при необходимости может потребоваться обращение в суд.

Для садоводов-индивидуалов также существуют определенные недостатки в законодательстве. Как правило, владельцы садоводов-индивидуалов платят налог на имущество в общем порядке, учитывая имущество садоводства вместо имущества, принадлежащего их несовершеннолетним детям. В случае создания нового товарищества садоводов-индивидуалов, порядок учета и расчета налога на имущество может измениться. При этом родители или законные представители все равно остаются ответственными за уплату налога на имущество несовершеннолетних детей.

Поэтому, если родителям необходимо использовать имущество несовершеннолетних детей или заключать договоры на его использование, они должны быть готовы к преимуществам и недостаткам данного процесса. Также стоит учесть возможность споров и разногласий при решении вопросов, связанных с уплатой налога на имущество несовершеннолетнего ребенка.

Что делать, если СНТ отказывает в выдаче обоснованного расчета суммы взносов?

В случае, если СНТ отказывает в выдаче обоснованного расчета суммы взносов, следует провести несколько действий. Во-первых, необходимо узнать, каким законом регулируется отношение между садоводами и садоводческим товариществом. В случае, если это новый закон, то следует ознакомиться с его положениями и понять, какие изменения произошли.

Далее следует изучить договора, заключенные между садоводами и товариществом. Возможно, в них есть недостатки или неуказаны важные моменты, касающиеся начисления и уплаты взносов. Если в договорах указано, что садоводом-индивидуалом должны быть уплачены взносы, то следует обратиться к администрации товарищества и узнать, почему он отказывает в выдаче обоснованного расчета и зачем заключались эти договора.

В случае, если садоводы-индивидуалы хотят использовать общие ресурсы и территорию СНТ, то к ним могут быть применены общие правила установления размера взносов. Это может быть определено в договорах или законодательстве. Если садоводы-индивидуалы не участвовали в заключении договоров, то они могут обратиться в суд и оспорить их.

Если СНТ отказывает в выдаче обоснованного расчета, то можно обратиться в суд с требованием о его предоставлении. Также можно обратиться к преимуществам заключения судебного процесса вместо переговоров с СНТ. В случае, если суд признает, что СНТ обоснованно отказал в выдаче расчета, то садоводам-индивидуалам придется платить установленную судом сумму взносов.

| Случай | Что делать? |

|---|---|

| СНТ отказывает в выдаче обоснованного расчета суммы взносов | Узнать, каким законом регулируется отношение между садоводами и СНТ. Изучить договора, заключенные между садоводами и товариществом. Обратиться к администрации товарищества и узнать причину отказа. Если необходимо, обратиться в суд. |

Запросить письменное объяснение причин отказа

Если садовод, ранее не планировавший взносы налога на имущество, обоснованного законом, получил отказ от товарищества о его уплате, то он имеет право запросить письменное объяснение причин такого отказа.

Сначала необходимо узнать, по каким договорам, заключенным с садоводами-индивидуалами, образуется налог на имущество. Какие суммы взносов относятся к налогу? В каком порядке и каковы преимущества использования общей суммы взносов вместо расчета на поле, переданных в долгое пользование садоводам-индивидуалам?

Исходя из заключений и размеров налога на имущество вы должны узнать, почему именно вам придется платить налог на имущество. Возможно, в вашем случае были установлены недостатки имущества или были изменились условия договора.

Если садоводам-индивидуалам отказывает товарищество в уплате налога на имущество, они имеют право обратиться в суд, чтобы узнать правомерность такого решения и получить объяснение на основании заключений и размеров налога. Также садоводам-индивидуалам следует запросить письменные договоры, заключенные с товариществом. Если они не заключались, то объяснить причины, по которым налог на имущество будет уплачиваться исходя из общего имущества.

В случае, если садоводам-индивидуалам не планировалось расчета налога на имущество, они имеют право узнать, почему им придется его уплачивать. В своем запросе они могут указать, что они не являются собственниками имущества и следовательно не могут быть налогоплательщиками. Кроме того, они могут запросить объяснение причин изменения условий договора, заключенного с товариществом.

Провести собственный расчет и обратиться с жалобой в органы государственной власти

Если неправомерно начисленный налог на имущество за несовершеннолетних детей стал причиной обращения в суд, то, прежде чем подавать исковое заявление, стоит провести собственный расчет и выяснить, насколько обоснованно организация садоводческого товарищества (СНТ) требует уплаты взносов от детей.

Для этого нужно ознакомиться с законодательством в части установления размера взносов за использование имущества садоводческого товарищества. В законе четко прописаны правила определения этих сумм и порядок их взимания.

Если оказывается, что СНТ нарушило закон, можно обратиться в государственный орган, ответственный за налоговую политику. Например, в налоговую инспекцию или Федеральную налоговую службу, с указанием всех фактов и обоснования неправомерной требования оплаты налога.

Необходимо составить письменное заявление, в котором подробно описать свою ситуацию, привести все факты и доказательства нарушения закона СНТ. Важно учесть, что подобные жалобы должны быть поданы в установленные законом сроки.

Органы государственной власти обязаны рассмотреть жалобу и принять необходимые меры, если будет доказано наличие правовых нарушений.

Рассмотрение возможности обратиться в суд

Если налогоплательщик не согласен с заключением о начислении налога на имущество за несовершеннолетних детей, он может обратиться в суд для защиты своих прав и интересов. В процессе судебного разбирательства будут рассмотрены все доводы и обоснования сторон.

Закон устанавливает порядок обращения в суд по вопросам налогообложения имущества несовершеннолетних детей. Суд будет основываться на заключенных договорах и соглашениях между садоводами-индивидуалами или товариществами собственников недвижимого имущества.

Если суд придет к обоснованному выводу о неправильности начисления налога, то размер налоговой суммы может быть изменен или отменен полностью. Однако, нужно учитывать, что в случае отсутствия обоснованных доводов и доказательств, суд может отказать в удовлетворении иска.

Если ранее заключенные договоры и соглашения были изменены, то налогоплательщик также может обратиться в суд для оспаривания новых условий и размеров налога.

Если суд принимает решение об отказе в удовлетворении иска, налогоплательщик может обратиться в вышестоящую судебнуя инстанцию для пересмотра дела.

Таким образом, обратившись в суд, налогоплательщик имеет возможность защитить свои права и интересы в отношении налога на имущество за несовершеннолетних детей, если у него есть обоснованные основания и доказательства.