- Налоговая декларация при дарении (3-НДФЛ)

- Общие сведения о налоговой декларации по 3-НДФЛ

- Как правильно заполнить налоговую декларацию по 3-НДФЛ?

- Важные сроки и документы для налоговой декларации по 3-НДФЛ

- Сроки подачи декларации

- Необходимые документы

- Дополнительные сведения

- Что делать при возникновении споров о налоговой декларации по 3-НДФЛ?

Дарение является одним из способов передачи имущества от одного физического или юридического лица другому. При этом, согласно законодательству Российской Федерации, налоговая декларация о дарении должна быть подана и отдельно оплачен налог на доходы физических лиц (НДФЛ). 3-НДФЛ – это специальная форма декларации, которая используется для уплаты налога при дарении имущества.

В данной статье мы расскажем о том, как заполнять и подавать налоговую декларацию при дарении и какие документы необходимо предоставить. Мы также рассмотрим основные правила и нюансы, которые важно знать каждому граждану, осуществляющему дарение или получающему дарение.

Первым шагом при подаче налоговой декларации при дарении является определение суммы дарения и налоговой ставки. Общая ставка налога на доходы физических лиц при дарении составляет 13%. Однако существуют определенные льготы и особенности, которые могут снизить налоговую ставку.

Например, освобождение от уплаты налога предусмотрено в случае дарения недвижимости близким родственникам – супругу, детям, родителям. Также возможно использование налоговых вычетов, предусмотренных законодательством. Для применения таких льгот необходимо правильно заполнить налоговую декларацию и предоставить соответствующие документы.

Важно отметить, что налоговая декларация о дарении должна быть подана в налоговую инспекцию по месту жительства одного из участников дарения в течение 1 месяца со дня совершения дарения. При этом, налоговая инспекция имеет право проверить достоверность предоставленной информации и провести дополнительные проверки.

Налоговая декларация при дарении (3-НДФЛ)

Налоговая декларация при дарении (3-НДФЛ) является документом, который подается физическим лицом в налоговый орган при осуществлении дарения имущества. Декларация необходима для уплаты налога на доход от дарения по ставке 13%.

В декларации при дарении необходимо указать следующую информацию:

- Сведения о дарителе: ФИО, паспортные данные, ИНН;

- Сведения о получателе подарка: ФИО, паспортные данные, ИНН;

- Описание даримого имущества: название, характеристики, стоимость;

- Дату и способ передачи имущества.

Декларацию можно подать в электронной форме через портал государственных услуг или личном кабинете налогоплательщика на сайте налоговой службы. Кроме того, возможно подать декларацию лично в налоговый орган.

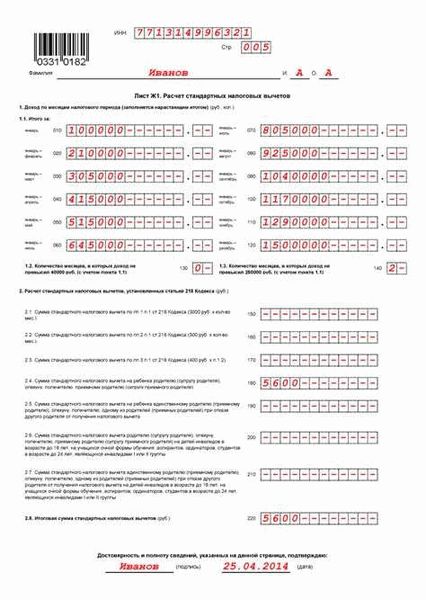

При заполнении декларации при дарении необходимо следовать инструкции и использовать правильные коды и справочники. В случае неправильного заполнения декларации может возникнуть риск привлечения к ответственности или перерасчета налога.

После подачи декларации и уплаты налога, необходимо сохранить документы подтверждающие факт дарения и уплату налога в течение 3 лет.

Таким образом, налоговая декларация при дарении (3-НДФЛ) является важным инструментом для правильного уплаты налога при осуществлении дарения имущества. Заполнение и сохранение документов должно осуществляться в соответствии с требованиями налогового законодательства.

Общие сведения о налоговой декларации по 3-НДФЛ

Налоговая декларация по 3-НДФЛ – это документ, который заполняется физическими лицами для учета и уплаты налога на доходы физических лиц (НДФЛ) при дарении имущества или права на имущество.

3-НДФЛ – это сокращенное наименование формы отчетности, согласно Правилам представления налоговых деклараций, утвержденным Приказом Министерства Финансов России от 28.11.2018 года № 417н.

Налоговая декларация по 3-НДФЛ подается в налоговый орган в месте жительства налогоплательщика. Срок предоставления налоговой декларации – до 30 апреля года, следующего за отчетным.

В налоговой декларации по 3-НДФЛ налогоплательщик указывает все дарители, суммы дарений и другую необходимую информацию. Декларация подается в электронной или бумажной форме. При подаче бумажной декларации необходимо предоставить все необходимые документы, подтверждающие факт дарения и его стоимость.

При заполнении налоговой декларации по 3-НДФЛ необходимо тщательно учитывать все правила и требования, чтобы избежать ошибок и возможных налоговых санкций. В случае обнаружения неточностей или несоответствий в заполнении декларации, необходимо обратиться к специалистам или консультантам по налоговому и бухгалтерскому вопросам.

Как правильно заполнить налоговую декларацию по 3-НДФЛ?

Налоговая декларация по 3-НДФЛ — это документ, который необходимо заполнить и представить в налоговую службу при дарении имущества или денежных средств. Правильное заполнение этой декларации позволяет избежать проблем с налоговыми органами и внести все необходимые данные. Вот как правильно заполнить налоговую декларацию по 3-НДФЛ:

- Заполните личные данные: укажите свое ФИО, ИНН, адрес места жительства и контактную информацию. Эта информация необходима для идентификации налогоплательщика.

- Укажите данные о дарителе и получателе. Введите ФИО, ИНН и адрес дарителя и получателя. Если даритель или получатель является иностранным гражданином, также укажите национальность и номер иностранного паспорта.

- Определите тип дарения. Укажите, что именно вы дарите: деньги, недвижимость, автомобиль и т.д. Укажите стоимость дара в рублях.

- Определите статус получателя. Укажите, кто является получателем вашего дарения: родственник, супруг(а), другое лицо. Укажите также степень родства или отношения.

- Укажите дату и способ передачи дара. Укажите точную дату передачи и способ передачи (лично, почтой и т.д.).

- Приведите подробную информацию о дарении. Укажите дополнительные сведения о переданном имуществе или деньгах, если это необходимо.

- Проверьте правильность заполнения. Перед отправкой декларации убедитесь, что все данные указаны правильно и не содержат ошибок.

Помните, что заполнение налоговой декларации по 3-НДФЛ требует аккуратности и внимательности. Если у вас возникнут сложности или вопросы, обратитесь к специалисту или в налоговую службу для получения консультации.

Важные сроки и документы для налоговой декларации по 3-НДФЛ

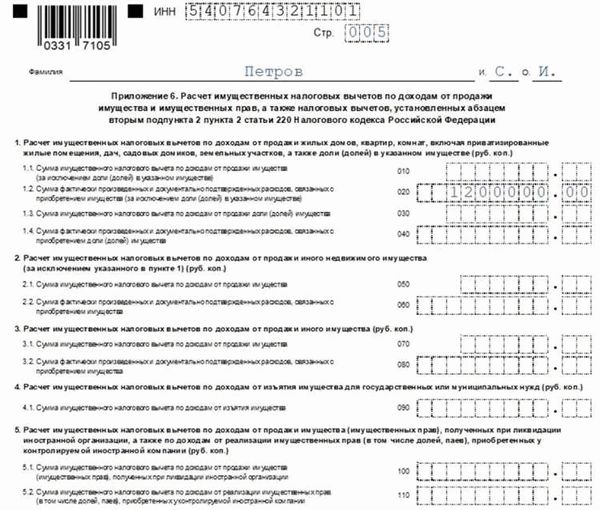

При подаче налоговой декларации по 3-НДФЛ (форма 3) при дарении необходимо учитывать некоторые важные сроки и предоставить определенные документы. Все это требуется для правильного заполнения налоговой декларации и учета дарения по закону.

Сроки подачи декларации

- Декларация по 3-НДФЛ должна быть подана в налоговый орган в течение 1 месяца со дня заключения договора о дарении или иного акта, удостоверяющего право собственности.

- Если дарение было произведено по договору долевого участия или участия в долевом строительстве, срок подачи декларации составляет 3 месяца со дня составления акта приема-передачи доли или иного акта, удостоверяющего право собственности на долю.

Необходимые документы

Для подачи декларации по 3-НДФЛ при дарении требуются следующие документы:

- Копия договора о дарении или иного акта, удостоверяющего право собственности.

- Документы, подтверждающие стоимость имущества, которое было передано в дар.

- Документы о приобретенных правах на имущество, если они получены в результате дарения (например, свидетельство о праве на недвижимость).

- Справка о доходах дарителя за год, в котором произведено дарение.

Дополнительные сведения

При заполнении декларации по 3-НДФЛ следует учесть следующие моменты:

- Дарение может быть осуществлено как физическим лицом, так и юридическим лицом.

- При дарении имущества физического лица важно учитывать его рыночную стоимость.

- Освобождение от уплаты налога по 3-НДФЛ возможно, если имущество передано в дар общественным, благотворительным или религиозным организациям, государству или муниципальным образованиям, а также близким родственникам.

- Декларацию по 3-НДФЛ можно заполнять онлайн через электронные сервисы налоговых органов.

При соблюдении всех требований и своевременной подаче документов можно быть уверенным в правильном заполнении налоговой декларации и избежать штрафных санкций со стороны налоговой службы.

Что делать при возникновении споров о налоговой декларации по 3-НДФЛ?

При возникновении споров о налоговой декларации по 3-НДФЛ рекомендуется следовать определенным шагам для разрешения конфликта. Вот что нужно сделать:

- Собрать необходимые документы: в первую очередь, это копия декларации и все связанные с ней документы, такие как квитанция об уплате налога, документы, подтверждающие сумму дарения и другие.

- Обратиться в налоговый орган: представитель налогового органа сможет оказать консультацию по вопросам, связанным с декларацией. Он также может помочь решить спор, если возникнут разногласия с налоговым инспектором.

- Подать апелляцию: если конфликт не удается решить в налоговом органе, вы можете подать апелляцию в вышестоящий налоговый орган. При подаче апелляции следует указать основания для оспаривания действий налогового инспектора и предоставить необходимые документы в подтверждение своих доводов.

- Обратиться в суд: если апелляционная инстанция также принимает решение в вашем неблагоприятном для вас конфликте, вы можете обратиться в суд через подачу иска.

- Иметь профессиональную юридическую поддержку: при возникновении споров по декларации рекомендуется обратиться за помощью к профессиональному налоговому юристу или консультанту, чтобы получить квалифицированную помощь и защитить свои интересы.

Важно помнить, что в каждом случае споры о налоговой декларации могут иметь свои особенности, и требуется индивидуальный подход к их разрешению. Следование процедуре и наличие профессиональной поддержки могут существенно увеличить шансы на успешное разрешение спора.