- Составление пояснения в налоговую инспекцию

- Готовые ответы на запросы налоговой инспекции

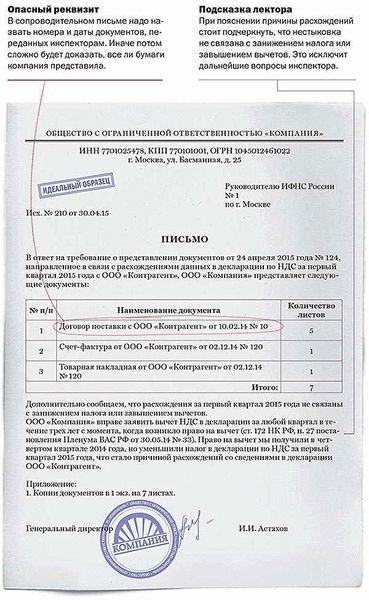

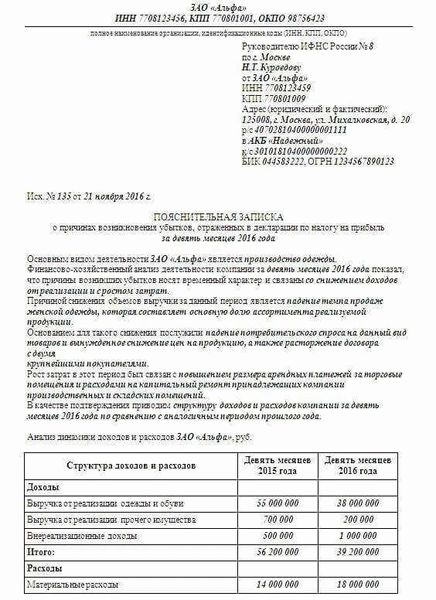

- Примеры правильного оформления пояснений

- Какие документы необходимо предоставить

- Шаблоны пояснений для разных категорий налогоплательщиков

- Важные сроки и требования при составлении пояснений

- Сроки рассмотрения пояснений и возможные последствия

Подача налоговой декларации является важной обязанностью каждого предпринимателя, и подготовка документов для налоговой инспекции может быть сложной задачей. Существует множество вопросов, на которые требуется дать подробные пояснения, и неправильное заполнение или пропуск определенных данных может привести к серьезным санкциям от налоговой службы.

В данной статье мы предоставим готовые ответы и образцы пояснений, которые могут пригодиться при составлении декларации на 2026 год. Эти образцы могут быть использованы как отправная точка при составлении собственных пояснений к декларации и помогут избежать ошибок и проблем с налоговой инспекцией.

Наш список готовых ответов и образцов включает в себя широкий спектр тем, таких как: представление первого учетного документа, регистрация изменений организации, отчетность об ИП, учет расходов и многое другое. Мы подготовили подробные объяснения и примеры документов, которые помогут вам справиться с любыми сложностями, которые могут возникнуть при составлении пояснений в налоговую инспекцию.

Составление пояснения в налоговую инспекцию

Пояснение в налоговую инспекцию является неотъемлемой частью налоговой отчетности организации. Это документ, в котором организация объясняет налоговым органам особенности своей деятельности, причины изменений налоговых показателей, а также предоставляет дополнительные документы и объяснения, необходимые для оценки законности и правильности уплаты налогов.

Составление пояснения в налоговую инспекцию требует аккуратности и внимания к деталям, так как любая ошибка или несоответствие фактам может исказить итоговую оценку деятельности организации налоговыми органами. Поэтому рекомендуется придерживаться определенной структуры и использовать ясные и лаконичные формулировки.

В составлении пояснения в налоговую инспекцию можно использовать следующую структуру:

- Введение. В этой части пояснения рекомендуется дать краткое представление о деятельности организации, указать ее основные характеристики (название, организационно-правовая форма, место нахождения и т.д.) и основные направления деятельности.

- Основная часть. В этой части необходимо описать основные изменения, которые произошли в деятельности организации, и их налоговые последствия. Например, изменение методики бухгалтерского учета, принятие новых налоговых законов или изменение структуры владения организацией.

- Анализ налоговых показателей. В этой части пояснения следует провести анализ основных налоговых показателей организации за отчетный период, их изменения по сравнению с предыдущими периодами и обосновать причины этих изменений.

- Дополнительные документы и объяснения. В этой части пояснения рекомендуется предоставить все необходимые документы и объяснения, подтверждающие правильность и законность уплаты налогов.

Помимо указанных основных разделов, структура пояснения в налоговую инспекцию может включать и другие разделы, в зависимости от требований налоговых органов и конкретной ситуации. Важно четко структурировать информацию и дать основные пояснения к каждому разделу, чтобы налоговые органы могли легко понять представленную информацию.

Составление пояснения в налоговую инспекцию требует внимательности и аккуратности, однако соблюдение определенной структуры и использование ясных формулировок помогут сделать этот процесс более удобным и эффективным.

Готовые ответы на запросы налоговой инспекции

Уважаемая налоговая инспекция!

В ответ на ваш запрос, полученный от [дата получения запроса], мы предоставляем следующую информацию:

-

По вопросу [указать вопрос], мы подтверждаем, что [привести подробное объяснение или предоставить необходимые документы и расчеты].

-

Относительно требования предоставить [указать требуемую информацию], уведомляем, что [предоставляем запрашиваемую информацию в соответствии с требованиями].

-

По поводу запроса о предоставлении [указать требуемую информацию], сообщаем, что [объяснение и/или предоставление документов и расчетов в соответствии со стандартными требованиями].

Дополнительно, хотим обратить ваше внимание на следующую информацию:

- Учетная политика нашей организации соответствует требованиям законодательства и отчетности.

- Наши документы и расчеты подтверждаются соответствующими подписями и печатями.

- Мы готовы предоставить дополнительную информацию или провести личные встречи для разъяснения вопросов, возникших в ходе проверки или аудита.

На основании вышеизложенного, просим рассмотреть предоставленную информацию и прекратить дальнейшее требование по данному вопросу.

С уважением,

[Ваше имя]

[Название организации]

Примеры правильного оформления пояснений

При составлении пояснений в налоговую инспекцию важно соблюдать определенную структуру и оформление документа. Ниже приведены примеры правильного оформления пояснений, которые помогут вам составить документ профессионально и качественно.

- Заголовок

- Содержание

- Общая информация о налоговой декларации

- Источники доходов

- Основной доход

- Дополнительные доходы

- Расходы и вычеты

- Компенсации и возмещения

- Благотворительные пожертвования

- Разделы и графы декларации

- Текст пояснений

- Таблицы и графики

- Заключение

Пояснения должны начинаться с заголовка, в котором указывается название и регистрационный номер налогоплательщика, дату составления пояснений и их цель. Заголовок может выглядеть следующим образом:

Пояснения налогоплательщика Иванова Ивана Ивановича, ИНН 1234567890, к налоговой декларации налога на доходы физических лиц за 2026 год

После заголовка следует привести содержание пояснений, которое должно быть структурировано по пунктам и подпунктам. Например:

После содержания следует описать каждый пункт и подпункт пояснений. Важно использовать понятный и четкий язык, избегать лишних технических терминов и обязательно указывать конкретные факты и обстоятельства. Пример:

1. Общая информация о налоговой декларации

В данном пункте пояснений приведена общая информация о налоговой декларации, такая как период, к которому относится декларация, форма и виды доходов, которые должны быть указаны. Налогоплательщик подтверждает, что составил налоговую декларацию самостоятельно и заполнил все реквизиты согласно требованиям законодательства.

Для наглядности и удобства оформления пояснений можно использовать таблицы и графики. Например, в таблице можно привести распределение доходов и расходов по категориям. Пример:

| Категория | Доходы | Расходы |

|---|---|---|

| Зарплата | 100000 | 50000 |

| Аренда недвижимости | — | 20000 |

В конце пояснений следует привести заключение, в котором указывается общая информация о налогоплательщике, подпись и дата. Например:

Обращаем ваше внимание на то, что все предоставленные пояснения являются полными и точными. Подтверждаем свое согласие с составленными пояснениями и готовы предоставить дополнительные документы по вашему запросу.

Составление пояснений в налоговую инспекцию требует ответственного и систематического подхода. Приведенные выше примеры помогут вам оформить документ правильно и эффективно защитить свои интересы перед налоговыми органами.

Какие документы необходимо предоставить

Для составления пояснения в налоговую инспекцию необходимо предоставить следующие документы:

- Свидетельство о государственной регистрации юридического лица

- Устав и внесенные в него изменения

- Договор аренды или собственность на помещение, используемое для осуществления предпринимательской деятельности

- Договоры с поставщиками, покупателями и контрагентами

- Документы, подтверждающие факт выполнения работ или оказания услуг

- Документы о движении денежных средств в рамках предпринимательской деятельности

- Бухгалтерская отчетность за предыдущие периоды

- Документы, подтверждающие расходы на оплату труда и социальные отчисления

Кроме того, также могут потребоваться другие документы, специфические для каждой отдельной ситуации. Необходимо уточнить требования и перечень документов в налоговой инспекции перед составлением пояснения.

Шаблоны пояснений для разных категорий налогоплательщиков

1. Физические лица:

- Пояснение по доходам от продажи личного имущества

Уважаемая налоговая инспекция,

Я, [ФИО], хотел бы пояснить, что доход, полученный от продажи моего личного имущества, не подлежит обложению налогом. Сумма продажи составила [сумма] рублей, что не превышает установленного порога [пороговая сумма]. Поэтому я прошу исключить данный доход из налогооблагаемой базы.

Благодарю за ваше внимание.

С уважением, [ФИО]

- Пояснение по доходам от работы по договору подряда

Уважаемые сотрудники налоговой инспекции,

Я, [ФИО], хочу предоставить информацию о доходах, полученных мной по договору подряда. В соответствии с действующим законодательством, я являюсь самозанятым и уплачиваю налог на доход физических лиц. Общая сумма моих доходов по указанному договору за отчетный период составляет [сумма] рублей. Поэтому прошу учесть эту информацию при расчете налогооблагаемой базы.

Спасибо за понимание.

С уважением, [ФИО]

2. Юридические лица:

- Пояснение по учету расходов на исследования и разработки (ИРД)

Уважаемая налоговая инспекция,

Предоставляю вам информацию о расходах, связанных с исследованиями и разработками (ИРД), которые были произведены нашей компанией. Общая сумма расходов на ИРД за отчетный период составляет [сумма] рублей. В соответствии с действующим законодательством, эти расходы могут быть учтены в налогооблагаемой базе согласно процентной ставке [процентная ставка]. Прошу учесть эту информацию при проверке налоговой декларации нашей компании.

С уважением, [ФИО]

- Пояснение по налоговым льготам для социально ориентированных организаций

Уважаемые сотрудники налоговой инспекции,

Мы хотим сообщить вам о том, что наша организация является социально ориентированной и имеет право на налоговые льготы в соответствии с законодательством. Освобождение от налогов предоставляется на определенные виды деятельности, указанные в [статье/пункте]. Прошу принять эту информацию к сведению при проверке налоговой декларации нашей компании.

Благодарим за внимание.

С уважением, [ФИО]

Важные сроки и требования при составлении пояснений

Составление пояснения в налоговую инспекцию – это важный этап взаимодействия предпринимателя с налоговыми органами. При составлении пояснений необходимо учесть определенные сроки и требования, чтобы избежать неприятных последствий.

Важные сроки:

- Составление и подписание пояснения должно производиться в установленные сроки. Чаще всего налоговый орган устанавливает срок не позднее 30 дней с момента получения уведомления о проверке или запроса на предоставление дополнительных документов.

- Отправка пояснения в налоговую инспекцию также имеет свои сроки. В большинстве случаев пояснение необходимо отправить в течение 5 рабочих дней после его подписания.

- Поступление решения налогового органа в ответ на пояснение ожидается в течение 60 дней со дня его отправки. Если в течение этого срока решение не поступило, предприниматель имеет право обратиться с жалобой.

Важные требования:

- При составлении пояснений необходимо быть крайне внимательными и точными в выражениях, чтобы исключить двусмысленность и недостоверную информацию.

- Важно предоставить все необходимые документы и сведения, подтверждающие правильность и достоверность представленной информации.

- Пояснения должны быть подписаны предпринимателем и указаны его контактные данные для связи.

- При составлении пояснений рекомендуется обратиться к специалисту, чтобы избежать ошибок и недочетов.

Соблюдение сроков и требований при составлении пояснений в налоговую инспекцию является важным для поддержания доверительных отношений с налоговыми органами и предотвращения возможных штрафов и санкций.

Сроки рассмотрения пояснений и возможные последствия

При составлении пояснения в налоговую инспекцию важно учесть, что существуют определенные сроки, в течение которых оно будет рассматриваться. Понимание этих сроков является ключевым фактором для успешного взаимодействия с налоговыми органами.

Обычно, в соответствии с налоговым законодательством, налоговая инспекция обязана рассмотреть пояснение и принять соответствующее решение в течение 30 дней со дня его получения. Однако в некоторых случаях, срок может быть увеличен до 60 дней.

Если пояснение рассматривается дольше установленного срока, то налогоплательщик имеет право обратиться в вышестоящий орган или судебный порядок. В результате, налоговая инспекция может быть принуждена к дальнейшему рассмотрению заявления с учетом всех нормативных требований и установленных сроков.

Важно отметить, что чрезмерное протяжение сроков может быть связано с разными причинами, такими как перегрузка налоговой инспекции, необходимость проведения особого аудита или проверки документации налогоплательщика. Однако независимо от причин, необходимо тщательно следить за сроками и при необходимости своевременно обращаться в соответствующие органы.

В случае, если налоговая инспекция принимает положительное решение по пояснению, это может привести к уменьшению или отмене налоговых санкций, а также устранению недоплаты налогов и штрафных санкций.

Однако, если пояснение считается частично или полностью недостоверным, неполным или несвоевременным, налогоплательщик может столкнуться с негативными последствиями. Это может включать в себя увеличение суммы налога, назначение штрафов и санкций, а также проведение дополнительного аудита или проверки документации.

В связи с этим, важно обратить внимание на тщательное составление пояснения, учет всех требований и особенностей, а также правильное предоставление необходимых доказательств и документов.