ЭнтерФин — это специализированная компания, которая занимается пояснениями и подготовкой ответов на требования налоговой инспекции. Мы предоставляем услуги по контрольным мероприятиям, оформлению деклараций и результатов контроля по различным налоговым формам.

Наша команда экспертов имеет большой опыт работы в сфере налогового консалтинга и готова помочь вам в решении самых сложных вопросов. Мы специализируемся на подготовке документов к проверкам, связанным с НДС, прокурорского наблюдения к налоговым декларациям, а также по 2-НДФЛ и 6-НДФЛ.

Сотрудничая с ЭнтерФин, вы можете быть уверены в качестве наших услуг. Мы гарантируем своевременное и компетентное выполнение всех задач, связанных с подготовкой ответов на требования налоговой инспекции. Наша цель — помочь вам минимизировать риски и максимизировать эффективность вашей деятельности в области налогообложения.

Выбирая ЭнтерФин, вы выбираете надежного партнера, который поможет вам справиться с любыми сложностями в области налогообложения. Обращайтесь к нам, и мы гарантируем качество и надежность наших услуг!

Оформление результатов контроля

При подготовке результатов контроля для органов налоговой инспекции необходимо предоставить все необходимые пояснения и документы.

Для проведения контроля по налогу на добавленную стоимость (НДС) необходимо подготовить и оформить следующие документы:

- Пояснения по основаниям и содержанию операций по НДС.

- Декларации по НДС.

- Контрольные материалы, подтверждающие правильность расчета и уплаты НДС.

При проведении контроля по налогу на доходы физических лиц (6-НДФЛ) необходимо подготовить и оформить следующие документы:

- Пояснения по основаниям и содержанию доходов, полученных физическими лицами.

- Декларации по 6-НДФЛ.

- Контрольные материалы, подтверждающие правильность расчета и уплаты 6-НДФЛ.

При подготовке результатов контроля для прокурорского надзора необходимо учитывать все требования, предъявляемые органами прокуратуры. Важно предоставить полную и достоверную информацию, а также подкрепить ее документальными доказательствами.

Все документы и пояснения должны быть оформлены в соответствии с требованиями налоговой инспекции и органов прокуратуры.

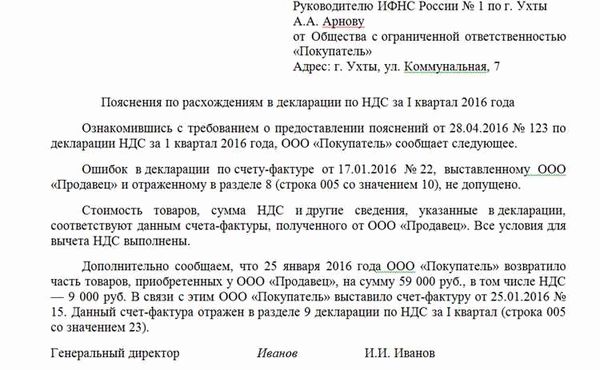

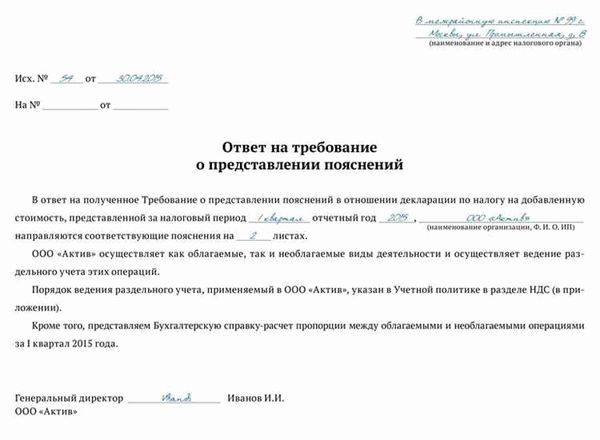

Пояснения к декларации по НДС

НДС (налог на добавленную стоимость) – это индиректный налог, который предусматривает уплату налогоплательщиками при совершении операций по реализации товаров, выполнению работ и оказанию услуг.

Декларация по НДС – это документ, который обязаны представить организации и индивидуальные предприниматели в налоговую инспекцию для отчетности по уплате НДС.

Подготовка и оформление декларации по НДС требуют особого внимания и должны выполняться в соответствии с требованиями налоговой инспекции.

- Первоначально необходимо ознакомиться с контрольным листом налогового контроля, чтобы понять, с какими мероприятиями и основаниями НДС налоговая инспекция проводила контроль.

- При подготовке декларации по НДС следует учесть требования прокурорского контроля.

- Результаты проверки декларации по НДС должны быть полностью аргументированы и приведены в соответствующем разделе декларации.

- Необходимо давать всесторонние пояснения и комментарии по суммам НДС, указанным в декларации.

Оформление декларации по НДС требует соблюдения определенной структуры и правил.

- Для подачи декларации по НДС, полученной в качестве результата контроля, необходимо указать контрольный номер и дату контрольной проверки.

- В декларации следует заполнить соответствующие поля по разделам и группам полученного контрольного листа.

Подробные пояснения по заполнению декларации по НДС можно найти в специальных инструкциях и рекомендациях, предоставляемых налоговой инспекцией.

таблицу в тегах table по ТЗ делать не надо

Пояснения по 6-НДФЛ и 2-НДФЛ

Подготовка и оформление деклараций по 6-НДФЛ и 2-НДФЛ является важной задачей для всех налогоплательщиков. Эти декларации отражают доходы и расходы физического лица, подлежащие налогообложению.

Пояснения к декларации по 6-НДФЛ необходимы для контрольных мероприятий налоговой инспекции. Подготовка заполненной декларации с аккуратным оформлением и точными данными основание для контроля налоговой инспекции.

Декларация по 2-НДФЛ предоставляется на прокурорский контроль. В ней отражаются доходы физического лица, полученные в различных формах, например, заработная плата, вознаграждение по трудовому договору, проценты по вкладам и т.д. Отсутствие или неправильное оформление декларации может быть основанием для проверки налоговыми органами.

При заполнении декларации по 6-НДФЛ и 2-НДФЛ необходимо учитывать основания и правила контроля налоговой инспекции. Это включает проверку данных, сопоставление с предоставленной документацией, а также анализ правильности расчетов и прочих документов, подтверждающих доходы и расходы.

Важно также обратить внимание на правильное заполнение декларации по НДС. Это особенно актуально для предпринимателей и организаций, занимающихся торговлей и услугами. Здесь также применяются основные правила контроля к правильности заполнения декларации.

Все вышеперечисленные мероприятия и пояснения являются неотъемлемой частью работы с налоговыми декларациями. Они не только обеспечивают правильность расчетов и выплат, но и служат основанием для предотвращения и обнаружения налоговых нарушений.

Основания для прокурорского контроля

Декларации

Оформление и подача деклараций являются обязательными процедурами для налогоплательщиков. Невыполнение этих требований может стать основанием для прокурорского контроля. Налоговая инспекция проводит проверку правильности заполнения и предоставления деклараций по каждому налогу.

НДС

Контроль за правильностью уплаты НДС является одним из оснований для прокурорского контроля. Ошибки или мошеннические действия в сфере уплаты НДС могут повлечь серьезные последствия для организации. Поэтому необходимо тщательно проверять оформление и уплату данного налога.

6-НДФЛ и 2-НДФЛ

Подготовка и предоставление сведений о доходах физических лиц для расчета налога должны быть выполнены в соответствии с требованиями налогового кодекса. Ошибки в оформлении и подготовке деклараций по 6-НДФЛ и 2-НДФЛ могут привести к прокурорскому контролю и дальнейшим санкциям.

Подготовка к контрольным мероприятиям

Прокурорский контроль может быть основан на подготовке и проведении контрольных мероприятий. Налогоплательщики должны быть готовы к проверкам со стороны налоговой инспекции путем подготовки необходимых документов и формирования точных и полных ответов на требования инспекторов.

Пояснения и разъяснения

Неадекватные или неполные пояснения и разъяснения налоговых обязательств могут стать основанием для прокурорского контроля. Налоговая инспекция может запросить дополнительные пояснения у налогоплательщика и оценить их достоверность и соответствие требованиям законодательства.

Подготовка к контрольным мероприятиям

Подготовка к контрольным мероприятиям важна для обеспечения правильного оформления деклараций и основания для результатов и контроля. Она включает в себя несколько этапов:

-

Анализ деклараций: Необходимо внимательно рассмотреть все предоставленные декларации, включая НДС, 2-НДФЛ и 6-НДФЛ. Важно убедиться, что они правильно оформлены и соответствуют требованиям налоговой инспекции.

-

Подготовка пояснений: В случае выявления неточностей или недостатков в декларациях необходимо подготовить пояснения, которые помогут объяснить причины возникновения ошибок и шаги, предпринятые для их исправления.

-

Подготовка прокурорского запроса: Если в процессе анализа деклараций или подготовки пояснений выявлены серьезные нарушения, может потребоваться подготовка прокурорского запроса. Это документ, который направляется в прокуратуру для проведения проверки и принятия мер по устранению нарушений.

Подготовка к контрольным мероприятиям является важным этапом в работе с налоговой инспекцией. Она позволяет грамотно описать все действия и предоставить необходимые документы для объяснения возможных неточностей или нарушений. Такая подготовка может помочь минимизировать штрафные санкции и обеспечить успешное прохождение контрольных мероприятий.