- Налог на прибыль: новые правила авансовых платежей в 2026 году

- Учет в 1С

- Обязанности по уплате авансового налога на прибыль в бюджет

- Сроки уплаты авансовых платежей в 2026 году

- Периодичность авансовых платежей: факторы, влияющие на их размеры

- Исключения из уплаты авансового налога на прибыль для бюджетных организаций

Налог на прибыль является одним из главных источников дохода для государства. Для уплаты данного налога предприятия проводят сложные расчеты, учитывая множество факторов. Уровень налогообложения зависит от ряда факторов, включая доходы, расходы, учетные политики и др. В 2026 году вступили в силу новые правила по учету и уплате налога на прибыль.

Одним из главных изменений стало введение новых сроков и порядка авансовых платежей. Теперь предприятия обязаны перечислять авансы как ежемесячные, так и ежеквартальные, исключение составляют отдельные бюджетные организации и некоммерческие организации. Точные сроки и порядок уплаты авансовых платежей определены законом и должны соблюдаться.

Ежемесячные авансы рассчитываются на основании данных бухгалтерии и 1С. Предприятия обязаны вести учет доходов и расходов, а также подготавливать отчетность по установленным формам. Исходя из этих данных, рассчитывается сумма ежемесячного аванса, который должно быть перечислено в бюджет. Это позволяет государству экономить время на контроле за правильностью подсчетов, а предприятиям – планировать расходы их уровень прибыли.

Налог на прибыль: новые правила авансовых платежей в 2026 году

Налог на прибыль – это обязательный платеж, который уплачивают организации и индивидуальные предприниматели в государственный бюджет. Кто и почему платит налог на прибыль?

Налог на прибыль платят юридические лица и индивидуальные предприниматели, которые осуществляют предпринимательскую деятельность и получают прибыль. Величина налога зависит от размера прибыли, полученной организацией или предпринимателем за отчетный год.

Для расчета налога на прибыль используется специальная программа, например, «1С:Бухгалтерия». Она позволяет автоматизировать учет доходов и расходов, рассчитывать налог на прибыль и формировать отчетность для налоговых органов.

В 2026 году будут введены новые правила для уплаты авансовых платежей по налогу на прибыль. Эти изменения направлены на упрощение процедуры уплаты налога и сокращение бюрократических процессов.

Новые правила авансовых платежей подразумевают исключение некоторых категорий организаций из обязанности уплачивать авансовые платежи. Кто и чего это касается?

Исключение из обязанности уплачивать авансовые платежи распространяется на организации, которые являются бюджетниками. То есть, если организация получает финансирование от государственного бюджета, она освобождается от уплаты авансовых платежей по налогу на прибыль.

Уплаты авансовых платежей по налогу на прибыль следует осуществлять в установленные сроки. Для организаций, отнесенных к категории бюджетников, уплаты авансовых платежей не требуется.

Важно отметить, что новые правила авансовых платежей по налогу на прибыль вступят в силу с 2026 года. Предприятиям и организациям необходимо учесть эти изменения и вовремя производить уплаты авансовых платежей.

Вывод:

- Налог на прибыль платят организации и индивидуальные предприниматели, получающие прибыль от своей деятельности.

- Для расчета налога на прибыль можно использовать специальные программы, например, «1С:Бухгалтерия».

- В 2026 году будут введены новые правила для уплаты авансовых платежей по налогу на прибыль.

- Исключение из обязанности уплачивать авансовые платежи распространяется на организации-бюджетники.

- Уплаты авансовых платежей следует осуществлять в установленные сроки.

- Новые правила авансовых платежей по налогу на прибыль вступят в силу с 2026 года.

Внимательное соблюдение новых правил авансовых платежей позволит организациям упростить процедуру уплаты налога на прибыль и избежать штрафных санкций за нарушение установленных сроков.

Учет в 1С

Учет авансовых платежей по налогу на прибыль в 1С — это обязательный шаг для всех организаций, которые платят налог в соответствии с новыми правилами налогообложения, вступающими в силу с 2026 года. Авансы на налог на прибыль — это предоплаты, которые организация выплачивает в бюджет в течение года.

Чего зависит уплата авансов по налогу на прибыль в 1С? Уплата авансов по налогу на прибыль в 1С зависит от прибыли, которую организация получает в определенный период. Более того, сумма авансовых платежей также зависит от периодичности и сроков уплаты, которые устанавливаются налоговыми органами.

Кто платит авансы на налог на прибыль в 1С? Авансы на налог на прибыль в 1С платят все организации, осуществляющие предпринимательскую деятельность и имеющие прибыль. Исключениями являются некоммерческие организации, а также организации, находящиеся в стадии ликвидации.

Как учитываются авансы на налог на прибыль в 1С? Учет авансов на налог на прибыль в 1С ведется путем отражения начисления и уплаты налога в бухгалтерском учете организации. Для этого в программе 1С предусмотрены соответствующие документы и регистры.

В 1С можно задать параметры авансовых платежей в соответствии с новыми правилами уплаты налога на прибыль, вступающими в силу с 2026 года. При этом в программе 1С можно указать сроки и периодичность уплаты авансов, а также другие параметры, необходимые для учета авансовых платежей.

В заключение, учет авансовых платежей по налогу на прибыль в 1С является важным аспектом финансовой деятельности организации. Он позволяет контролировать и управлять платежами в соответствии с новыми правилами и требованиями налогового законодательства.

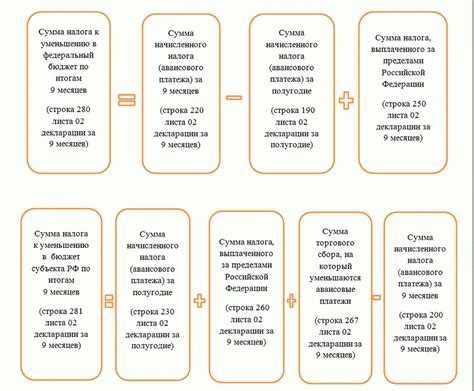

Обязанности по уплате авансового налога на прибыль в бюджет

Уплата авансового налога на прибыль в бюджет является обязанностью для всех организаций, осуществляющих предпринимательскую деятельность и получающих прибыль. Авансовый налог на прибыль является частью общего налога на прибыль и представляет собой предоплату налоговых обязательств перед государством.

Периодичность уплаты авансового налога на прибыль зависит от вида хозяйственной деятельности организации и ее правовой формы. Обычно авансовые платежи вносятся ежемесячно или ежеквартально.

Для правильного учета и уплаты авансового налога на прибыль в бюджет многие организации используют компьютерные программы, такие как 1С:Бухгалтерия. Они позволяют автоматизировать процесс расчета и учета налоговых обязательств организации.

Кто и в какие сроки выплачивает авансовый налог на прибыль в бюджет? В общем случае, все организации должны вносить авансовые платежи в порядке, установленном налоговым законодательством.

Однако есть исключения. Бюджетные организации, например, часто платят авансы не сами, а их обязанности по уплате авансового налога на прибыль возлагаются на контрагента. Также существует ряд других случаев, когда организации освобождаются от уплаты авансового налога, или уплачивают его по особым правилам.

Уплата авансового налога на прибыль в бюджет должна осуществляться в установленные сроки. Неуплата налога или нарушение сроков уплаты влечет за собой штрафные санкции для организации.

Таким образом, учет и уплата авансового налога на прибыль в бюджет являются важной обязанностью для всех предприятий и организаций, занимающихся предпринимательской деятельностью. Важно правильно вести учет и своевременно вносить авансовые платежи, чтобы избежать штрафных санкций и обеспечить финансовую устойчивость организации.

Сроки уплаты авансовых платежей в 2026 году

Сроки уплаты авансовых платежей в 2026 году зависят от типа организации и отчетного периода. Уплату авансовых налогов ведут организации, которые ведут учет по налогу на прибыль. При этом бюджетники и отдельные категории налогоплательщиков могут быть исключениями из данного правила.

Для большинства организаций авансы уплачиваются ежемесячно или ежеквартально. Чаще всего авансовые платежи вносятся в бюджет Российской Федерации до 28 числа месяца, следующего за отчетным периодом. Например, до 28 февраля уплачиваются авансы за январь, до 28 марта — за февраль и т.д. Если 28 число приходится на выходной или нерабочий день, то уплата переносится на следующий рабочий день.

Для некоторых организаций может быть установлена особая периодичность уплаты авансовых платежей. Например, для отдельных бюджетников срок уплаты может быть установлен в процессе года в связи с изменениями бюджетного плана.

Важно отметить, что сроки уплаты авансовых платежей могут быть изменены на уровне законодательства. Поэтому необходимо следить за обновлениями и консультироваться с квалифицированными специалистами в области налогового учета и планирования.

Периодичность авансовых платежей: факторы, влияющие на их размеры

Размер авансовых платежей по налогу на прибыль для бюджетников зависит от нескольких факторов, а также от периодичности и сроков их уплаты.

Само понятие «авансы» означает предварительные уплаты налога на прибыль, которые предприятия и организации должны производить в течение года до окончания налогового периода. В случае с 2026 годом новые правила определяют, что авансовые платежи будут производиться ежемесячно или ежеквартально, в зависимости от вида деятельности и размера прибыли.

Исключениями из этого правила являются некоммерческие организации и юридические лица, которые применяют упрощенную систему налогообложения или систему налогообложения в стольник. Они освобождены от авансовых платежей и уплачивают налог на прибыль только по итогам налогового периода.

Размер авансовых платежей по налогу на прибыль зависит от ряда факторов:

- Первый фактор — это размер прибыли, который определяется в соответствии с учетной политикой предприятия. Прибыль может быть как положительной, так и отрицательной.

- Второй фактор — это кто платит налог и в какой субъект федерации уплачиваются налоговые платежи. На данный момент авансы налога на прибыль платятся в бюджетную систему России.

- Третий фактор — это способ ведения учета прибыли. Есть особенности для учета прибыли по системе «1С» и для учета прибыли на основе МСФО.

Сроки и периодичность уплаты авансовых платежей также определяются законодательством. С 2026 года введены новые правила, согласно которым авансы должны быть уплачены в определенные сроки и статьи бюджета:

- Ежемесячные авансовые платежи должны производиться до 28-го числа каждого месяца.

- Ежеквартальные авансовые платежи должны быть произведены до последнего дня месяца, следующего за истекшим кварталом.

Таким образом, размер и периодичность авансовых платежей по налогу на прибыль в 2026 году зависит от ряда факторов, включая размер прибыли, кто платит налог и как ведется учет прибыли. Сроки уплаты авансов также определены законодательством и составляют ежемесячные или ежеквартальные платежи в соответствии с указанными сроками.

Исключения из уплаты авансового налога на прибыль для бюджетных организаций

Введение новых правил авансового налога на прибыль в 2026 году повлияет на все предприятия и организации, независимо от их формы собственности. Однако, бюджетные организации получают определенные исключения и особенности в уплате авансового налога.

В отличие от коммерческих предприятий, которые обязаны платить авансы налога на прибыль ежемесячно или ежеквартально, в зависимости от периодичности учета. Бюджетные организации не платят авансы налога на прибыль, так как их доходы и расходы детализируются в бюджете и финансируются из государственного бюджета или местных бюджетов.

Однако, исключения из уплаты авансового налога на прибыль распространяются только на те бюджетные организации, которые являются некоммерческими или неосуществляют предпринимательскую деятельность. Такие организации могут быть, например, школы, муниципальные учреждения, больницы и другие учреждения социальной сферы.

Важно отметить, что исключения от уплаты авансового налога на прибыль для бюджетных организаций зависит от их классификации и статуса. Некоммерческие бюджетные организации, которые не участвуют в предпринимательской деятельности, могут быть освобождены от уплаты авансового налога на прибыль только при условии соблюдения определенных правил и сроков учета и отчетности.

Для того чтобы узнать, какие именно организации освобождаются от уплаты авансов налога на прибыль, необходимо обратиться к соответствующим нормативно-правовым актам и законодательству, а также учитывать статус и деятельность каждой организации отдельно.