- Увеличение размера налогового вычета за квартиру

- Сроки подачи заявления на налоговый вычет за квартиру

- Документы для получения налогового вычета за квартиру

- Требования к копиям документов

- Справка о доходах для вычета

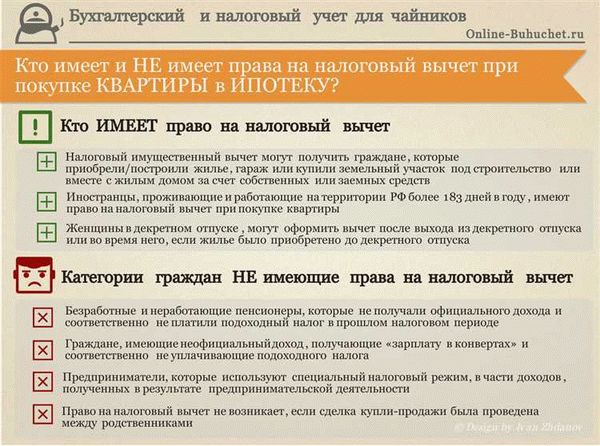

- Кто получает налоговый вычет за квартиру?

- Граждане, имеющие детей

- Иные категории налогоплательщиков

Налоговый вычет за квартиру – это возможность граждан получить компенсацию от государства в виде снижения суммы налога на доходы физических лиц. Какие документы необходимо предоставить для получения данного вычета? А кто вообще имеет право на налоговый вычет за квартиру?

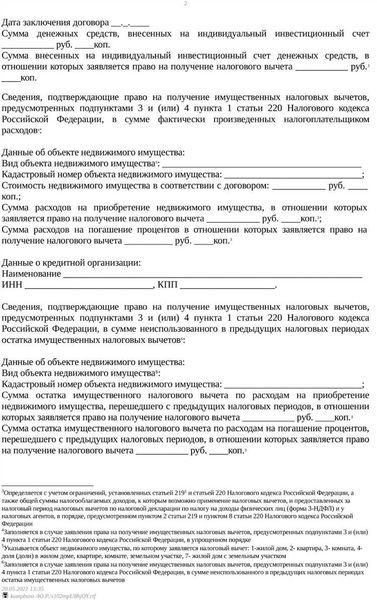

Для начала, обратимся к документам. Чтобы получить налоговый вычет за квартиру, необходимо предоставить следующие документы: копию договора купли-продажи или договора долевого участия, копию свидетельства о регистрации права собственности на квартиру или иной документ, подтверждающий право собственности на недвижимость, а также документ, подтверждающий факт оплаты денежных средств за приобретение квартиры.

Теперь рассмотрим, кто имеет право на налоговый вычет за квартиру. Для получения вычета необходимо быть собственником квартиры или иметь иное законное основание для владения недвижимостью. Также необходимо заниматься индивидуальной застройкой или приобрести квартиру от другого лица. Важно отметить, что вычет предоставляется только на первую квартиру, приобретенную по собственному выбору.

Увеличение размера налогового вычета за квартиру

В 2021 году в России были внесены изменения, касающиеся налогового вычета за квартиру. Одним из самых важных изменений стало увеличение размера вычета.

Для получения налогового вычета за квартиру необходимо предоставить специальные документы в налоговую службу. Однако, кто получает этот вычет?

Вычет за квартиру может получить каждый налоговый резидент России, который приобретает квартиру для собственного проживания и соответствует определенным условиям.

Увеличение размера вычета за квартиру позволяет налогоплательщику сэкономить значительные средства при покупке или строительстве недвижимости.

Новый размер вычета за квартиру составляет 2 миллиона рублей. Это сумма, которую можно вычесть из налоговой базы при расчете налога на доходы физических лиц.

Что нужно для получения вычета за квартиру?

- Документы, подтверждающие право собственности на квартиру или долю в ней;

- Договор купли-продажи или другой документ, подтверждающий приобретение квартиры;

- Документы о выплаченной сумме по кредитному договору (если квартира приобреталась в кредит);

- Свидетельство о регистрации права собственности на квартиру;

- Другие документы, требуемые налоговой службой.

Важно отметить, что получение налогового вычета за квартиру не является автоматическим процессом. Налогоплательщик должен самостоятельно подать заявление и предоставить необходимые документы в налоговую службу.

Увеличение размера налогового вычета за квартиру стало значительным шагом в поддержке граждан России в приобретении недвижимости. Это позволит многим семьям сэкономить деньги и обеспечить себе комфортное жилье.

Сроки подачи заявления на налоговый вычет за квартиру

Кто может получить налоговый вычет за квартиру? Для получения налогового вычета за квартиру могут обратиться граждане Российской Федерации, которые приобрели или строят квартиру по договору долевого участия до 31 декабря 2019 года. Также право на получение вычета имеют граждане, возглавляющие семьи многодетных и инвалидных детей.

Какие документы нужны для получения налогового вычета? Для получения налогового вычета за квартиру необходимо предоставить следующие документы:

- Заявление на получение налогового вычета;

- Копию договора купли-продажи (для тех, кто купил квартиру) или копию договора долевого участия (для тех, кто строит квартиру);

- Документы, подтверждающие факт приобретения (строительства) квартиры, такие как копия свидетельства о праве собственности, акт приема-передачи и др.

Когда нужно подавать заявление на вычет? Заявление на налоговый вычет за квартиру необходимо подать в налоговую инспекцию в течение трех лет с момента появления права на налоговый вычет. То есть, если квартиру приобрели до 31 декабря 2019 года, то заявление нужно подать до 31 декабря 2022 года.

Важно помнить, что заполнять и подавать заявление на вычет нужно в собственной налоговой инспекции по месту регистрации. Также следует учесть, что в случае несвоевременного подачи заявления на вычет потеряются все права на получение налогового вычета за квартиру.

Документы для получения налогового вычета за квартиру

Кто может получить налоговый вычет за квартиру? Для получения налогового вычета за квартиру могут обратиться физические лица, осуществляющие покупку или строительство жилого помещения.

Список документов, необходимых для получения налогового вычета за квартиру, включает:

- Паспорт гражданина Российской Федерации. Документ, удостоверяющий личность.

- Идентификационный номер налогоплательщика (ИНН). Номер, присвоенный гражданину при постановке на налоговый учет.

- Договор купли-продажи или свидетельство о праве собственности на квартиру. Документ, подтверждающий наличие права собственности на квартиру.

- Свидетельство о регистрации права собственности на квартиру. Документ, удостоверяющий факт регистрации права собственности на квартиру.

- Документы, подтверждающие цель приобретения квартиры. Могут включать справку о брачном статусе, свидетельство о рождении ребенка, документы на ремонт и строительство жилья.

- Справка об уплате налога на доходы физических лиц. Документ, подтверждающий факт оплаты налога на доходы физических лиц по результатам предыдущего года.

- Документы, подтверждающие затраты на покупку или строительство квартиры. Могут включать чеки, счета, договоры на проведение работ и другие документы, подтверждающие факт и размер затрат.

На основании предоставленных документов и в соответствии с действующим законодательством, налоговый вычет за квартиру получает гражданин, осуществивший покупку или строительство жилого помещения.

Требования к копиям документов

Для получения налогового вычета за квартиру необходимо предоставить определенный набор документов, подтверждающих ваше право на получение вычета. Все документы должны быть оформлены в соответствии с требованиями налогового законодательства.

Кто может получить налоговый вычет за квартиру?

- Граждане, которые являются собственниками или долевыми владельцами квартиры.

- Граждане, приобретшие право собственности или долевой владения на квартиру в результате реорганизации или ликвидации организации.

- Граждане, получившие квартиру по наследству или дарению.

Документы, необходимые для получения налогового вычета:

- Копия паспорта гражданина РФ или иного документа, удостоверяющего личность заявителя.

- Свидетельство о праве собственности или долевом владении на квартиру.

- Документы, подтверждающие факт приобретения квартиры (договор купли-продажи, договор долевого участия, акт передачи-приемки, и т.д.).

- Документы, подтверждающие оплату (квитанции об оплате, выписки из банковских счетов).

- Документы, свидетельствующие о факте проживания в данной квартире (договор аренды, счета за коммунальные услуги, свидетельство о регистрации по месту жительства и другие).

Копии документов должны быть заверены нотариально или выданы компетентным органом либо должностным лицом, имеющим право на их выдачу. Также стоит учесть, что налоговые органы имеют право требовать дополнительные документы или сведения, если это необходимо для установления соответствия информации, указанной в налоговой декларации, фактическим обстоятельствам.

Справка о доходах для вычета

Для получения налогового вычета за квартиру необходимо предоставить справку о доходах. Эта справка подтверждает, что налогоплательщик имеет право на получение вычета.

Какие документы нужно предоставить для получения вычета за квартиру?

- Свидетельство о праве собственности на квартиру. Этот документ подтверждает, что вы являетесь собственником квартиры, за которую вы хотите получить налоговый вычет.

- Документы, подтверждающие расходы на улучшение и ремонт квартиры. В случае, если вы хотите получить налоговый вычет за проведение капитального ремонта или улучшения квартиры, вам необходимо предоставить документы, подтверждающие размер этих расходов.

- Справка о доходах. Этот документ подтверждает ваш доход за предыдущий год и необходим для расчета размера налогового вычета.

Где можно получить справку о доходах?

Справку о доходах можно получить у своего работодателя или пенсионного фонда, если вы получаете пенсию. Если вы самозанятый предприниматель, то вы можете получить справку о доходах в налоговой инспекции.

| Документы для получения налогового вычета за квартиру | Где получить справку о доходах? |

|---|---|

| Свидетельство о праве собственности на квартиру | Управление Росреестра |

| Документы, подтверждающие расходы на улучшение и ремонт квартиры | Бухгалтерия или финансовый отдел организации |

| Справка о доходах | Работодатель, пенсионный фонд или налоговая инспекция |

Предоставление всех необходимых документов и справок для получения налогового вычета за квартиру позволит вам уменьшить сумму налога, которую вы должны заплатить, и сэкономить деньги.

Кто получает налоговый вычет за квартиру?

Налоговый вычет за квартиру предоставляется гражданам для уменьшения суммы налога, который они должны заплатить государству. Он предоставляется в случае приобретения или строительства жилой недвижимости.

Для получения налогового вычета за квартиру необходимо предоставить определенные документы и удовлетворить определенные условия. К вычету имеют право:

- Граждане Российской Федерации, достигшие 18-летнего возраста;

- Граждане, имеющие право на приватизацию жилого помещения;

- Граждане, живущие в арендованной квартире и имеющие договор аренды на срок не менее одного года;

- Граждане, получившие квартиру в наследство или даром;

Для получения налогового вычета за квартиру необходимо предоставить следующие документы:

- Свидетельство о праве собственности на жилое помещение;

- Документы, подтверждающие факт приобретения или строительства жилой недвижимости;

- Документы о доходах за последний год;

- Документы, подтверждающие размер процентной ставки по кредиту (если был взят кредит на приобретение или строительство квартиры);

- Другие документы, указанные в законодательстве.

Важно отметить, что налоговый вычет за квартиру предоставляется один раз и не может быть использован повторно для других квартир. Также существуют ограничения по сумме вычета, которая может быть получена.

В целом, налоговый вычет за квартиру является одним из способов поддержки граждан при приобретении или строительстве жилья.

Граждане, имеющие детей

Кто имеет право на налоговый вычет за квартиру?

- Граждане, которые имеют несовершеннолетних или старших 18 лет детей

- Граждане, усыновившие или удочерившие несовершеннолетних или старших 18 лет детей

Как получить вычет за квартиру для налогового декларирования?

- Собрать необходимые документы:

- Паспорт

- Свидетельство о рождении ребенка

- Свидетельство о усыновлении или удочерении (если имеется)

- Документы, подтверждающие право собственности на квартиру

- Документы, подтверждающие расходы на приобретение (строительство) и ремонт квартиры

- Заполнить налоговую декларацию, указав сумму вычета за квартиру

- Подать налоговую декларацию в налоговый орган

Сколько вычета за квартиру получает гражданин с детьми?

Сумма налогового вычета за квартиру для граждан с детьми составляет 3 миллиона рублей. Данная сумма может быть списана с налогооблагаемой базы гражданина при налогообложении доходов граждан.

Иные категории налогоплательщиков

Хотя налоговый вычет за квартиру получает большинство налогоплательщиков, не все могут воспользоваться этим преимуществом. Налоговый вычет за квартиру предоставляется только физическим лицам, которые владеют или собираются приобрести жилую недвижимость.

Существуют определенные условия для получения налогового вычета за квартиру:

- Налогоплательщик должен предоставить документы, подтверждающие право на вычет.

- Вычет можно получить только за покупку или строительство первой квартиры. Если у налогоплательщика уже есть другая недвижимость, то он не имеет права на получение вычета.

- Вычет не предоставляется, если квартира была приобретена за счет средств, полученных от государства или в рамках военного ипотечного кредитования.

Кто еще может получить вычет за квартиру?

В дополнение к основным категориям налогоплательщиков, определенные группы людей также имеют право на налоговый вычет за квартиру:

- Ветераны боевых действий, пожарные и другие категории граждан, у которых есть заслуги перед государством.

- Молодые семьи, которые приобретают жилье для первоначального обустройства.

- Инвалиды.

- Семьи с детьми.

Для получения вычета за квартиру необходимо подготовить определенные документы:

- Заявление на получение налогового вычета.

- Копия паспорта налогоплательщика.

- Справка о доходах.

- Документы, подтверждающие право собственности или намерение приобрести жилье.

Таким образом, налоговый вычет за квартиру доступен для различных категорий налогоплательщиков, но требует соблюдения определенных условий и предоставления необходимых документов.