Военнослужащие играют ключевую роль в обеспечении национальной безопасности и защите интересов государства. Они исполняют свои профессиональные обязанности с высокой долей ответственности и заслуживают особого признания и поддержки со стороны общества. С целью оказания помощи военнослужащим и облегчения их финансового бремени было принято решение об отмене подоходного налога для данной категории граждан.

Отмена подоходного налога для военнослужащих (НДФЛ) означает, что они будут освобождены от уплаты подоходного налога на доходы, получаемые из служебной деятельности. Доходы, предоставляемые военнослужащем, будут полностью освобождены от налогового вычета, что позволит им сохранить большую сумму денег в своем общем доходе.

Отмена НДФЛ является формой имущественного вычета, предоставляемого для поддержки военнослужащих. В рамках данного вычета, военнослужащим предоставляется возможность не уплачивать определенную сумму денег в качестве налогооблагаемого дохода. Максимальная сумма имущественного вычета для военнослужащих определена в правилах и может изменяться в зависимости от различных видов доходов и уровня заработной платы.

Отмена НДФЛ для военнослужащих

Отмена подоходного налога (НДФЛ) для военнослужащих является важной мерой в облегчении финансового бремени имущественного характера, которое несут военнослужащие.

Согласно действующим правилам, военнослужащие имеют право на возврат части суммы НДФЛ, предоставляемой государством в виде вычетов. Однако, процесс получения вычета часто оказывается сложным и не всегда доступным для каждого военнослужащего.

Отмена НДФЛ для военнослужащих позволяет снять ограничения и упростить процесс получения вычета. Виды вычетов, предоставляемых военнослужащим, остаются без изменений, но их получение становится более доступным и удобным.

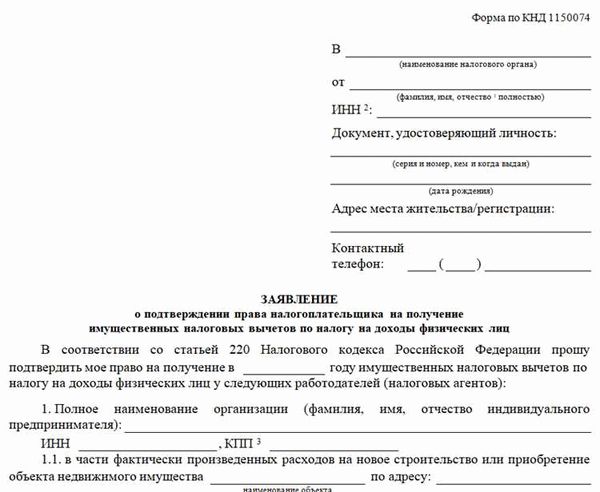

Для получения вычета, военнослужащему необходимо предоставить налоговому органу соответствующие документы, подтверждающие право на вычет. Список необходимых документов и порядок их предоставления прописаны в законодательстве.

Отмена НДФЛ для военнослужащих имеет положительный эффект на финансовое состояние военнослужащего и является одним из способов поддержки и защиты защитников Родины.

Виды предоставляемых вычетов

Для военнослужащих, получающих заработную плату и подлежащих налогообложению в соответствии с Налоговым кодексом Российской Федерации, предусмотрены различные виды вычетов. Вычеты позволяют уменьшить сумму налога, подлежащую уплате, и получить возврат излишне уплаченного налога.

Имущественный вычет

Имущественный вычет — это вычет, предоставляемый военнослужащим на основании их имущественного статуса. Максимальная сумма имущественного вычета для военнослужащего составляет 2 миллиона рублей. Данный вычет может использоваться для снижения налогооблагаемой базы, что приводит к уменьшению суммы налога на доходы физических лиц (НДФЛ).

Правила получения имущественного вычета:

- Взять военный билет и оригиналы документов, подтверждающих статус военнослужащего и его право на имущественный вычет (например, договор покупки или долевого участия, соглашение о разделе имущества и т.д.).

- Подать декларацию налогоплательщика, указав сумму имущественного вычета.

- Сдать декларацию в налоговый орган, указав место подачи и способ получения имущественного вычета (например, зачисление на банковский счет).

Вычеты на детей и иждивенцев

Военнослужащие также имеют право на получение вычетов на детей и иждивенцев. Сумма вычета на каждого ребенка и иждивенца устанавливается законодательством и обновляется каждый год.

Правила получения вычетов на детей и иждивенцев:

- Получить от налогового органа свидетельство о рождении (или другое документальное подтверждение родства/опеки).

- Подать декларацию налогоплательщика с указанием количества детей и иждивенцев.

- Сдать декларацию в налоговый орган, указав место подачи и способ получения вычета (например, зачисление на банковский счет).

Отмена подоходного налога для военнослужащих значительно облегчает финансовое бремя и является важной мерой поддержки защитников Родины. Правильное использование предоставляемых вычетов позволяет военнослужащим снизить налоговую нагрузку и получить возврат излишне уплаченного налога.

Правила получения вычета

Для получения имущественного вычета, предоставляемого военнослужащим, существуют определенные правила и условия.

- Виды вычетов: военнослужащие имеют право на вычеты по налогу на доходы физических лиц (НДФЛ) в размере до 0%, в зависимости от категории военнослужащего и длительности исполнения служебных обязанностей.

- Максимальная сумма вычета: величина вычета для военнослужащих определяется исходя из доходов, полученных во время осуществления службы. Максимальная сумма вычета может быть установлена в соответствии с действующим законодательством.

- Правила получения: для получения вычета военнослужащий должен предоставить необходимые документы, подтверждающие факт службы и доходы. Это может быть приказ о приеме на военную службу, свидетельство о прохождении военной службы и другие аналогичные документы. Также важно учесть, что вычеты могут быть предоставлены только за период, когда военнослужащий действительно выполнял служебные обязанности.

- Возврат суммы вычета: в случае, если вычеты не были получены в течение одного года, военнослужащий имеет право на их возврат по истечении указанного периода. Для этого необходимо обратиться в налоговый орган с заявлением, приложив документы, подтверждающие право на вычеты.

Все эти правила и условия позволяют военнослужащим получать вычеты по налогу на доходы физических лиц, что является одним из способов поддержки защитников Родины и облегчения финансового бремени.

Имущественный вычет для военнослужащего

Получение максимальной суммы имущественного вычета является одним из положительных аспектов отмены подоходного налога для военнослужащего. Имущественный вычет представляет собой сумму, которая может быть вычтена из налогооблагаемой базы до расчета налога на доходы физических лиц (НДФЛ).

Отмена подоходного налога для военнослужащего означает, что они больше не обязаны уплачивать подоходный налог с заработанных ими денег. Однако, если военнослужащий до сих пор продолжает платить налог, то он имеет право на возврат этой суммы в виде имущественного вычета.

Существуют определенные правила предоставления имущественных вычетов для военнослужащих. Вычеты могут быть предоставлены на основе различных видов расходов и затрат на жилье, образование, лечение и другие нужды.

Наиболее часто предоставляемые виды вычетов для военнослужащих:

- Вычеты на покупку, строительство или ремонт жилья.

- Вычеты на оплату образования себе или своим детям.

- Вычеты на лечение и медицинские услуги.

- Вычеты на приобретение специальной экипировки и снаряжения для служебных нужд.

Получение имущественного вычета позволяет военнослужащим существенно снизить свои налоговые обязательства и сэкономить деньги. Этот вычет помогает облегчить финансовое бремя на семью военнослужащего и способствует обеспечению поддержки защитников Родины.

| Вид вычета | Максимальная сумма вычета |

|---|---|

| Вычеты на жилье | до 2 млн. рублей |

| Вычеты на образование | до 120 тыс. рублей в год |

| Вычеты на лечение | до 120 тыс. рублей в год |

| Вычеты на экипировку | до 120 тыс. рублей в год |

Максимальная сумма возврата

После отмены подоходного налога для военнослужащих, они получают право на возврат определенной суммы налога. Сумма возврата зависит от ряда правил и условий.

Правительство устанавливает максимальную сумму, которую военнослужащий может вернуть. Данный максимум устанавливается на уровне определенного процента от суммы имущественного вычета. Величина этого вычета зависит от стоимости имущества, которое принадлежит военнослужащему.

Основные виды предоставляемых вычетов включают:

- Вычет на детей;

- Вычет на обучение;

- Вычет на приобретение или строительство жилья;

- Вычет на проценты по ипотеке;

- Вычет на лечение и другие медицинские услуги.

Для получения возврата НДФЛ военнослужащий должен представить соответствующие документы и заполнить налоговую декларацию. После проверки документов и рассмотрения заявления, налоговая служба выплачивает военнослужащему максимальную сумму возврата в течение определенного срока.

Таким образом, отмена подоходного налога для военнослужащих обеспечивает максимальную сумму возврата, которая помогает облегчить финансовое бремя военнослужащих и поддерживает защитников Родины.