- Как подготовить пояснение по противоречиям в 6-НДФЛ

- За что оштрафуют

- Если филиал не сдал отчет

- Частые ошибки, которые находят налоговики в расчете 6-НДФЛ

- Последствия «камералки» 6-НДФЛ для налогового агента

- Как сократить время на подготовку к камеральной проверке

- Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

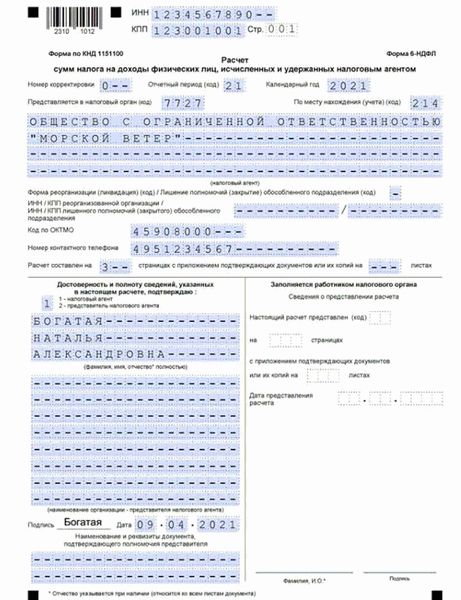

Подготовка и своевременная сдача отчета 6-НДФЛ — задача, которая волнует многих налогоплательщиков и приносит большое количество хлопот. Несвоевременная сдача этого отчета может повлечь за собой негативные последствия. В этой статье мы рассмотрим размеры штрафов за несвоевременную сдачу отчета 6-НДФЛ в 2021 году и способы их оплаты.

Отчет по форме 6-НДФЛ необходимо сдавать в налоговую службу в установленный срок. Если налогоплательщик не сдал отчет вовремя, то он может быть оштрафован. Размер штрафа за несвоевременную сдачу отчета зависит от сроков, нарушенных налогоплательщиком.

В случае несвоевременной сдачи отчета 6-НДФЛ сроки штрафов насчитываются в зависимости от наличия противоречий при его проверке налоговиками. Частые причины возникновения противоречий между сданным отчетом и данными налогового агента — ошибки налогоплательщика при подготовке отчета. Этапы подготовки отчета и порядок его проверки могут быть сложными и запутанными. Поэтому очень важно подготовить отчет 6-НДФЛ к срокам и избежать ошибок.

Филиал или представительство субъекта Российской Федерации должны сдать отчет по форме 6-НДФЛ за отчетный период. В отличие от местного налогового агента, филиал не обязан сдавать отчет по форме 6-НДФЛ за физических лиц, не являющихся субъектами Российской Федерации, и индивидуальных предпринимателей иных субъектов Российской Федерации. Отчеты по форме 6-НДФЛ за такие категории налогоплательщиков сдаются налоговыми агентами.

Если налогоплательщик сдал отчет по форме 6-НДФЛ в налоговый орган и затем получил налоговое пояснение, он может быть оштрафован в случае завершения проверки по протоколу о проверке отчета, насколько правильно составленным налогоплательщиком. На практике сложно сократить сроки проверки отчета и уменьшить размер штрафа.

В целом, сдача отчета 6-НДФЛ — это сложный и ответственный процесс, который необходимо выполнять в срок, чтобы избежать негативных последствий. Для успешной сдачи отчета важно знать особенности и правила составления отчета, а также ознакомиться с порядком проведения камеральной проверки. Изучение актуальной информации и консультация со специалистами помогут избежать ошибок и негативных последствий.

Как подготовить пояснение по противоречиям в 6-НДФЛ

В процессе проверки камеральной проверки 6-НДФЛ, налоговики могут обнаружить противоречия между отчетами и документами, предоставленными налогоплательщиком. Это может привести к непредвиденным последствиям, таким как штрафы и оштрафование.

Для избежания этих проблем и сокращения рисков, связанных с ошибками и противоречиями, необходимо подготовить пояснение по противоречиям в 6-НДФЛ. В этом случае налоговики смогут быстро разобраться в ситуации и принять соответствующие меры.

При подготовке пояснения по противоречиям в 6-НДФЛ следует учесть следующие этапы:

- Анализ документов и расчетов, чтобы определить, какие именно противоречия были обнаружены.

- Изучение особенностей налоговой проверки 6-НДФЛ, чтобы понять, какие требования нужно соблюдать.

- Определение порядка подготовки пояснения и необходимых документов.

- Составление пояснения, в котором должно быть подробно описано, какие противоречия были обнаружены и как они были вызваны.

- Проверка пояснения на соответствие требованиям и правилам налогового законодательства.

Важно также учесть, что частые причины противоречий в 6-НДФЛ связаны с ошибками в расчете и неправильным заполнением отчетов. Поэтому необходимо быть внимательным и следить за сроками предоставления отчетов.

Если вас оштрафуют за противоречия в 6-НДФЛ, подготовка пояснения может помочь уменьшить размеры штрафа или избежать его вообще. Также рекомендуется обратиться к специалистам, таким как налоговый агент или юрист, чтобы получить подробную консультацию и помощь в подготовке документов.

В заключение, подготовка пояснения по противоречиям в 6-НДФЛ является важным шагом в процессе налоговой проверки. Соблюдение правил и сроков, а также внимательное отношение к деталям помогут избежать противоречий и неприятных последствий.

За что оштрафуют

Несвоевременная сдача отчета 6-НДФЛ может привести к серьезным последствиям и штрафам со стороны налоговых органов. Оштрафуют как юридических лиц, так и индивидуальных предпринимателей, которые не успели подготовить и сдать отчет в установленные сроки. Если у вас возникли проблемы с подготовкой отчета, важно знать, какие меры пояснения могут быть предприняты для снижения рисков.

Наиболее частые ошибки, которые налоговики находят в отчетах по 6-НДФЛ, связаны с расчетом налога по агента, противоречиям между данными налогового агента и работника, а также с неправильным заполнением декларации. В случае налоговой проверки, налоговые органы проводят проверку как на камеральном этапе, так и на месте.

Для сокращения рисков, связанных с штрафами и проверками, необходимо правильно подготовить отчет по 6-НДФЛ. Для этого важно понять особенности данного отчета и порядок его заполнения. Также стоит обратить внимание на частые проблемы и ошибки, которые могут возникнуть в процессе подготовки отчета.

Если филиал не сдал отчет

При расчете налогового со своих сотрудников по форме 6-НДФЛ, каждый год компании нужно подготовить отчет и пояснение к нему. Однако, частые ошибки и противоречия в отчетности могут привести к задержкам в сдаче отчета, что может иметь негативные последствия для филиала.

В первую очередь, если филиал не сдал отчет вовремя, то на него может быть наложен штраф со стороны налоговых органов. Как правило, размер штрафа за несвоевременную сдачу отчета по 6-НДФЛ составляет 5% от суммы налога, указанной в отчете. Однако, в некоторых случаях, штраф может быть увеличен в зависимости от степени нарушения.

Для того чтобы избежать штрафов, филиал должен правильно подготовить отчет по 6-НДФЛ и сдать его в указанный срок. Порядок и этапы подготовки отчета определены налоговым законодательством и должны быть тщательно соблюдены.

- Первым этапом подготовки отчета является сбор необходимых документов. Филиал должен собрать все документы, нужные для расчета налога по 6-НДФЛ, включая трудовые договоры, справки о доходах и другую информацию, связанную с доходами сотрудников.

- Затем следует расчет налоговой базы и подготовка отчета по 6-НДФЛ. Филиал должен правильно рассчитать налог и составить отчет в соответствии с требованиями налогового законодательства.

- После этого отчет подлежит проверке и сдаче в налоговый орган. Филиал должен своевременно сдать отчет в налоговую инспекцию и проверить его на соответствие требованиям. Ошибки или противоречия в отчете могут привести к задержкам в проверке.

Особенности проверки отчета по 6-НДФЛ заключаются в том, что налоговики могут проводить проверки внепланово. Также, при проверке могут обнаружиться ошибки или противоречия в отчете, которые филиал должен будет исправить.

Если филиал не сдал отчет по 6-НДФЛ вовремя или в отчете обнаружены ошибки, то налоговики могут наложить штрафные санкции. При этом, размер штрафа будет зависеть от степени нарушения и суммы налога, указанной в отчете. В случае серьезных нарушений, налоговики могут применить более жесткие меры, вплоть до привлечения филиала к административной или уголовной ответственности.

В целом, для того чтобы избежать проблем с сдачей отчетности по 6-НДФЛ, филиал должен быть внимателен при подготовке отчета, своевременно сдавать его в налоговую инспекцию и следить за соответствием отчета требованиям налогового законодательства.

Частые ошибки, которые находят налоговики в расчете 6-НДФЛ

При подготовке и сдаче отчета 6-НДФЛ налоговики могут обнаружить различные ошибки, которые могут привести к оштрафованию. Ниже перечислены несколько частых ошибок, которые налоговики часто находят при проверке:

- Некорректно заполненные поля данных. Налоговики проверяют правильность заполнения всех полей и формул в расчете 6-НДФЛ, поэтому важно внимательно заполнять все необходимые сведения.

- Несвоевременная сдача отчета. Налоговики строго контролируют сроки сдачи отчета 6-НДФЛ. Если отчет не был сдан в установленные сроки, то предусмотрены штрафы.

- Противоречия между данными в различных этапах. Налоговики могут обнаружить противоречия между данными в отчете 6-НДФЛ и данными в других налоговых декларациях.

- Ошибки в подсчете и суммировании доходов и налоговых вычетов. Налоговики аккуратно проверяют все суммы доходов и налоговых вычетов, поэтому важно правильно подсчитать и указать все необходимые суммы.

Если налоговик обнаружил ошибки при проверке расчета 6-НДФЛ, это может привести к различным последствиям:

- Оштрафование. При выявлении ошибок налоговик может оштрафовать налогоплательщика в соответствии с установленным порядком.

- Повторная проверка. В случае нарушений налоговик может провести повторную проверку в будущем для проверки исправленных ошибок.

- Необходимость дополнительного пояснения. Если налоговик обнаружил противоречия или непонятные моменты в отчете 6-НДФЛ, может потребоваться дополнительное пояснение или информация от налогоплательщика.

Важно отметить, что при подготовке отчета 6-НДФЛ для сдачи налоговику необходимо внимательно следить за сроками и правильно заполнять все данные. При возникновении сложностей или неуверенности, можно обратиться к налоговому агенту или специалисту для помощи в подготовке отчета.

Подготовка отчета 6-НДФЛ является ответственным и важным этапом в налоговом обязательстве. Тщательная проверка и подготовка расчета помогут избежать ошибок и неудобств при последующей проверке налоговым филиалом.

Последствия «камералки» 6-НДФЛ для налогового агента

Когда наступает время сдачи отчета 6-НДФЛ, налоговики проводят проверку документов, которые были представлены налоговым агентом. На этом этапе важно подготовить все необходимые документы без ошибок, чтобы избежать возможных последствий.

Один из основных порядков проверки включает в себя проверку расчетов на предмет соблюдения сроков подачи и противоречий в самом отчете. Если налоговые инспекторы находят ошибки или несоответствия, налоговый агент может быть оштрафован.

Наиболее частыми ошибками при подготовке отчета 6-НДФЛ являются:

- Несвоевременная сдача отчета.

- Неправильное заполнение формы отчета.

- Неправильные расчеты.

- Пропуск или неверное указание необходимых данных.

- Несоответствие информации, представленной в отчете, информации в учетных системах.

Проверка отчета 6-НДФЛ может быть осуществлена налоговым органом как в форме «камеральной» проверки, так и в форме «выездной» проверки на месте деятельности налогового агента. Однако наиболее часто применяется именно «камералка» — проверка документов на основе представленной информации позволяет сократить временные затраты и оперативнее провести анализ и проверку сведений.

Если налоговый агент сдал отчет вовремя и без ошибок, он не должен беспокоиться о проверке его деятельности. Однако, если присутствуют любые несоответствия или ошибки, налоговые органы имеют право провести более подробную проверку.

Последствия «камералки» могут быть различными и включать:

- Штрафные санкции за нарушения сроков и ошибки в отчетах.

- Необходимость переделывать отчеты и предоставлять дополнительную информацию.

- Расширение сферы проверки налогового агента, включая и другие налоговые периоды и деятельность филиалов и подразделений.

- Увеличение сроков проведения проверки и задержки в выплате возможного переплаты по налогу.

Для избежания негативных последствий и штрафов налоговому агенту необходимо правильно подготовить отчет 6-НДФЛ, уделить внимание и особенности подсчета и заполнения формы, а также своевременно предоставить все требуемые документы.

Как сократить время на подготовку к камеральной проверке

Подготовка к камеральной проверке по налоговому отчету 6-НДФЛ может быть достаточно сложной и затратной процедурой. Однако, если вы хотите сократить время на этапы подготовки и избежать неприятных последствий в виде штрафов, существует несколько полезных рекомендаций и советов.

- Ознакомьтесь с особенностями камеральной проверки: перед началом подготовки необходимо понять, какие этапы проверки вас ожидают. Изучите порядок проведения камеральной проверки, чтобы знать, что именно ожидать на каждом этапе.

- Проверьте сроки: убедитесь, что вы сдали отчет 6-НДФЛ вовремя. Налоговики часто находят ошибки, связанные с несвоевременной сдачей отчета. Если вы не успели сдать отчет в срок, это может стать поводом для камеральной проверки.

- Избегайте противоречий: проверьте свои расчеты и отчет на предмет противоречий и ошибок. Налоговики обращают особое внимание на противоречия в данных, и на их основании могут начать камеральную проверку.

- Подготовьте полное пояснение к отчету: при подготовке отчета 6-НДФЛ необходимо предоставить полное и четкое пояснение ко всем расчетам и представленным данным. Это поможет избежать недопониманий и уточнений со стороны налоговых агентов.

- Обратите внимание на особенности вашего филиала или организации: если у вас есть филиалы или особенности в организации работы сотрудников, убедитесь, что все расчеты и отчеты проведены в соответствии с указанными особенностями.

- Не упустите частые ошибки: изучите наиболее частые ошибки и неточности, которые делают при заполнении отчета 6-НДФЛ. Например, это могут быть неправильно указанные данные о доходах сотрудников, неправильные коэффициенты и т.п. Избегайте этих ошибок, чтобы сократить вероятность проведения камеральной проверки.

Сократить время на подготовку к камеральной проверке по 6-НДФЛ возможно, если внимательно и тщательно подготовиться ко всем этапам проверки и предоставить полные и точные данные в отчете. Помните, что налоговики могут оштрафовать вас за ошибки при сдаче отчета или обнаружении противоречий в данных, поэтому важно быть внимательными и ответственными при подготовке отчета 6-НДФЛ.

Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

При подготовке налогового расчета по 6-НДФЛ столкнуться с проверкой со стороны налоговиков может любой налогоплательщик. Частые ошибки, противоречиям и несоответствиям могут привести к негативным последствиям в виде штрафов и санкций.

Камеральная проверка – это один из этапов проверки налоговой отчетности налоговыми органами. В отличие от выездной проверки, которая проводится непосредственно в офисе или на месте нахождения агента, камеральная проверка проводится удаленно и основывается на предоставленных документах.

Сроки для подготовки отчета 6-НДФЛ и сдачи его налоговикам ограничены. Обычно налогоплательщики должны предоставить отчет не позднее 30 апреля следующего года.

Проверка 6-НДФЛ находятся налоговики на наличие ошибок, противоречиям и несоответствий. Если в ходе проверки будут обнаружены недостоверные сведения или налоговые нарушения, налоговый орган может оштрафовать налогоплательщика.

Порядок камеральной проверки 6-НДФЛ может быть следующим:

- Налоговый орган сообщает лицу, подавшему отчет, о необходимости проверки и запрашивает уточнения или дополнительные документы.

- Лицо в течение определенного срока должно предоставить запрашиваемые документы и/или объяснить возможные расхождения.

- На основе предоставленных документов и объяснений налоговик проводит анализ и составляет акт проверки.

- В случае обнаружения налоговых нарушений, налоговый орган выносит решение о наложении административного штрафа или направляет дело в суд.

Для успешной проверки 6-НДФЛ рекомендуется подготовиться заранее. Необходимо внимательно изучить требования и особенности заполнения отчета, уточнить правила и сроки сдачи. Также стоит проверить правильность и соответствие всех предоставленных документов.

Сократить риск ошибок и непредвиденных расхождений в ходе камеральной проверки можно путем следующих действий:

- Внимательно и своевременно заполнять отчет по 6-НДФЛ без пропусков и ошибок.

- Следить за обновлениями и изменениями законодательства в области налогообложения.

- При возникновении вопросов обращаться за консультацией к специалистам в области налогообложения.

- Вести учет доходов и налоговых вычетов, чтобы иметь возможность предоставить необходимые документы при проверке.

В случае несвоевременной сдачи отчета или обнаружения значительных расхождений, налоговый орган может оштрафовать налогоплательщика. Штрафы за нарушение сроков и неправильное заполнение отчета по 6-НДФЛ зависят от многих факторов и могут составлять существенную сумму.