- Срок давности взыскания налоговой задолженности с физических лиц в 2026 году:

- Значение срока давности взыскания налоговой задолженности

- Основные изменения срока давности в 2026 году

- Какие налоги подпадают под срок давности

- Какое время действует срок давности для налоговой задолженности

- Какие события могут привести к прекращению срока давности

- Как вычислить исковую давность для взыскания налоговой задолженности

- Что делать, если вы полностью или частично списали налоги по налоговой амнистии

- Какие документы нужно предоставить при списании налогов по налоговой амнистии

Вопросы налогов волнуют многих граждан, ведь неправильное заполнение декларации или несвоевременная оплата налогов может привести к неприятным последствиям. Часто возникает вопрос, как быть с налоговой задолженностью и какие сроки давности действуют для ее взыскания.

Согласно действующему законодательству, срок давности на взыскание налоговой задолженности с физических лиц составляет 3 года. Это означает, что налоговый орган имеет право требовать оплаты задолженности за последние 3 года. Однако, в 2026 году данное правило может измениться.

Сейчас государство активно работает над введением амнистии для физических лиц, которая влечет за собой возможность списать или снизить налоговую задолженность. В таком случае, срок давности может быть отменен и граждане смогут избежать взыскания долгов по налогам.

Однако, если задолженность уже прописана в исполнительных документах или рассмотрена судом, то правила амнистии не применимы. В этом случае, чтобы избежать исполнения решения суда или списания долга, можно обратиться за помощью к адвокату, который поможет составить возражения и оспорить решение суда. Также, если гражданин имеет задолженность перед пенсионным фондом или коммунальным службам, то взыскание может быть приостановлено в случае банкротства.

Важно помнить, что вопросы налогов и налоговой задолженности требуют внимания. При возникновении проблем и неясностей, рекомендуется обратиться за помощью к юристу или адвокату, который окажет квалифицированную поддержку и помощь в проверке задолженности, составлении актов и документов, а также при участии в судебных процессах.

Срок давности взыскания налоговой задолженности с физических лиц в 2026 году:

В 2026 году в России срок давности для взыскания налоговой задолженности с физических лиц составляет 3 года. Это означает, что налоговые органы имеют право требовать уплаты налогов за последние три года.

Однако, есть несколько исключений, которые могут сократить срок давности или даже отменить требования по взысканию налоговой задолженности:

- Амнистия. В случае проведения налоговой амнистии, задолженность может быть списана полностью или частично, в зависимости от условий программы.

- Банкротство. Если физическое лицо признано банкротом, то налоговые долги могут быть списаны или учтены при распределении имущества.

- Пропущенные сроки. Если срок давности по взысканию налоговой задолженности истек, то налоговые органы не имеют права требовать уплаты.

Если у физического лица возникли вопросы или возражения в отношении налоговой задолженности, рекомендуется обратиться за помощью к налоговому адвокату или юристу. Они могут оказать квалифицированную помощь в защите ваших прав и интересов.

При взыскании налоговой задолженности с физических лиц, налоговые органы обязаны соблюдать определенный порядок:

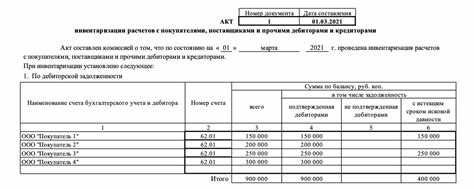

- Проверка налоговой задолженности. Налоговые органы имеют право проверять наличие задолженности с помощью различных методов, включая проверку счетов и платежей.

- Составление акта проверки. В случае обнаружения налоговой задолженности физического лица, налоговые органы составляют акт проверки, в котором указываются сумма задолженности и сроки её уплаты.

- Предъявление исковой работы в суде. Если физическое лицо не оплатило налоговую задолженность в установленные сроки, налоговые органы могут предъявить исковую работу в суде.

- Проверка судом. Суд проводит проверку наличия налоговой задолженности и принимает решение о взыскании задолженности или об отказе в иске.

Важно отметить, что в случае уменьшения сроков давности взыскания налоговой задолженности, налоговые органы должны уведомить физическое лицо об этом в письменной форме. Физическое лицо имеет право подавать возражения в суд и оспаривать требования по взысканию задолженности.

В 2026 году в Екатеринбурге налоговые органы активно проводят проверки на предмет наличия налоговой задолженности у физических лиц. Поэтому рекомендуется внимательно следить за своими налоговыми обязательствами и своевременно уплачивать налоги, чтобы избежать проблем и сокращения срока давности взыскания налоговой задолженности.

Значение срока давности взыскания налоговой задолженности

Срок давности взыскания налоговой задолженности имеет большое значение для физических лиц, которые обязаны выплачивать налоги в определенные сроки. Этот срок определяет период, в течение которого налоговые органы могут требовать уплаты задолженности по налогам.

По закону, срок давности для взыскания задолженности составляет 3 года, если не было намеренного уклонения от уплаты налогов или сокрытия доходов. Это означает, что налоговая задолженность, возникшая более 3 лет назад, считается пропущенной и не может быть списана с платежей в будущем.

Однако, существует ряд исключений, которые могут изменить этот срок давности:

- Участие в проверке: если в отношении физического лица проводится проверка налогового органа, срок давности приостанавливается до окончания проверки.

- Перед участием в суде: если физическое лицо обжалует решение налогового органа в суде, срок давности приостанавливается до окончания судебного разбирательства.

- Перед банкротством: в случае начала процедуры банкротства физического лица, срок давности также прекращается до окончания процедуры.

Также важно знать, что существуют сроки и возможности снизить долги по налогам:

- Амнистии налогам: в некоторых случаях, правительство может объявить амнистию по налогам, что позволяет физическим лицам списать или снизить свою налоговую задолженность.

- Составление акта о налоговых задолженностях: если физическое лицо не согласно с суммой налоговой задолженности, есть возможность составить акт о налоговых задолженностях и подать возражения перед налоговым органом.

- Помощь адвоката: в случае возникновения спорных ситуаций или необходимости разрешения сложных вопросов по налогам, рекомендуется обратиться к адвокату, который поможет в составлении оптимальной стратегии.

- Счета взыскания: налоговые органы могут заблокировать счета физического лица для взыскания налоговой задолженности. В этом случае рекомендуется обратиться к адвокату для защиты своих интересов.

Итак, срок давности взыскания налоговой задолженности имеет большое значение для физических лиц. Он определяет, когда налоговая задолженность считается пропущенной и не может быть списана с платежей в будущем. Однако, есть ситуации, когда этот срок может быть приостановлен или изменен в зависимости от участия физического лица в проверке, суде или процедуре банкротства. Также есть возможности снизить долг по налогам через амнистии или составление акта о налоговых задолженностях, а в случае спорных ситуаций или блокировки счетов рекомендуется обратиться к адвокату для помощи.

Основные изменения срока давности в 2026 году

В 2026 году были внесены изменения в срок давности взыскания налоговой задолженности с физических лиц. Ранее срок давности для граждан составлял 3 года, но теперь он увеличен до 5 лет.

Что нужно знать о новом сроке давности? Налоговые задолженности, которые возникли до 1 января 2018 года, считаются пропущенными при проверке организаций или коммунальным платежам. Это означает, что их можно списать со счета без участия суда или налогового органа.

Однако, если налоговая задолженность возникла после 1 января 2018 года, она не может быть списана автоматически и требует участия суда или налогового органа. В таком случае, налоговые долги могут быть списаны только после решения суда или по решению налогового органа.

Что делать, если у вас возникла налоговая задолженность? В первую очередь, обратитесь к адвокату или юристу, чтобы составить адекватную защиту в суде или налоговом органе. Они помогут вам определить порядок и сроки оспаривания налоговых долгов и возможно составить возражения на решение налогового органа.

Также, в случае налоговой задолженности, вы можете обратиться за помощью в налоговый орган для составления акта об амнистии. Амнистия означает отмену пени и штрафов за пропущенные налоговые платежи. С помощью акта об амнистии можно избежать блокировки счетов и возможного банкротства.

Отдельно следует упомянуть о пенсионных задолженностях. Срок давности для взыскания пенсионных задолженностей также увеличен до 5 лет. Это означает, что пенсионные долги, которые возникли до 1 января 2018 года, можно списать без участия суда или налогового органа.

Но если пенсионная задолженность возникла после 1 января 2018 года, она подлежит взысканию только по решению суда или налогового органа. Также в отношении пенсионных задолженностей возможно составление акта об амнистии для избежания блокировки счетов и банкротства.

Выводя итоги, важно знать, что срок давности налоговой задолженности с физических лиц увеличен до 5 лет. Ранее пропущенная налоговая задолженность могла быть списана без участия суда или налогового органа, но сейчас это возможно только по решению суда или налогового органа. Для избежания блокировки счетов и возможного банкротства, вы можете составить акт об амнистии. В случае пенсионных задолженностей также применимы аналогичные правила.

Какие налоги подпадают под срок давности

Срок давности взыскания налоговой задолженности с физических лиц в 2026 году может регулироваться различными нормами и законами. Однако, в целом, под срок давности попадают следующие виды налогов:

- Налоги, связанные с коммунальными платежами, такие как налог на недвижимость и налог на землю.

- Налоги на доходы физических лиц, включая налог на доходы от продажи имущества и налог на доходы от предпринимательской деятельности.

- Налоги на имущество физических лиц, включая налог на автомобили и налог на доли в капитале организаций.

- Налоги на пенсионные и социальные выплаты, такие как налог на пенсии и социальные пенсии.

Если сумма налоговой задолженности превышает установленный срок давности, она может быть списана или прекратиться по ряду причин:

- Физическое лицо ушло в банкротство, и задолженность была составлена на его счету.

- Суд принял решение об отмене сроков давности налоговой задолженности.

- Произошла амнистия налоговой задолженности для физических лиц.

- Физическое лицо участвует в исполнительном производстве, и задолженность была списана.

- Физическое лицо не вносит платежи по налогам на протяжении определенного периода времени, и задолженность была списана по итогам проверки налоговыми органами.

Чтобы избежать возникновения налоговых задолженностей или возражений налоговыми органами, можно обратиться к адвокату или юристу. Они помогут с составлением актов проверки, снижением пени и оспариванием налоговых решений.

Какое время действует срок давности для налоговой задолженности

Срок давности для взыскания налоговой задолженности с физических лиц является важным аспектом налогового законодательства. Он определяет, в течение какого времени государство может требовать уплаты налоговых задолженностей, а также применять пени и штрафы за просрочку платежей.

Согласно действующим правилам, срок давности для взыскания налоговой задолженности составляет три года. Это означает, что налоговая инспекция имеет право требовать уплаты задолженности за последние три года, начиная с момента нарушения обязанности по уплате налогов.

Однако, существуют особенности, которые необходимо учесть. В некоторых случаях, срок давности может быть продлен или сокращен. Например, при обнаружении факта умышленного сокрытия доходов или использования схем уклонения от уплаты налогов, срок давности может быть продлен до 10 лет.

Также, в случае, если налоговая задолженность возникла в связи с налогообложением доходов от коммерческой деятельности, срок давности составляет 6 лет. Если же налоговая задолженность связана с налогообложением имущества, налоговый период может быть увеличен до 10 лет.

Следует отметить, что в некоторых случаях срок давности может быть приостановлен. Например, при проведении налоговой проверки или рассмотрении в суде, срок давности приостанавливается на время этих процедур.

Воспользоваться помощью адвоката или юриста может быть полезно в случае возникновения споров с налоговой инспекцией или вопросов по расчету налоговой задолженности. Адвокат или юрист помогут составить аргументированные возражения, снизить сумму налоговой задолженности или дать рекомендации по дальнейшим действиям.

Отменить или считать иск о взыскании налоговой задолженности возможно лишь в случае обнаружения существенных нарушений процедуры проверки или фактов нарушения прав налогоплательщика.

Важно отметить, что уплата налогов вовремя и отсутствие задолженностей является законным обязательством каждого гражданина. Несоблюдение этого обязательства может повлечь за собой негативные последствия, включая блокировку счетов, задолженность перед пенсионным фондом, а также возможность обращения к суду или банкротства.

Возможность подписания соглашения на взыскание пропущенной суммы платежей, участие в амнистиях или списание задолженности могут предоставить дополнительные варианты легализации налоговой задолженности.

В целом, при налогообложении физических лиц необходимо соблюдать сроки уплаты налогов и декларирования доходов, быть готовым к налоговым проверкам и обращаться за помощью к специалистам в случае возникновения вопросов по налоговым вопросам.

Какие события могут привести к прекращению срока давности

Срок давности взыскания налоговой задолженности с физических лиц может быть прекращен в случае наступления некоторых событий. Рассмотрим основные из них:

- Помощь налоговой: Если физическое лицо оказывает сотрудникам налоговой службы содействие в форме предоставления информации, документов или другой помощи в ходе проверки налоговой задолженности, срок давности может быть прекращен.

- Пропущенные платежи: Если физическое лицо пропустило сроки уплаты налогов или задолженность по налогам не была исполнена в полном объеме, срок давности на взыскание задолженности может быть прекращен.

- Банкротство: Если физическое лицо признано банкротом, срок давности налоговой задолженности может быть прекращен.

- Порядок списания долга: Срок давности может быть прекращен в случае если налоговая инспекция решила отменить или считать исковой акт недействительным.

- Составление акта после проверки: Если был составлен акт (например, по результатам налоговой проверки) или принято решение по вынесению постановления о взыскании налоговой задолженности, срок давности может быть прекращен.

- Снижение суммы задолженности: В случае снижения суммы задолженности физического лица по налогам (например, по решению суда или на основании амнистии), срок давности может быть прекращен.

- Проверка налоговым или пенсионным фондом: Если физическое лицо подвергнуто проверке налоговым или пенсионным фондом, срок давности может быть прекращен.

- Участие адвоката или юриста: Если физическое лицо обратилось за помощью адвоката или юриста для защиты своих интересов по налоговым вопросам в суде, срок давности может быть прекращен.

Важно отметить, что для каждой конкретной ситуации необходимо обратиться к профессиональному юристу или налоговому консультанту, чтобы получить актуальную информацию и консультацию с учетом всех обстоятельств и законодательства.

Как вычислить исковую давность для взыскания налоговой задолженности

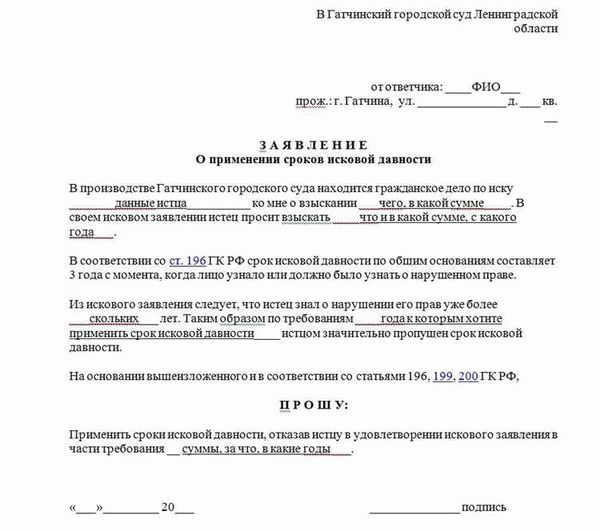

Исковая давность – это период времени, в течение которого возможно обратиться с иском в суд для взыскания налоговой задолженности с физических лиц. Необходимость расчета исковой давности может возникнуть, если налоговая задолженность не была взыскана в установленные законом сроки.

Для вычисления исковой давности необходимо знать следующую информацию:

- Дата возникновения налоговой задолженности — это дата, с которой начинается исковая давность.

- Срок давности — это период времени, в течение которого возможно подать иск в суд. В случае налоговой задолженности с физических лиц в 2026 году, срок давности составляет 10 лет.

Для вычисления исковой давности нужно от указанной даты возникновения налоговой задолженности отнять срок давности.

Например, если налоговая задолженность возникла 1 января 2013 года, то исковую давность можно рассчитать следующим образом:

| Дата возникновения налоговой задолженности | Срок давности | Исковая давность |

|---|---|---|

| 01.01.2013 | 10 лет | 01.01.2026 |

Если исковая давность уже истекла, то взыскание налоговой задолженности становится невозможным, за исключением случаев, предусмотренных законом.

Важно отметить, что взыскание налоговой задолженности после истечения исковой давности может вызвать возражения со стороны должника. В свою очередь, налоговая служба может применять штрафные санкции и начислять пени за пропущенные сроки взыскания.

Чтобы избежать возможных проблем, рекомендуется правильно составить акт проверки и подать иск в суд в установленные сроки. В случае наличия вопросов или трудностей, возникающих при вычислении исковой давности, рекомендуется обратиться к юристу или адвокату для получения квалифицированной помощи.

Что делать, если вы полностью или частично списали налоги по налоговой амнистии

Если вы воспользовались возможностью амнистии и списали налоговую задолженность, стоит учесть несколько важных моментов.

- Следует составить акт о списании налоговой задолженности, в котором указать сумму списания и основание, по которому произведено списание.

- После списания налогов вы обязаны уведомить налоговую службу в установленном порядке.

- Возможно, что вам будут начислены пени за неправильное уплату налогов. В этом случае рекомендуется обратиться за помощью к юристу или налоговому консультанту.

- Если налоговая проверка была начата перед списанием задолженности, но не завершилась до этого момента, то проверка может быть продолжена. В этом случае вы также можете обратиться за помощью к юристу или налоговому консультанту для составления возражений.

- Если налоговая задолженность списана, но остались задолженности по другим платежам (например, коммунальным счетам), рекомендуется обратиться к специалисту для разъяснения порядка взыскания таких долгов.

- В случае нахождения в блокировке счета в связи с наличием налоговой задолженности, вы можете обратиться к юристу или налоговому консультанту для составления акта о неправильной блокировке.

- Если у вас возникли вопросы или трудности в связи с налоговой амнистией, рекомендуется обратиться за помощью к адвокатам либо к организации, оказывающей юридическую помощь в данной области. Они смогут правильно оценить вашу ситуацию и дать рекомендации.

Участие адвоката или налогового консультанта может быть повышенно важным в ситуации, когда имеются сложности в правильной работе с налоговыми вопросами. Также они смогут составить акт на право взыскания задолженности в суде, что позволит вам защитить свои интересы в судебном порядке.

Важно помнить, что долг, даже после полного или частичного списания налогов по налоговой амнистии, сохраняется в течение установленного срока давности. Поэтому важно правильно оценить свою ситуацию и заранее принять меры для избежания возможных проблем.

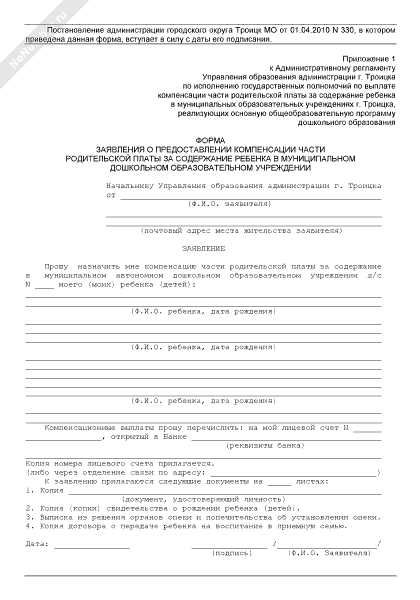

Какие документы нужно предоставить при списании налогов по налоговой амнистии

Для участия в налоговой амнистии необходимо представить определенный набор документов. Подробности о требуемых документах могут отличаться в зависимости от организации и налоговых правил в конкретном регионе, но в общем случае следующие документы обычно требуются:

- Заявление — письменное заявление о желании принять участие в налоговой амнистии. Заявление должно содержать информацию о вашем идентификационном номере налогоплательщика (ИНН), а также подробные сведения о задолженности.

- Акт проверки — в некоторых случаях может потребоваться предоставление акта проверки налогового органа. Этот документ содержит информацию о том, как было проведено проверка и какие налоговые обязательства были выявлены.

- Документы, подтверждающие задолженность — обычно это налоговые уведомления, решения суда или другие документы, свидетельствующие о наличии задолженности по налогам.

- Документы о платежах — при наличии оплаты части задолженности могут быть необходимы документы, подтверждающие факт и сумму платежа.

- Документы о составе имущества — в некоторых случаях могут потребоваться документы, свидетельствующие о составе вашего имущества.

Перед тем как составить полный перечень документов, необходимых для списания налогов по налоговой амнистии, рекомендуется обратиться за консультацией к адвокату или юристу, специализирующемуся на налоговом праве. Они могут помочь вам правильно организовать процесс подачи заявления и предоставления необходимых документов, а также дать профессиональную помощь при возникновении каких-либо вопросов или проблем в процессе.