При каждой покупке товаров или услуг мы ожидаем получить чек, подтверждающий нашу транзакцию. Однако иногда бывает так, что чек не пробивается. Это может произойти по разным причинам — от технических сбоев в кассовом аппарате до недобросовестных действий продавца. В таких случаях важно знать свои права и быть готовыми к действиям.

Согласно законодательству, предприятия обязаны применять кассовую технику (ККТ) для регистрации и контроля расчетов с покупателями. Отсутствие проставления на чеке данных о ККТ и ИНН могут свидетельствовать о нарушении. В таком случае покупатель имеет право потребовать выдачу чека или получить уведомление от продавца о его неприменении.

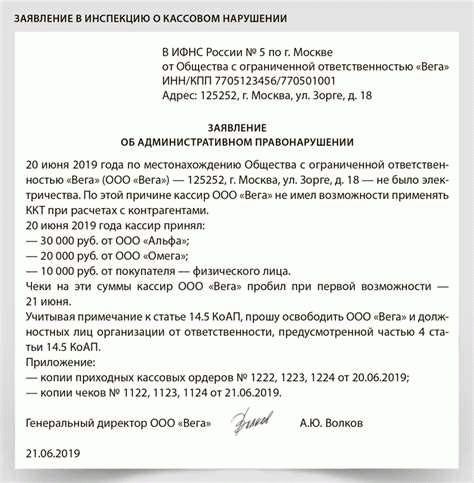

Если чек не был пробит, покупатель имеет право предъявить претензию к продавцу или организации, которая выполняет расчеты на ее счет. В случае невыдачи чека или его пробития без необходимых данных, покупатель может обратиться в налоговую инспекцию, чтобы проверить деятельность компании и взыскать убытки.

Уменьшение размера штрафа

При нарушении требований налоговой и административной ответственности за невыдачу или неприменение кассовых чеков, компании могут быть наложены штрафы. Однако, существуют способы уменьшить размер данных штрафов.

- Предупреждение и уведомление

- Проверка штрафа

- Объяснение причин

- Фиксация убытков

- Срок и давность нарушения

- Исковой порядок

- Сотрудничество с налоговыми органами

Перед применением штрафа, нарушителя должны предупредить об отсутствии корректно пробитых кассовых чеков и отправить уведомление о возможности наложения штрафа.

Рекомендуется проверить корректность и размер штрафа, который был наложен на компанию. В некоторых случаях, размер штрафа может быть неправомерным или неразумным. Если вы считаете, что размер штрафа не соответствует обстоятельствам дела, вы можете обжаловать его в соответствующих органах.

Если компания допустила нарушение в связи с отсутствием или неверной заменой онлайн-кассы, директор или уполномоченное лицо должно объяснить причины этого нарушения. Объяснение должно быть написано на подлиннике штрафного постановления и представлено в налоговый орган.

При неприменении кассовых онлайн-касс или непредоставлении кассовых чеков компания может понести убытки. Необходимо убедиться, что убытки, вызванные отсутствием кассовых чеков, должны быть строго фиксированы и документально подтверждены. Это может способствовать снижению размера наложенного штрафа.

Срок давности нарушения также может влиять на размер штрафа. Если компания первый раз совершает нарушение, размер штрафа может быть снижен. Однако, частота и временные интервалы нарушений также могут увеличить ответственность и размер штрафа.

Если компания считает штраф неправомерным и не согласна с его размером, она может использовать исковой порядок. Юридические лица имеют право обжаловать штраф в суде и добиваться его уменьшения или отмены.

Важно поддерживать открытую и честную коммуникацию с налоговыми органами. Если компания готова исправить обнаруженные нарушения и предоставить все необходимые документы и объяснения, этот факт может способствовать уменьшению размера наложенного штрафа.

В целом, исправление нарушений и активное сотрудничество с налоговыми органами могут помочь уменьшить размер штрафа, налагаемого за невыдачу или неприменение кассовых чеков. Важно быть осведомленным о требованиях и правилах возврата и компенсации, чтобы избежать ненужных штрафов и ответственности.

Штраф за отсутствие онлайн-кассы

В случае нарушения требований по использованию онлайн-кассы (ОФД) может возникнуть не только ущерб в виде убытков, но и предусмотрено применение различных мер правового характера. Единой суммы штрафа нет, размер штрафа устанавливается судом. В зависимости от характера нарушения исходя из установленных нормативов можно отметить штрафы следующие:

- Административная ответственность — в случае невыдачи или неправильной выдачи чека, а также при нарушении сроков вмешательства ОФД в работу ККТ.

- За неприменение АТ и ОФД — размер штрафа взыскивается на основании материалов проверки налоговой.

- За неприменение АТ и ОФД — размер штрафа взыскивается на основании искового заявления или уведомления от налогового органа.

- Уведомление на основании результатов проверки чеки, ОФД и аппаратных средств необходимо предоставить органу налоговой службы в течение 10 дней после проверки.

- Проверяются и юридические лица, и ИП.

В случае нарушения обязанностей по применению онлайн-касс, директор компании может быть привлечен к ответственности в соответствии с законодательством.

Штрафы за нарушение требований по применению онлайн-касс могут быть назначены как в рамках административной ответственности, так и в виде уголовного наказания.

Как избежать штрафа при отсутствии онлайн-кассы?

- Обратиться к ОФД для замены кассовой техники или устранения неполадок.

- При отсутствии возможности быстро получить онлайн-кассу, обратиться в налоговый орган для получения справки о давности обязательства на использование онлайн-касс.

- Сделать заявление о замене онлайн-кассы или ее ремонте и представить его в налоговую службу.

- Своевременно получить юридические консультации по вопросам применения онлайн-касс и ответственности.

В итоге, налоговая ответственность за отсутствие онлайн-касс касается всех юридических лиц и ИП, нарушения требований по применению онлайн-касс могут повлечь за собой штрафы разного размера. Чтобы избежать наказания, рекомендуется соблюдать все правила по применению и ведению учета с использованием онлайн-касс.

Взыскание убытков с директора компании

В случае нарушения правил применения онлайн-касс и невыдачи чека, директор компании может нести ответственность и быть обязанным возместить убытки, причиненные такими нарушениями.

Директор индивидуального предпринимателя (ИП) или компании имеет административную ответственность за нарушение правил применения онлайн-касс. Он должен избегать таких нарушений и нести ответственность за убытки, возникшие в результате нарушения обязанности по выдаче чека.

При нарушении правил использования онлайн-касс, лицо, осуществляющее предпринимательскую деятельность, может быть подвергнуто административной ответственности. Для этого компетентные органы налоговой инспекции выдают уведомление об административном правонарушении и возможной исключительной мере наказания – штрафе. Размер штрафа за неприменение онлайн-касс и отсутствие выдачи чека зависит от юридического статуса компании.

Проверяются нарушения правил использования онлайн-касс и размера штрафа налоговой инспекцией. В случае выявления нарушения, директор компании может быть подвержен штрафу, а также возмещению ущерба, причиненного государству в связи с нарушением правил использования онлайн-касс.

Возможен также исковой процесс с целью взыскания убытков, возникших в результате неправильного использования онлайн-кассы. Для этого директор компании может обратиться в суд с заявлением о взыскании ущерба.

По истечении определенного срока исковая давность (как правило, 3 года) может привести к уменьшению размера возможного взыскания ущерба с директора компании. Однако, в любом случае, директор обязан нести ответственность за нарушение правил использования онлайн-касс и возможное причинение ущерба.

Таким образом, директор компании должен соблюдать все правила применения онлайн-касс, поскольку нарушение этих правил может повлечь за собой административную ответственность, взыскание убытков и другие негативные последствия для компании и самого директора.

Наказание за нарушение

Компании, которые не выполняют требования законодательства в отношении ККТ (кассовые контрольно-кассовые машины) и не пробивают чеки, могут столкнуться с негативными последствиями и понести значительные убытки.

Какие виды наказания могут применяться за неприменение ККТ и невыдачу чеков?

-

Штрафы: Юридические лица совершающие нарушения в области использования ККТ могут быть оштрафованы. Размер штрафа зависит от типа нарушения и может быть достаточно значительным. В случае неприменения ККТ или невыдачи чеков, размер штрафа может быть увеличен.

-

Административная ответственность: ИП и юридические лица, которые не соблюдают требования по применению ККТ, могут быть привлечены к административной ответственности. За такие нарушения может быть назначено административное наказание в виде штрафа или административного задержания.

-

Юридические последствия: Для директора или ответственного лица компании также могут быть юридические последствия. Они могут нести личную ответственность за неприменение ККТ и невыдачу чеков. В случае обнаружения нарушений, директор может столкнуться с исковой ответственностью, что может привести к значительному уменьшению налоговой нагрузки и даже потере должности.

Чтобы избежать наказания и убытков, связанных с несоблюдением требований по применению ККТ и невыдаче чеков, компании должны полностью соблюдать требования, выдавать чеки за каждую сделку и проверять правильность работы ККТ.

В случае возникновения проблем с ККТ или невозможности ее использования, необходимо своевременно заменить аппарат или зарегистрировать отсутствие аппарата в налоговой службе. Кроме того, предусмотрены предупреждения и уведомления, которые должны быть направлены нарушителю для исправления ситуации и предотвращения возможных последствий.

Важно помнить, что проверка исправности и правильной работы ККТ может проводиться налоговыми органами в течение определенного срока после совершения нарушения. Поэтому компании должны принимать необходимые меры и своевременно исправлять возникшие проблемы с ККТ и необходимые документы.

Замена штрафа на предупреждение

В случае неправильного оформления или невыдачи чека при использовании онлайн-кассы (ККТ), лица могут быть подвержены административной ответственности в виде наложения штрафа.

Однако, в некоторых случаях, административное взыскание может быть заменено на предупреждение, если нарушение было единичным и не вызвало существенных убытков или причинило минимальный вред интересам налоговой компании.

Закон предусматривает, что компетентные органы проверяют обстоятельства нарушения, в том числе срок давности нарушения, чтобы избежать неоправданного применения штрафа. Если установленные критерии для замены штрафа на предупреждение не соблюдаются, к директору или ип, ответственному за использование кассовых аппаратов, может быть применено административное наказание в виде штрафа.

Для замены штрафа на предупреждение применяется следующий порядок:

- Система онлайн-касс должна быть настроена правильно, чтобы предупредить нарушение правил выдачи чека.

- При нарушении должно быть составлено уведомление о нарушении с указанием даты и места нарушения, а также причин, по которым чек не был выдан или выдан с нарушениями.

- Уведомление должно быть направлено лицу, ответственному за использование онлайн-кассы. Часто это является директором компании или ип.

- Юридическое лицо или ип должны предоставить ответ на уведомление о нарушении в течение определенного срока. Они могут предоставить доказательства, подтверждающие, что нарушение произошло по независящим от них причинам или предприняли меры для устранения нарушения.

- После рассмотрения документов и объективности обстоятельств, инспектор налоговой компании принимает решение о замене штрафа на предупреждение или о наложении административного взыскания.

Замена штрафа на предупреждение может производиться только в случаях единичных нарушений и небольших сумм ущерба. При повторных или серьезных нарушениях предупреждение может быть отклонено, и лицо будет подвержено административному штрафу.

| Параметр | Штраф | Предупреждение |

|---|---|---|

| Использование онлайн-кассы | Продолжает использоваться обязательно | Продолжает использоваться обязательно |

| Размер | Зависит от величины причиненного ущерба | Отсутствует |

| Компенсации | Не предусмотрены | Не предусмотрены |

Важно помнить, что замена штрафа на предупреждение возможна только в определенных случаях, и лицо, совершившее нарушение, обязано исправить ситуацию и восстановить правильную работу онлайн-кассы, чтобы избежать повторных нарушений.

Срок исковой давности за нарушения по онлайн-кассам

Онлайн-кассы являются обязательным инструментом для многих компаний, осуществляющих торговую и предпринимательскую деятельность. Однако, несмотря на то что кассовые чеки имеют большое значение для контроля за финансовыми операциями, иногда возникают ситуации, когда чеки не пробиты или выданы неправильно. В этом случае возникает вопрос о возможных последствиях и как защитить свои права в соответствии с законодательством.

Кто несет ответственность за неприменение онлайн-кассам и выдаваемые ими чеки?

Согласно Кодексу Российской Федерации об административных правонарушениях (КАПП), ответственность за нарушение закона об онлайн-кассах лежит на руководителях компаний. Директора и иные ответственные лица обязаны обеспечить правильное применение и работу онлайн-кассовых аппаратов.

Компании, которые не применяют онлайн-кассы или не выдают кассовые чеки, могут быть подвержены штрафу в размере от 30 000 до 50 000 рублей. При повторном нарушении предусмотрены более серьезные наказания.

Как избежать нарушения и снизить ответственность?

Для избежания нарушений и наказаний, связанных с неправильным применением онлайн-касс, компании должны строго соблюдать следующие правила:

- Правильно настраивать и обслуживать онлайн-кассу;

- Выдавать качественные и правильные кассовые чеки, содержащие всю необходимую информацию;

- Постоянно проверять работоспособность онлайн-кассы;

- Своевременно реагировать на проблемы и неполадки;

- Следить за обновлениями и требованиями законодательства.

Что делать, если чек не пробит или выдан неправильно?

В случае неправильного или отсутствующего чека, потребитель имеет право требовать от компании его выдачу. Если компания отказывается выдать чек или не исправляет ошибку, потребитель может обратиться в налоговую инспекцию с жалобой.

Срок исковой давности за нарушения по онлайн-кассам

Согласно Гражданскому кодексу Российской Федерации, срок исковой давности для защиты своих прав в отношении нарушений по онлайн-кассам составляет 3 года. Это означает, что потребитель может подать иск в суд не позднее чем через 3 года после того, как было совершено нарушение.

Однако, стоит отметить, что в случае неприменения онлайн-кассы и невыдачи чека, потребитель может также обратиться в комиссию по защите прав потребителей в своем регионе. Заявление о нарушении закона о онлайн-кассах может быть рассмотрено без учета срока исковой давности.

Размеры возможных штрафов и компенсаций

В случае нарушения закона об онлайн-кассах, компании могут быть наложены следующие санкции:

| Наименование нарушения | Размер штрафа |

|---|---|

| Невыдача кассового чека | От 1 000 до 3 000 рублей |

| Нарушение правил применения ККТ | От 2 000 до 5 000 рублей |

| Отсутствие данных в кассовом чеке | От 1 000 до 3 000 рублей |

| Выдача фальшивого кассового чека | От 5 000 до 7 000 рублей |

При обращении в суд или комиссию по защите прав потребителей, потребитель также может потребовать компенсацию возникших убытков и морального вреда. Размер возможной компенсации определяется судом или комиссией в каждом конкретном случае.

Важно помнить о своих правах и брать на себя ответственность в случае несоблюдения требований закона об онлайн-кассах. Это поможет избежать негативных последствий и обеспечить защиту своих интересов.